2014-03-01 14:16 来源:818期货学习网

黄金期货于2008年1月推出,到2010年4月已有两年多的时间。作为国内上市的唯一一个明显既有商品属性也有金融属性的期货品种,其一度成为市场关注的焦点。然而两年多的交易下来,黄金的成交量与其他品种相比一直处于低迷。一些私募基金在做组合配置的时候,出于流动性的考虑一直无法把黄金期货纳入组合(正常情况下,每日成交量稳定在13万手以下的品种或合约通常不在私募基金的考虑范围之内)。黄金日成交量平均在3万手左右,低迷的时候日成交量甚至不足1万手,持仓量通常也比较低。作为一个国际化的大投资品种,国内的黄金期货为什么始终无法活跃?

黄金期货之所以一直难以活跃,可能有以下几个方面的原因。

1.黄金品种的交割环节不畅通

上海交易所规定,黄金期货如果要交割现货,必须以企业户身份,不允许以个人投资者身份进行交割,而且交割黄金的企业必须由国家严格审批,客观上决定了普通投资者只能进行期货投机操作而无法获得现货。这就使得黄金期货实际上变成类似纸黄金的性质,降低了市场对它的炒作兴趣。

2.黄金上市之初连续下跌

黄金期货在一片叫涨声中推出,然首日即遇暴跌,之后几天更是连创新低。作为一个活跃的市场,“喜涨不喜跌”是约定俗成的惯例;另一方面,大量对黄金报以热情的投资者在初期做多黄金却遭受巨亏,伤心出局之后对黄金也有所忌惮,轻易不敢重新进场。

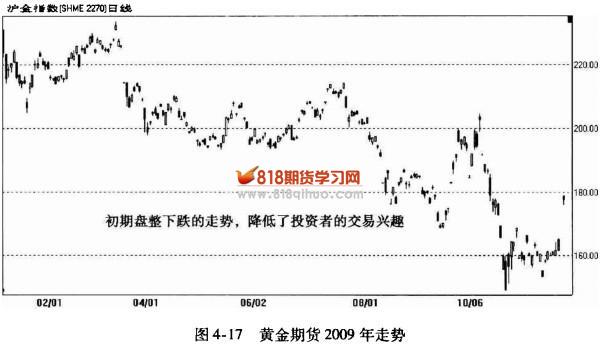

可以观察到一个现象:新品种上市初期大幅下跌的品种,在之后的很长一段时间内都难以活跃,比如黄金、棉花、早籼稻等;但在上市初期涌现上涨的期货品种,就能迅速活跃起来。当然这未必是一个铁律,却是一个值得思考的现象(见图4-17)。

3.黄金的波动幅度偏小

2007年黄金价格上涨了约31%,而农产品的价格基本涨幅度都在70%-150%之间;2008年黄金上涨了5.6%,而其他品种年度平均跌幅都在50%~70%之间,涨跌幅度远远比黄金大。所以,对于市场上追逐利润的投机客来说,投资其他品种比黄金更具有短期吸引力。

4.保证金过高

黄金期货保证金一般为12%-15%,相较其波动性而言这样的保证金比例就偏高了。而地下炒金之所以如此猖獗,是因为地下炒金一般的杠杆比例都有100-200倍,在这样的放大作用之下,黄金的波幅才显得惊心动魄,足以吸引中小游资。

5.合约过远

因为黄金期货流动性差的缘故,所以一般一次换月就要向后跳6个月,偏远。上交所的交易品种中最活跃的合约一般是三个月到期,一般人普遍认为对较近的合约比较有把握。

6.最小跳动点小

黄金是现行期货品种中唯一一个以小数点报价的品种,较其他品种来说,报价相对麻烦(尤其是手动敲单的时候)。国际通行惯例一般是0.01元的报价对应100倍杠杆,而现在我们的黄金期货杠杆倍数和最小波动点不匹配,也限制了黄金的日内波动幅度。

此外,黄金跳动点过小也分散了报单的深度。举例来说,如果黄金期货是以0.1元为最小跳动点的话,在200与200.1之间可以有10手报单;但是以0.01元为最小变动价位后,200与200.01之间可能只有1手报单,这也造成了交易不活跃的现象。

7.手续费高

对于黄金期货,交易所手续费相对于一些非法的地下黄金交易组织偏高。投资者在交易黄金期货的时候,利润空间相对较小(如前所述,波动幅度小),再加上手续费提髙了交易成本,所以限制了投资者的交易兴趣。

8.影子市场

国内黄金期货的交易时间一天只有4小时,而国外黄金期货交易最激烈的时段正值国内半夜,造成国内黄金期货大量的跳空缺口、价格没有连续性。上海黄金交易所最近推出的黄金T+D交易,重点突出夜场交易,便是针对这个问题设计的。

9.黄金期货对应的现货存量不够

我国人均黄金储备量为2.5克,远远低于世界平均水平25克;美国的外汇储备中70%-80%是黄金,中国的外汇储备中只有2%-5%是黄金。黄金现货的缺乏限制了期货交易中的交割环节,同时在国际黄金市场,国内如此小的份额根本无定价权可言,纯粹是影子市场。

10.未引人做市商

上海期货交易所对于期货品种的态度一向是“不干扰”原则,即让市场自由发展,尽量减少交易制度或交易所的调控手段对成交的影响。假设在黄金成交低迷时引人做市商,一方面为投资者提供充足的双向报价满足流动性,另一方面将成交量做大,很可能可以使黄金期货活跃起来。

11.黄金能否用来抵御通货膨胀受到质疑

一般人认为,黄金是可以抵御通货膨胀的。在2006—2007年度,美元加速贬值,物价上涨,通过购买黄金可以起到保值的作用。实际上,我们可以回顾一下历史:1971年美元与黄金脱钩,黄金在随后几年涨到850美元,又在1982年跌回300美元。其实从1982年开始直到2001年的这20年中,黄金价格一直低迷,根本没有起到抵御通货膨胀的作用。

回顾1981年,美国通胀率上升8.9%,当年金价却大跌32%;1986年通胀率跌至1.1%,然当年金价上升19%;1988年中国通胀非常严重,国际金价正在下跌……根据资料显示,1980年的1美元购买力相当于现在的2.42美元以上。如果以这个标准计算,27年前的国际最高金价850美元,相当于现在的2100美元左右(这也是有些人认为金价要过2000的理由)。在1976年,即黄金大牛市启动前夕,黄金现货的价格按照2008年初的美元汇率计算,应该是每盎司360美元左右(购买力1:3.5)。2008年之初金价冲破1000美元,30年间黄金年回报率也不到5%。与此形成对比的是黄金概念的股票,它们对于通货膨胀的表现显然要比黄金好得多。

12.监管层并不想让黄金成为一个过度投机的品种黄金期货的推出,是国家货币金融战略的重要组成部分。但是如果黄金期货参与度过高,一旦出现过度投机、逼仓、违规事件等情况,将不仅仅成为市场交易事件,还有可能上升为国民经济事件或者国家政治事件。所以黄金期货在上述一系列规则的设计中,都体现了保守的思路,宁可黄金活跃度稍差,也一定要确保黄金期货市场的稳定。

总而言之,黄金期货未能活跃存在很多原因,关键在于交易所是否需要这个品种活跃。黄金毕竟是一个敏感的品种,和国家货币政策、社会财富衡量体系、外汇储备等都有密切关系,或许让黄金期货保持现在这样的成交状况是最合适的。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1