2014-06-29 21:35 来源:818期货学习网

“最锋利的刀,最应该小心使用。”

许多技术分析师会利用计算机来测试各种交易策略。随着计算机的日益普及以及蜡烛图理论的广泛流行,交易者可能希望用计算机来筛选最可靠或最重要的蜡烛图组合形态。对这些人士,我有个忠告:除了让计算机帮你寻找、挑选蜡烛图形态以外,还有许多因素必须纳入思考。这是本节的讨论重点。

蜡烛图形态出现的位置

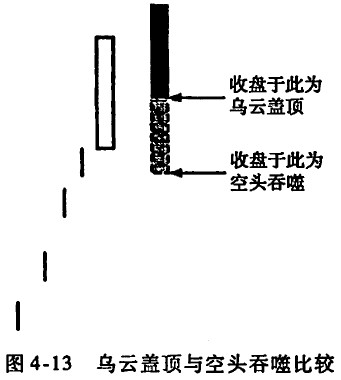

如前所述,任何蜡烛图信号都必须置于此前的市场技术形态这个大背景中来观察。这与人们经常问我的一个问题有关:哪些蜡烛图形态最重要?在回答这个问题时,我总是首先建议考虑形态所传达的行情信号。例如,在比较乌云盖顶与空头吞噬形态哪个更重要时,我一般会认为,空头吞噬形态似乎更重要一些,因为这个形态中的第二根黑线收盘于前一根白色实体的下方,而乌云盖顶的第二根黑线只切入第一根白线的实体内部。所以,相比乌云盖顶形态,空头吞噬显示的空方控制程度更强(见图4-13)。

但是,我们绝不可以孤立地看待任何一个蜡烛图组合形态的意义,交易者必须观察这个形态周围的技术面。例如,如果乌云盖顶发生在重要的阻力位,而空头吞噬并不是出现在这种位置,那么前者的空头反转信号就强于后者。孤立地看一个形态是非常危险的,前文中出现过的图4-5可以表明这一点:就收益风险比率来考察,图中的乌云盖顶相比空头吞噬形态而言,是个更诱人的交易(做空)机会,而那个空头吞噬则实际上没有构成机会,是个诱人的陷阱。一位日本交易员对此有句很有道理的话:“形态的位置比形态本身更重要。”因此,当你决定测试某个蜡烛图形态的可靠性时,绝对不可以只根据这一个形态来进行买卖决策,首先必须分析形态所在的位置。

如何决定一个蜡烛图形态的具体标准

对蜡烛图形态的判读,所依据的是对市场心理的正确推断。想想看,如果出现乌云盖顶,意味着市场发生了什么变化?在一根强劲的长白实体之后,行情高开,但收盘价低于前一根白线的收盘价,这不是清晰地显示空方已经从多方手中夺取了控制权吗?但是,蜡烛图形态是形态,不是数学,不直接依据数据来做判断,这一点使其区别于移动平均线及摆动率,对后两者可以很容易地进行计算判断。以移动平均线来说,今天的数据是否高于昨天,计算机可以给出明确的判断。蜡烛图形态不是如此清晰、明确,在判断某个蜡烛图或某个蜡烛图组合是否属于某种形态时,必然依赖主观解释。

标准的乌云盖顶中,第二根黑线必须切入第一根白线实体的中点以下,这是一个可以量化的规则。如果某个形态像乌云盖顶,但又不是非常标准,黑色实体没有切入白色实体中点的下方,那么严格按标准工作的计算机,在筛选中就会排除这个形态。但是,如果这个非标准形态发生在重要阻力位呢?在这种情况下,我会将其视为与传统乌云盖顶形态有一样的空头内涵,如果依赖计算机而忽略这个形态的空头信号,显然是危险的。图4-14就反映了这种情况,我在乌云盖顶后面加了一个问号,因为它不是一个标准的乌云盖顶,第二根黑线的收盘价未到达前一个白色实体的中点以下。尽管如此,我仍然视之为乌云盖顶,理由如下:首先,黑线的上影线非常长,显示价格迅速从高点大幅下撤;其次,这根黑线的收盘位破坏了市场的技术面,因为它把价格压制在先前的一个高点(图中标示为H)以下,这是一个上插形态,是个空头信号:最后,乌云盖顶以后,行情收低,再次确认市场的内在弱势。

因此,即使只是让计算机帮你做一些最基本的筛选工作,也可能产生问题。如果要依赖计算机进行蜡烛图形态寻找与筛选,请记住,所有这些标准形态只是信号标杆而已。标准形态相对容易量化,可以依赖计算机进行判别,而非标准形态也不容轻易放过,因为它们往往也是重要的市场信号。在这种情况下,主观判断就非常重要了,非计算机可为。这和标准条形图的识别中所涉及的主观成分其实是一样的。

下单交易

一旦某个蜡烛图形态出现,是否意味着它发出了买进或卖出信号?当然不是。如前所述,不能根据一个孤立的形态进行交易,必须首先考察这个形态形成时的整体技术面。

以流星线为例,如果某个流星线同时形成一个上升窗口,计算机程序会根据这个形态给出不恰当的卖出信号,图3-49反映的就是这种情况,后来的发展证明了这是一个错误的卖出时机。所以,让计算机根据形态给出交易信号,然后据此交易,而忽略当时的整体技术面情况(包括重要趋势、先前的价格变动等),就可能犯下错误。

另一个要考虑的重要问题是本章讨论过的收益风险比率问题。当一个蜡烛图组合形态出现时,并不一定就意味着要根据其信号进行交易。例如,如果黄金市场出现了一个启明星形态,潜在收益目标价位15美元,而潜在风险也是15美元,是否还要按照这个多头信号进行交易?根据这个形态建立多头头寸是否合理?在本例中,回答当然是否定的。因此,某个交易是否合理,是否合算,取决于这个形态形成时市场当时的风险度、潜在收益率参数。

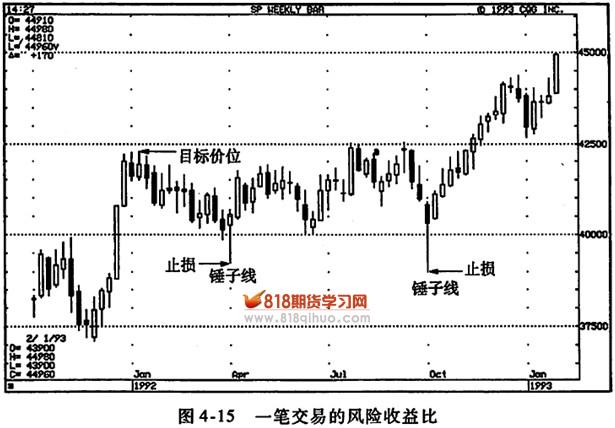

再举一例,在图4-15中,有两根锤子线。锤子线通常有潜在的多头意义,但从收益风险比率考虑,图中这两根锤子线都不构成做多理由。在这两个形态发生时,潜在风险都大约是15~20点(假定在行情下行到锤子线的低点以下时进行止损交易),而潜在收益在20-25点之间(因为425附近是阻力位)。如果根据计算机程序自动决策进行交易,在本例中都可以获利,因为在锤子线之后果然行情上涨。但是,理论上讲,根据合理的资金管理原则,这两个多头信号还是放弃为好,因为相对于潜在收益而言,风险度还是过大。

何时冲销一笔头寸

在计算机上进行止损设置是很容易的事情(某些计算机程序甚至于没有设定止损,完全违背风险管理的概念,是一种非常危险的操作程序),但止损目标究竟如何决定呢?某个时候,某位交易者可能会设在上周的低点,而下一次,某位交易者可能将其设在支撑线上或者50%的反弹位或回落位。每一位交易者都有自己的风格,因此利用计算机进行蜡烛图买卖操作时,要考虑自己的个性。

在图4-16中,有一个黄昏星形态和一个多头吞噬形态。多头吞噬形态出现后,可以预期价格将会反弹,但反弹的目标价位如何设定呢?必须依赖其他的技术分析工具,因为蜡烛图理论通常不提供目标价位。

原先的支撑可以转化为阻力。根据这个理论,某位交易者也许会将目标价位设在七八月份的支撑区,大约在1.85美元处。从图中可以看出,如此期待,交易显然不会成功。但是,如果有另一位交易者根据斐波纳奇比率理论,将反弹幅度设定为9月高点到低点之间跌幅的38%,交易就会取得成功。对第一位交易者来说,因为所设定的目标1.85美元没有到达,他也许就会认为这个多头信号不可靠。对于第二位交易者来说,行情符合预期,实现了目标(38%的反弹),他就会认为这个多头信号很成功。因此,在判定某个蜡烛图形态是否可靠时,必须考虑交易者的风格。

如何依据蜡烛图交易,很大程度上取决于你的交易理念、风险偏好与个性,而这些都是非常个人化的因素。如果你决定测试蜡烛图形态的可靠性,或者利用计算机来帮助你进行蜡烛图交易,还需要给自己定下交易标准和规则。在将蜡烛图应用于市场时,一定要考虑自己的交易风格。只有将这三者(蜡烛图理论、市场、交易个性)有机结合在一起,才能发挥蜡烛图的巨大威力。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1