818期货学习网 > 现货黄金 > 黄金投资从入门到精通 >

818期货学习网 > 现货黄金 > 黄金投资从入门到精通 >

2014-07-20 14:43 来源:818期货学习网

黄金的长线投资是完全不同的一种投资策略,如果说短线投资者是艺术家,则长线投资者就是工程师,其更注重理性投资。投资者不妨顺势而为,抓住黄金投资的逻辑和主线,考虑以长线的眼光来进行投资。

要想将黄金作为多元化长线投资组合中的一部分,投资者必须要做出两项重要的决策:第一,要决定应该持有何种黄金投资产品,这一点在本书第五章“优质黄金投资产品”中已经讨论过了;第二,投资者需要决定黄金投资在其投资组合中所占的份额,黄金、债券和股票之间所占的份额分别应该是20%、30%和50%吗?还是正好相反呢?在第二个问题上并没有硬性的规定,因为你对黄金投资的分配将取决于你对风险的承受力、个人的兴趣以及对于未来的期望值。不过,无论你怎样决定,我们建议,黄金投资的分配应该是有一定分量的。

然而,黄金投资者还应该当心不要在黄金市场上过度投资;否则,由多元化投资所带来的利益会受到冲击。因为黄金是一种没有利息的资产,作为投资组合中的一部分,它的主要目的是减少整体组合的波动,而并非是为了升值。长期以来,降低资产的波动性一直都是重中之重,因为有的投资者选择在其规定的期限内达到自身制定的技资目标,也有的技资者从来不会制定投资目标,而能否降低资产的波动性则会在这两种不同的投资方式中发挥重大的作用。

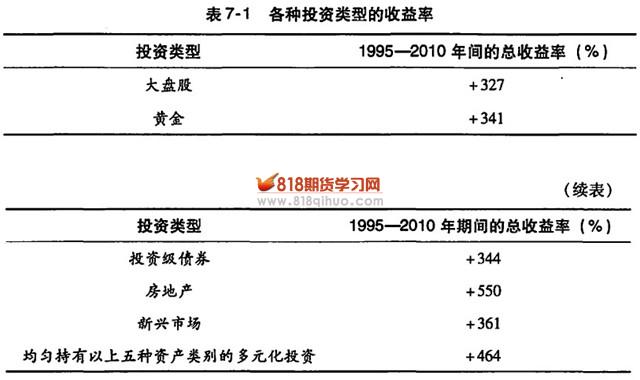

表7-1对六位不同投资者的收益率进行了对比,其中,五位投资者分别集中于某一个投资项目,而另一位投资者则有一个均匀的、多元化的资产组,并且其每年都会对所持有的几项资产进行重新平衡。表7-1显示的投资回报率是根据美国先锋基金公司(Vanguard funds)提供的数据以及过去16年间的黄金现货价格计算得出的。

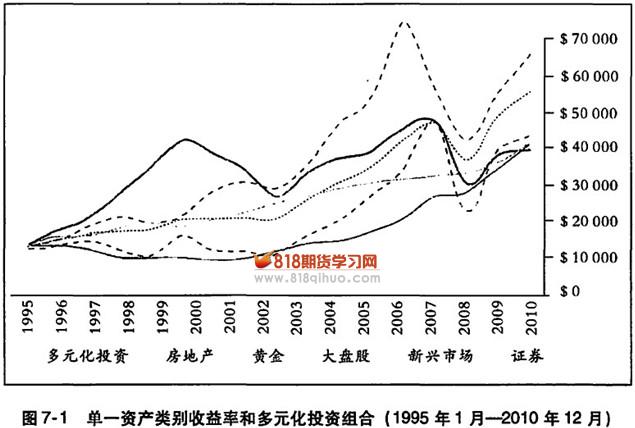

直至表中的截止时间(2010年),每一种技资形式似乎均呈现出了不错的态势,其中房地产的投资收益率最为可观,但并不是任何人都能够预测到一直持续至2007年的房地产牛市的。然而历来被视为通货膨胀的最佳对冲工具的黄金和股票这两种资产的收益率在六种投资类型中的排名几乎并列最末,这很可能让当时的许多交易者大为震惊。而位居第二名的则是多元化的投资者,这和我们的预期是一致的。表面上,大多数技资者对这些资产类别的收益率都会感到满意,但这些都是事后获得的利益。而在这16年期间,这些资产的收益率也有一些大起大落,在图7-1中,我们可以看到其变化趋势。我们假设分别将一万美元投资于这六种投资类型中,然后根据16年期间每一种投资方式所能带来的收益率绘制出了图7-1,借此直观地根据总体项目的波动情况审视哪种投资方式的发展态势最佳。

在这一案例中,房地产投资的收益率表面上看可能名列榜首,但是当你仔细观察图7-1时,你会发现在2007年和2008年间,房地产投资的收益率大幅下降了25个百分点。同样,我们所绘制的图表显示,大盘股的收益率在前五年一直保持平稳态势,然而在经历了2001年爆发的经济危机以及2008年的流动性冻结危机之后,大盘股遭遇了两次急剧回落,谁又能够提前预知并且避免这样的情况呢?现如今,黄金似乎是一项极具吸引力的技资,而在前六年,黄金投资基本没有起到任何作用,未见任何收益,面对这样的情况,你还能够坚持投资黄金毫不动摇吗?这些问题和回答虽然都比较主观,但是却很重要。一个多元化的投资组合将会让你的资金曲线平稳增长,这也是每一位长线投资者的首要目标。

多元化本身就意味着你不知道哪一种资产类别将来的走势高涨,哪一种资产类别可能隐含着致命的风险;也不知道什么样的未来才是投资组合获得复苏的第一步。许多书籍和网站中都提倡对黄金的投资应该占到百分之百,就目前的形势来看,这种提议似乎很可能是明智的,因为他们有着作为幸存者的偏见。但事实已经证明那些提倡只投资于某一种特定资产类别的专家和销售人员是错误的。

例如,在最近十年,市场上出版了一本很有意思的书,这本书解释了我们为什么应该购买黄金来防止美元崩溃,其销量非常不错。事实证明,这本书出版之后,黄金升值,而美元则开始贬值。由此可见,这是非常重要的市场时机,不是吗?

还有一名作家自1987年以来一直潜心于创作一份提倡持有黄金的时事通讯。和当前其他的黄金大师一样,这名作家可以说是得益于运气,以及在过去23年间他所获得的持续而稳定的相关信息。结果证明他是对的,但是这一结果却等了二十年之久。提倡单一资产投资组合这一强硬立场面临着一个问题,那就是长线投资中存在不稳定性。我们认为要管理好你的投资组合应该保守估计你对未来的预测能力,这会使你在长线投资中更加安全、不再过分地集中于某一特定资产。

在这一节中,我们有两点要强调:第一,作为长线多元化投资组合的一部分,黄金投资的意义在于它能够降低账户的波动性。我们对待黄金不应该像对待股票和债券一样,期望它升值或者是为我们创收。对于长线投资者来说,黄金的真正价值在于它能够提供投资组合保险,进而抵御严峻而又难以预测的风险。2001年和2008-2010年间的股市崩溃有力地证明了投资者应该将黄金资产纳入到他们的投资组合当中,这一点是非常必要的。

第二,在黄金投资的世界中,有许多炒作行为和利益冲突。许多黄金技资大师或分析师对于黄金和经济学都十分精通,但是他们对其预测未来的跟踪记录却经常讳莫如深。黄金投资者在2010年看起来相当明智,而二十年之前他们却并没有那么明智。因此,你需要做出决策,决定你是否要持有黄金,以及要持有多少黄金。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1