818期货学习网 > 期货课堂 > 2016年股票期货杂谈 >

2016-10-09 20:15 来源:818期货学习网

在短短半年时间内,出现了股灾1.0、股灾2.0和熔断周,50%投资者经历了十天内20—40%的大幅回撤,关键是很多人是连续三次都赶上了,说好的事不过三呢!!那个融通医疗大保健,去年股灾1.0后朋友觉得自己搞不像,非要我推荐点基金配置,怎么就选中了你,结果你8月底比指数还惨,50万进去半个月不到40万出来,你三次都这样了,可长点心吧,你活活把混合型搞成了指数增强型,难道控制一下仓位就这么难么。这些不合格的基金经理,我恨你们@ 话说回来,90%的人就没风控意识,10%有风控意识的人当中90%又没风控方法!下面言归正传,不想第四次20%回撤的看正文:

什么是收益率曲线?

一般来说机构投资者会每天或者每周公布基金净值,基金初始净值为1,以后每天更新最新净值,将每天/周净值用一跟平滑的曲线连接起来,就是所谓的收益率曲线。正常情况下,还需在相同的坐标中,把同一时期的基准指数,例如上证指数、行业指数的收益率曲线画出来作为对比。个人投资者也应当把自己账户每日净值做成EXCEL表格收益率曲线图。

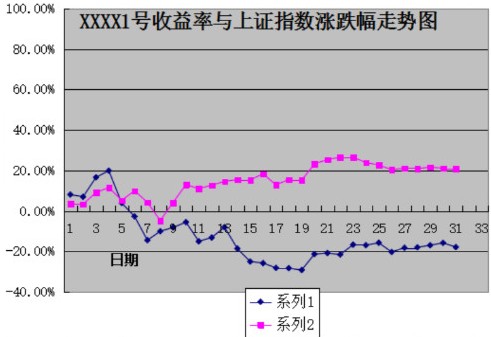

这是一张某私募基金净值与上证指数的每周净值走势图,粉红色为基金净值,蓝色为上证指数。起点为2015年5月15日,每周一个小点。初期大盘指数在4308点,最终到年底3539点,跌幅17.8%,该基金实现20.7%的总收益,跑赢大盘38%。

刚开始一个月,由于建仓慢,收益率跑输大盘,但在6月底的大盘下跌时候,通过股指期货一度实现逆势增长,收益率回撤远低于大盘同期回撤,但遗憾的是,高估了政府救市力量,于7月6日开盘几乎涨停板平掉空单+买入现货,当日收盘即接近跌停,于是7月10日当周结束出现唯一一周亏损的局面。从最高11.6%的收益回撤到-4.75%,最大回撤幅度达到15%。8月底,吸取6月底经验主动控制了基金回撤,刚有回撤苗头立即减仓,8月回撤幅度远小于同期大盘。其实在大盘上涨期间,该基金净值增长速度因为仓位原因甚至没有跑赢大盘,但是6个半月过去之后,能够实现20%正收益,跑赢大盘38%,核心原因是控制好了两次大跌时候的回撤。

如何控制盈利和亏损?

盈利没法控制,盈利都是市场给的;亏损是自己控制的。投资者要唯一要做也就是积极地去承受合理的亏损,因为任何机会都需要本金去承受风险,不可能无风险高收益,但是决不承受计划以外的风险。如何控制亏损:根据总投资金额、阶段内(如1年内)可亏损额度、阶段内交易频率,计算出单次可亏损额度。再由单次可亏损额度、止损幅度计算初始仓位。举例如下:

假设某投资者账户有初始资金100万,年度亏损底线是15%,过往经验以及现在的盈利模式统计下来平均交易周期是1个月1次左右,那么一年正常有12次交易。有了这些约束条件,那么我们来计算一下每次可以亏损的金额。

100万X 15% = 15万,15万/12次=1.25万/次。也就是单个次亏损1.25万,这样即使最极端的连续亏损12次发生,累计亏损15万,但总体亏损仍处在可控范围。由于连续亏损12次的概率极低,往往都是几次亏损几次盈利反复循环,因此可以将单次亏损1.25万适度放大到1.5万甚至2万左右。

由1.5万可亏损额度,以及交易的止损幅度,可以倒推出初始仓位。比如:某次交易选择的是5%的止损幅度,那么1.5万 / 5% = 30万市值。即可以建立30万/30%的仓位。如果是8%的止损则1.5万 / 8% = 18.75万市值,依此类推。至于这30万的市值,可以是几只股票组成,不一定要一直股票。

如何加减仓?

在一次交易的仓位盈利到一定幅度之后,止损可以提到成本线及以上,也就是当笔交易要么继续盈利要么不亏损,此时可以投入第二笔交易,但整体的风险却不会再增加了。当行情配合的时候,第二笔、第三笔、第四笔在前一笔盈利的基础上可以陆续建立起来,自然就从轻仓变为了重仓,而同一时刻,你整体仓位的潜在亏损额度永远只有最后一份。在行情低迷阶段,因为较难盈利,可能一直只有一两份仓位,承担有限的亏损。最终实现的是,行情好、盈利时自动加为重仓;行情差、亏损时自动维持轻仓。

怎样应用收益率曲线?

不同的人有不同的交易模式,有人追涨杀跌有人高抛低吸有人专注套利,在市况好、运气好的时候,账户净值、收益率曲线直线飙升;但也有市况差、运气差的时候收益率曲线持续回撤。这里我们必须思考一下收益率曲线涨跌波动,背后反映的本质是什么?

收益率曲线上涨:两种可能,市况好,自己跟着大盘赚钱;市况不好,但是刚好符合自己的盈利模式,或者自己持仓走出独立行情。收益率曲线下跌:两种情况,市场差,自己跟着大盘亏钱;市况好,但是不符合自己盈利模式,或者自己所持品种逆势下跌亏钱。

也就是说,收益率曲线上涨,要么是大势好,要么是大势虽然不好但是个人运势好(持有逆势个股);收益率曲线下跌,要么是大势不好,要么是大势虽然好但是自己运势差(或者投资能力差)。

所谓交易自己账户的收益率曲线,也就是说,在收益率曲线上升时,享受大势或者个人的运势,任由市场涨到地老天荒,继续持仓,初始仓位盈利到一定程度止损上移到成本以上之后加仓,加仓到甚至杠杆,吃足牛市行情,此时不要去奢望猜顶逃顶。当收益率曲线下跌时候,下降到一定幅度,比如从5%到10%再到15%,要么是市场转弱,要么是自己运势、能力不行,那么无条件减仓,例如2015年的6月底、8月底的股灾,当个人的收益率曲线出现-5%、-10%、-15%的过程,仓位也是快速的下降的过程。此时不要去尝试抄底。只有底仓开始盈利,收益曲线重新拐头,又开始加仓过程。

一句话,收益率曲线上升,持仓、加仓;收益率曲线下跌,减仓。收益率曲线既最大程度的反应了市场强弱;更包含了投资者自己个性化的阶段运势(能力)。所谓顺势,不是简单的看着大盘涨跌而追涨杀跌,更应顺应投资者自己阶段的运势。大盘大跌,但是自己拿着逆势上涨的股票,例如2015年7月初的银行,收益率曲线是往上的,那就继续持有。大盘上涨,如果自己的收益率曲线还在下跌,拿着提前转弱的品种,自己的盈利模式不符合当时的市况,那么无条件减仓,重新去寻找市场的节奏乃至更新自己的盈利模式。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1