2016-11-22 19:22 来源:818期货学习网

看跌期权为一种卖出的选择权,意味着期权的买方认为后市的走势为熊市。在市场方向较为明确的时候,交易者仅凭简单的买卖看跌期权就可以获得一定的收益。然而现实中的交易市场是复杂的,市场的方向往往会突然转变。但投资者可以通过组合不同的期权来规避风险,获得收益。本文简要介绍几种看跌期权的组合在牛熊市中的应用。

直观交易——买入卖出看跌期权

当投资者判断后市为熊市时,最简单的操作就是直接买入看跌期权。确定了期权的执行价格之后,在期权到期日之前,如果标的物市场价格下行,跌至执行价格以下,则看跌期权买方就可获利。而如果投资者判断后市为牛市或窄幅振荡市时,也可以通过卖出看跌期权获得一定的权利金。因为期权的卖方有履行义务的可能,因而需要一定的保证金。时间衰减是期权交易中需要考虑的重要因素。时间衰减有利于期权卖方而不利于期权买方。在临近期权到期日时,期权价值将加速贬值。因而期权买方应尽可能买入较长期限的期权,而期权卖方应尽可能卖出较短期限的期权。

风险防范——看跌期权差价策略

在非熊市市场中,卖出看跌期权不失为一种较好的交易策略,但市场瞬息万变,如果标的物市场价格下行则有可能带来较大风险。为规避这种风险,在卖出一份看跌期权的同时再买入一份同一到期日的看跌期权,则构成了所谓的差价策略。假定当前标的物市场价格为K,在卖出执行价格为K1的看跌期权的同时,买入相同到期日且执行价格为K2的看跌期权,则构成了牛市看跌期权差价策略,其中K2<K1<K。选择两个虚值看跌期权(执行价格小于标的物当前市场价格),是为了确保即使在标的物市场价格不变动的情况下仍能够获得一定收益。因为执行价格为K2的看跌期权比执行价格为K1的看跌期权更加虚值,意味着前者权利金低于后者,因而该差价策略在组合之初就是有收益的。

而在非牛市市场中,也可以通过组合看跌期权来构建熊市差价策略。假定当前标的物市场价格为K,在买入执行价格为K1的看跌期权的同时,卖出执行价格为K2的看跌期权,则构成了看跌期权的熊市差价策略,其中K2<K1<K。与牛市差价策略相反,该策略组合之初是净支出的。只有标的物市场价格后期下跌,才有可能获利。

差价策略是较为常用的交易策略,许多投资者也比较熟悉,在此不过多赘述。

增大杠杆——看跌期权梯形差价

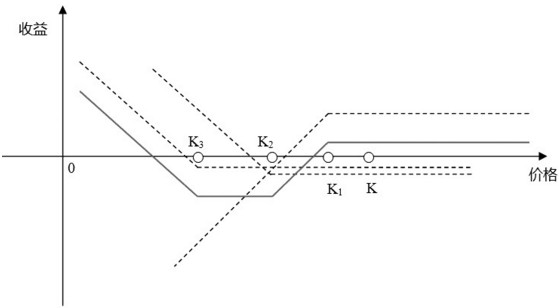

牛市看跌期权差价策略对后市的预期为非熊市,以期标的物市场价格上行而获得收益。如果投资者后市运行方向判断失误,标的物市场价格下行,投资者仍然可以通过再买入一个相同到期日的更加虚值的看跌期权来构建梯形差价策略来获得潜在收益。假定当前标的物市场价格为K,在卖出一份执行价格为K1的看跌期权的同时,买入执行价格为K2和K3的看跌期权各一份,则构成了梯形差价策略,其中K3<K2<K1<K。因该策略是基于牛市看跌期权差价策略构建而成,故该策略称为牛市看跌期权梯形差价策略。该策略的主要作用在于,如果标的物市场价格突然暴跌,在牛市看跌期权价差策略的基础上,通过额外购买的虚值看跌期权获得较大的收益。

牛市看跌期权梯形差价策略示意图

如果卖出的一份看跌期权权利金较多,超过买入的两份看跌期权所支付的权利金,则在构建此策略之初获得正收益;相反,则为净支出。从示意图中可以看出,该策略为损失有限而潜在收益无限的策略。因投资者额外持有一份看跌期权,因而时间衰减是不利于此策略的。

当然,如果投资者预测后市行情将在一定范围内波动,则可以将此策略反向操作,即卖出执行价格较低的两份看跌期权的同时买入一份执行价格较高的看跌期权,获得潜在的区间收益。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1