2014-11-26 21:26 来源:818期货学习网

看跌期权价值上限为其行权价。这点不难理解,因为看跌期权赋予持有者在未来以行权价格卖出标的资产的权利,其未来收益就是行权价格减去行权时标的资产的价格,标的资产的价格是不会跌到0的,所以看跌期权的买方最大收益一定不会超过行权价格,那么权利金自然也就不应该比最大可能盈利还要大。如果权利金超过了这个上限会怎么样呢?这等于市场在给投资者派发红利,投资者将会疯狂卖出这个看跌期权合约直到其价格下跌至行权价格之下。

看跌期权价值下限为其内在价值。这一点和看涨期权的上下限是一样的。如果看跌期权权利金C低于其内在价值Max(行权价K-标的资产价S,0),Max是两者取大的意思,也会出现套利机会。即当期权的价格C小于内在价值(K-S)时,投资者可以以S价格买入标的资产,同时以C价格买入看跌期权,获得以行权价K在未来卖出标的资产的权利,从而锁定K-S-C的无风险收益。之所以称之为无风险资金流,是因为无论市场如何变化,对投资者而言,这部分资金流都是确定的。因此只要该无风险套利机会一出现,市场的套利者就会立即捕食这一机会。故在正常情况下,看跌期权的价格大于其内在价值。

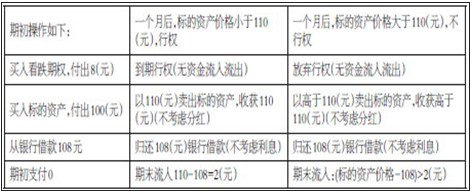

下面我们以一个案例直观地感受看跌期权价格低于理论下限后的套利操作。假设,市场有行权价为110(元),一个月后到期的欧式看跌期权,其价格为8(元)。标的资产现价为100(元),市场是否有无风险套利机会?如果有,如何组建套利策略?

我们可以发现,该期权的内在价值为110-100=10(元),而其市价为8(元),低于其内在价值,故市场有无风险套利机会。相关操作及分析如下表:

在上表中,我们在期初没有付出任何现金,期末却流入了至少2(元)的现金,相当于白赚至少2(元)。一般而言,期权的价格应在其价值上下限范围内。如果超出,将出现无风险套利机会,市场上的套利者将会立即抢夺这一机会,直到价格恢复正常。

需要注意的是,为了理解简单,本文没有考虑,折现、分红、美式、欧式、交易费用以及保证金占用等情况。但思路基本相同,有兴趣的读者可自行推导。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1