正向日历价差组合的构成是:是指投资者——“

买远卖近”,买进离到期日较远的期权(简称远期期权),同时卖出离到期日较近的期权(简称近期期权),两个期权的种类、标的物与执行价格都相同。

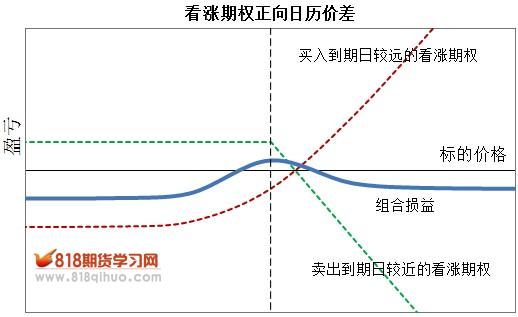

日历价差的盈利点主要在于期权的因时减值因素,由于近期到期期权因时衰减远胜于远期到期期权,便存在了套利的机会。随着时间的消逝,因时减值的作用在近期到期期权上程度会比到期日较远的期权要大的多,即近期期权价值的衰减要远胜于到期日较远的期权,如此,投资者在近期期权到期日前将该套利头寸平仓了结,以获取远、近期权的价值基差的变化。下图是看涨期权正向日历价差的损益图。

图1 看涨期权正向日历价差损益图

由于不论对于看涨期权还是看跌期权,期权的到期日越长,权利金越高,正向日历价差卖出近期期权所获得权利金少于买进远期期权所支出的权利金,所以期初发生权利金的净支出。对于看涨期权,近期期权到期时:(1)若标的价格非常低,则近期期权的价值为零,且远期期权的价值也接近零。投资者就会发生损失,损失的金额略小于期初净权利金支出成本。(2)若标的价格非常高,近期期权的成本为S-X,远期期权的价格略高于S-X,其中X为执行价格,这时,投资者会发生损失,损失的金额同样略小于期初净权利金支出成本。(3)若标的价格接近于执行价格,则近期期权的成本很少或几乎没有成本,而远期期权很有价值,此时,投资者可获得较大的利润。

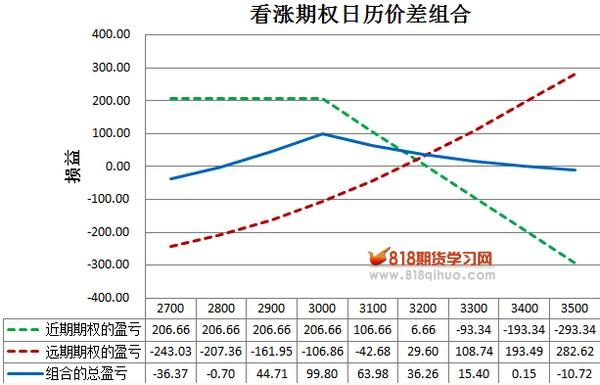

案例1 假设某标的价格水平为3000,投资者预测标的价格将保持稳健或略有下降,所以投资者做多一手执行价格为3000的看涨期权,支付权利金313.5,同时做空一手执行价格为3000的看涨期权,收入权利金206.6,净权利金成本107。在近期期权到期时,正向日历价差的损益图如下图2。

图2 看涨期权正向日历价差组合到期损益图

表1 看涨期权正向日历价差组合策略总结

表1 看涨期权正向日历价差组合策略总结

|

策略 |

看涨期权日历价差 |

|

执行价格 |

3000 |

|

做多期权剩余期限 |

1年 |

|

做空期权剩余期限 |

0.5年 |

|

做多权利金 |

-313.5 |

|

做空权利金 |

206.6 |

|

投资环境 |

波动率下降、价格短期中性到熊市环境 |

|

盈亏平衡点 |

基于标的价格、隐含波动率以及时间损耗的函数 |

日历价差的优点在于初始投资相对便宜,并且很容易调整头寸组合。由于日历价差构建初始是一种债务套利行为,其最大的风险虽然是初始构建时所付出的权利金成本,但相应锁定了风险。构建时费用有限,日历价差的风险收益却比较可观。如果期权的隐含波动率上升,即期权价格发生跃升,但标的资产价格并未实质性变化时,交易者在短期内便可以获得可观的盈利。

对于正向日历价差组合,执行价格选择可参考如下标准:

(1)在一个相对平稳的市场,日历价差选取的执行价格非常接近标的资产现价。

(2)在牛市市场里,日历价差选取的执行价格较高。

(3)在熊市市场里,日历价差选取的执行价格较低。