2014-05-08 21:11 来源:818期货学习网

因为COT报告每周出版一次,所以它适合于长期交易者作为一种交易工具, 用以度量市场情绪变化。那么,我们如何具体来运用这一报告呢?一种用法是使用未平仓合约和多头头寸,空头头寸的变化作为市场情绪的一个指标。第二种方法也就是我们更为偏好的方法是采用COT报告,找出极端大量的净多头头寸和空头头寸。因为这能够作为一个指标来预测大翻转的到来。如果所有的交易商都做多一个货币的话,那么哪里迷有买家呢?当最后的实家都进场后,谁还能支撑价格持续走髙呢?价格的变化莱自后续的买家和卖家的数量对比,而不是已经持备的实家和卖家的数量对比。因此,当发现存在极端大量的多头头寸时,我们就要预防市场转向空头;当发现存在极端大的空头头寸时,我们就要预防市场转向多头。物极必反,怎么可能没有道理呢?下面是一幅来自真实市况的图形(见图26-2):

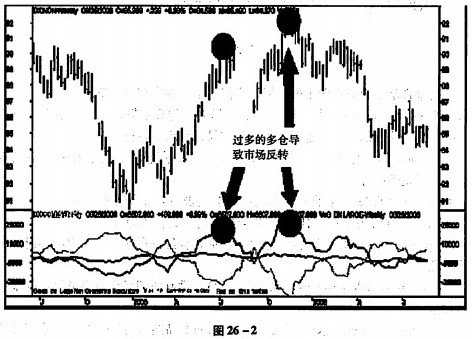

图26-2上面部分的价格线显示的是美元指数期货的走势,图的下半部分就复杂了点,其中有三条线:一条是较粗的、起伏平缓的,代表商业性头寸,一条是较粗的、起伏剧烈的代表大额的非商业头寸,还有一条较细的、起伏剧烈的代表小额的非商业头寸。我们将主要关注大额的非商业头寸,因为大额非商业头寸代表资金雄厚的投机者,而小额非商业头寸只是些小投机客,他们对市场的驱动力量不大。

我们来仔细地查看一下图26-2,看看它能告诉我们些什么市场情绪方面的信息。我们可以看见美元从2005年开始有一波上涨的行情。由于大额投资者持有的净多头头寸上升,也就是图中较粗的、起伏剧烈的线所示,美元期货指数也跟着上涨了。在2005年7月的头一周,大额净多头头寸增长至20000张合约。这就是一个极端的大量状况,所谓“天价见天量”。果不其然,市场从此下跌,美元指数期货一路走低。美元指数期货从91跌到86,事后证明这只是一个调整,之后美元指数期货创出新高93.16,并且大额净多头头寸也达到了29000。

或许你会问,这么多的买家都进场了,谁来接着买呢?确实没有太多的后续买家了。在2005年11月的时候美元似乎已经出现了超买情况,我们开始看到美元指数期货从93一路下跌到84。你能想象你捕捉到这类大趋势后的感受吗?

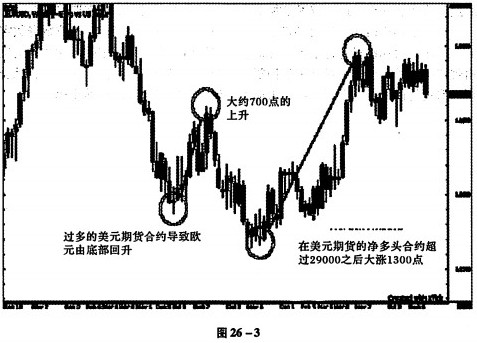

现在或许你会反问我们:“这里显示的是期货,但是我们交易的是现货,这两者有何关系?这对我的实际交易有何价值?”问题提得非常好。因为我们已经看过了美元指数期货,现在我们来看看具体的操作吧,看看现货外汇市场的EUR/USD。

如果我们运用先前部分学到的东西,我们就可以发觉市场趋势的反转,我们可以抓住从2005年7月到2006年5月在EUR/USD上的两次重大行情。

首先在2005年7月,如果一个交易者看见了美元指数期货上的极端大量的净多头头寸,他就会抓住即将来临的美元大反转,从而买进EUR/USD。这个交易者将在后来的行情发展中被证明为正确,当然是漂亮的赚上一把。最终的利润大约为700点,这是针对单手交易而言,如果你懂得加仓的艺术则会赚得更多。其次如果交易者能够抓住美元指数期货在2005年11月的极端大量的净多头头寸情况,那么可以在接下来的欧元兑美元的交易中狂赚1300点。所以,从2005年7月到2006年5月如果一个交易者观察到美元指数期货的这些显著变化,那么他将抓住最大的波段行情,而这里用到的所有一切知识只是有关交易商持仓报告。所以,知识是无物价的,好好利用吧。

在我们看了上述知识兴奋不已、准备押上全部身家完全根据净头寸变化紧进行交易时,我们必须记住下面几件事情。

首先我们仅仅给出几个利甩COT报告的例子。我们可以花上一天时间给你更多的例子。但是我们觉得最好的办法还是你亲自看看过去的COT数据,并且对照同时期的外汇走势看看,从中也许你能学到更多我们没能传授给你的经验以及额外的知识。纸上得来终觉浅啊,下面一句是什么想必你也明白。一个策略要真的发挥作用,还要使用这个策略的人对策略具有信心以及相应的经验,而这两者都必须通过实践才能获得。这些技术是很宝贵的,但是不去用、不去掌提也是白搭。

其次,市场价格并不是由COT报告、MACD、随机震荡指标、菲波纳奇数字决定的。市场是由那些对各种报告、分析、数据做出反应的人决定的,这些人的反应是由规律决定的,所欧市场是由某种复杂的规律决定的。把我们所学的工真综合起来可以看苋规律的部分影子,但是永远不要认为可以发现决定性的规律。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1