2014-03-04 19:13 来源:818期货学习网

到处都隐藏着来自意外事件大军中的伏兵,因此命运的骑士需要将缰绳放松一些。——哈菲兹

因为我们生活的世界里具有确定性的事物通常显得普通且“平常”,我们就形成了确定性的感觉,这种感觉也渗透在我们的日常生活里。人类形成确定性感觉是基于这样的信念:我们日复一日的世界是简单自然的,这也是所有事物的本质所在。我们中的一些人对这种感觉再熟悉不过了:一些人墨守成规,尽管这实际上很烦人;一些人另辟蹊径,做一些事(或任何事)以打破常规束缚。

通常,当意想不到的事情发生时,我们觉得概率在某种程度上产生变化了,但这种情况经常被认为是暂时的。通常情况下,事物真正的随机本质表现得不够明显,不足以让我们意识到任何事都可能在任何时候发生,我们时刻处在这种随机风险之中。例如,绝大多数人一生可能只会碰到一次严重车祸,日常驾驶时遭遇风险的概率似乎非常低。如果我们遇到了严重车祸,我们会认为这是“偶然”事件,似乎只是“意外”罢了。我们之所以这样想,是因为通常我们驾车都不会遇到意外。我们已经形成了一种很确定的感觉,认为每天都会照常度过,不会有什么意外事件发生在自己身上。即使发生了,也只是偶然遇上。

然而实际情况是,大多数人自己制造了“意外事件”,他们未能把自己的行为和将会导致的后果联系起来,从而把自己置身于“意外”之中。例如,大多数人酒后驾车都不认为自己会碰到问题。而实际上,正是由于他们判断力下降,才提高了偶然事件发生的概率,看起来很意外的事就会在这种情形下发生在他们身上。由于他们在95%的时间里清醒驾驶,不会发生意外,所以就没意识到在其余的5%时间里,他们是不清醒的,之前95%的成功率此时变成了零。游戏规则已经变了,他们目前所处的环境与之前充满确定性的环境没有了任何相似之处。

我们所犯的错误大多不在于对现实的认知,而在于我们对概率本质的理解。生活中,只有极少数事物具有确定性;有些事我们一生可能只会碰到一次,但这一事实并不能改变它每天都可能发生在某一个人身上的概率。

实际上,整个保险精算业就是在试图分解风险,它在最大程度上将某一件事的风险分散到尽可能多的人身上去。保险公司正是通过这种方式分解风险而赚钱,他们竭力将保险推荐给投保人;对每个投保人来说,有风险的事件几乎不会发生在他们身上。来看一个例子,活跃的戴水肺潜泳者为何要支付比一般人更多的人身保险金?原因就是每年都会有一定比例的戴水肺潜泳者遇溺。如果你不去戴水肺潜泳,你遇溺的可能性就会低很多,因此你需要支付的保险金也相应要少些。但事实上,总有人会在今年遇溺,而且总会占那些将要进行潜泳的人数的一个比例。当你问潜泳者如何看待风险时,他们几乎异口同声地说:“不会是我,我潜泳的时候没有做过任何傻事。”这些潜泳者都有一种很确定的感觉,认为“遇溺的事不会发生在我身上”。

当我们开始交易时,对确定性和偶然性的认知问题就会发生彻底变化。我们从一个充满确定性的“温柔乡”里走出,进人到一个时刻酝酿偶然和意外的世界里。事情的随机和意外并不是因为交易市场无法定义,也不是因为价格行为过于神秘无法解释,而是因为我们作为个人,不可能在所有时候都了解交易市场。因此,我们身处一定的风险之中,这一点是肯定的。降低风险不是靠更多的研究或更多的知识,而是要了解概率。

想要从一宗交易中谋利,实际上就是对未来价格行为怀有美好猜想。至于你采用什么技术和基本方法都不重要,即便这些最终构成了你的风险/回报系统。因为交易市场包含着风险和不确定性,所以不可能准确地知道一宗交易最后的结果是什么——除非交易完成。市场在特定的点位时是难以定义的,不管你在交易前进行的分析或研究有多深人、多广泛,总会存在价格“不听话”的可能性,它要么没向你预想的方向移动,要么在你想交易的时间框架内“玩失踪”。华尔街和拉萨利大街挤满了形形色色的交易者,他们或是太早进人,或是等得太久;或是出局太早,或是出局太晚……这一切结果的产生,都是由于交易者所依赖的系统方法有固有的缺陷,或者是交易者没有意识到缺陷的存在,这也意味着它们并不能在100%的时间里起作用。

在你进行一宗交易前,要把选择的对象缩小到具备最好可能性的范围,这一过程包括:你根据交易计划对总体情况进行了适当评估,认为在某个点位上,交易价格适合人市,并且将沿着预先设想的方向移动;然后等待那个点位,一旦出现立即下手。但是,那个点位在哪里呢?

当我们进人一宗交易时,我们并不知道能否获利,即使我们操作的点位在最佳价格区域内,但对此我们过一段时间才能知道。为提高人市时机的准确率,你可以采用“如果……那么”的设想,并问你自己哪一个设想是最可行的。

举个例子,市场呈现牛市倾向时,我们可以从假设起步:“如果整体情况是牛市,并且交易者跟随市场而动,那么交易价格应该上涨。”我知道这听起来过于简单了,现在让我们来看看这个简单声明所包含的各种心理因素,以及它在日复一日的价格行为中的表现。

如果价格在那个时刻仍在下跌,就意味着大多数交易者并不觉得大盘呈牛市状态,空头力量仍控制着市场,或者说多空双方的交易者都在寻求净指令流提供的机会。由于在绝大多数情况下,多数交易者“未卜先知”的能力有限,看不到市场状况将要发生的变化,因此他们不会在市场走低时建仓买进;同时,他们也不会持仓等待市场走势发生改变从而获得最大收益,因此我们可以得出这样的推断:大多数交易者要么继续看空市场,准备在空头一边有所行动;要么就是在多空两边同时下手,以期分散风险,提高账户的“成色”。而对于你来说,在市场走低时买进,具有一定程度的风险;也正因如此,才会有那句受人追捧的古老法则:“别想着摘顶或抄底。”

当然,最理想、风险最低的交易位置就是顶部或底部,但寻找这个位置的过程也正是各种可能性的“表演时间”。如果你知道市场已经触底,并愿意设想市场即将变为牛市,你肯定会以目前的价格立刻进行交易。可以确定的是,市场某个时候将要触底,但目前的底部是“虚幻的”还是“真实的”?尽管你做足了研究或分析,你也没把握回答这个问题,只有等段时间才能知晓。因此,你需要用概率来思考。

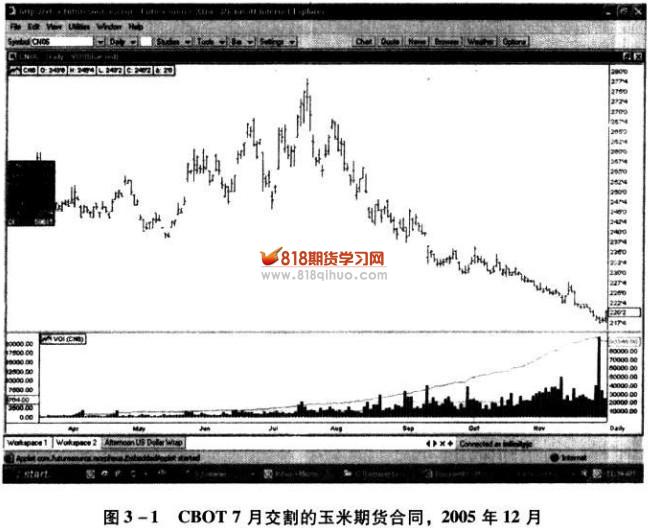

我们来看一个例子,在图3-1中,价格走势犹如乡间小径,弯弯曲曲,这意味着市场上的多空力量对比在伯仲之间,因为只有在买卖双方力量对比失衡的情况下,交易市场才能平稳地趋高或走低。在这样的时间点上,做空市场的交易者和看多市场的交易者分别看到了两件截然相反的事。对空头来说,他的风险在增加,因为价格行为缺乏新的利润增长因素,他要么平仓退市,要么持仓期待市场走势恢复。而对潜在的多头来说,市场走势变化来临前,价格走向越低,人市机会越好;而价格不降的时间越长,捕捉到真正底部的概率越大。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1