2014-07-17 17:27 来源:818期货学习网

评量内容:纸钞、硬币与各种银行存款。

重要性:反映交易、通货膨胀或产出水平的指标。

呈现方式:于某个时间点的货币总量,通常是每月月底;加拿大为每周三,日本与美国则为每日。

观察重点:随着时间变化。

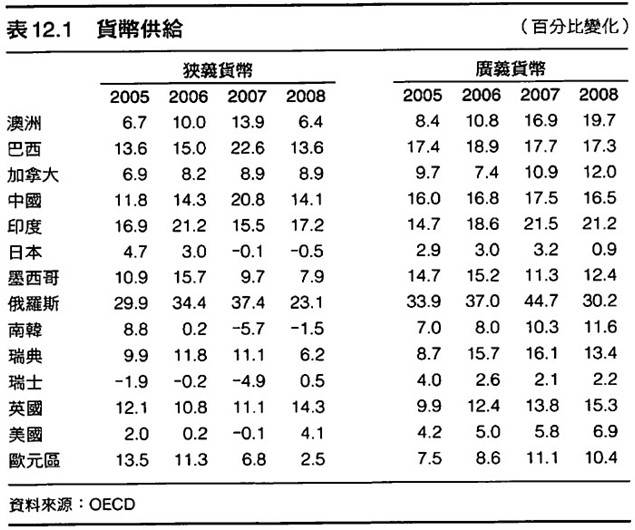

评比标准:OECD国家于二〇〇〇至二〇〇八年间的狭义货币年平均成长率为7.4%。

公布时间:每月;落后一个月的时间。

总览

任何可以作为交易媒介的东西都可以称为货币;基本上包括流通货币加上银行存款。由货币机构(主要是中央银行)发行的纸钞与硬币只占货币供给的一小部分,其他包括银行存款,而最 早的存款出现于银行同业之间。

流通货币的总量通常称为M,视各位检视的角度而定,可以是货币存量或是货币供给的总量。货币每年换手的次数是货币的 流通速度,V。

将两项变量相乘(MXV)便是被花用的货币量,根据定义,这项数字必须等于实质产出Y乘上价格指数P。也就是说,MXV=YXP。

上述的等式是了解货币的基础。现在假设货币的流通速度不变或是可以预期(事实并非如此)。货币主义者认为,在这样的条件下,掌控货币供给就可以掌控货币GDP(也就是YXP);如果我们可以预测实质产出Y的趋势,就可以掌控通货膨胀。反对者主张因果关系正好相反,也就是说,货币GDP会决定货币需求,而我们对此无能为力。

不管孰是孰非,如果各位同意货币流通速度在短期内是固定的,那么,一项常见但过度粗糙的作法是,将货币成长率减去通货膨胀率,便可以预估实质产出成长率。

货币的定义

狭义货币,M1。大多数国家称狭义货币为Ml,定义是流通货币 加上即期存款(可以随时提领现金的账户)。

各国的处理方式各不相同。英国的狭义货币称为M0,几乎都是由流通现金组成,但也包括英格兰银行的营运存款;英国没有Ml。美国的Ml包括旅行支票。日本的定义包括政府的即期存款。

在欧元形成的过程中,各国的差异逐渐减少,欧元区对货币总量的定义趋于一致。欧洲央行根据各国中央银行提供的数据, 发布欧元区的货币统计数字。

广义货币,M2。较广义的货币主要称为M2与M3。M2基本上指的是Ml加上储蓄存款与定期存款(在经过一段公告期之后才能提领现金的账户)。M3的内容更广泛。

在美国,M2指的是Ml加上储蓄存款、定期存款与零售的货币市场共同基金。

在欧元区,M2指的是Ml、议定到期日在两年以下以及可以在三个月内读回的存款。

在美国,M3指的是M2加上机构货币基金、大额定期存款、附买回交易(repurchase agreements,译注:中央银行向银行买进有价证券时,即约定好未来到期时银行须买回该有倌证券)与欧洲美元 (Eurodollar。译注:做存在美国以外国家的银行之美元)。

在欧元区,M3指的是M2加上附买回交易、货币市场基金与票券以及两年内到期的债务型证券。

在日本,广义货币指的是M2加上定期存款。M2包括流通货币加上公共与私人部门的存款。

英国没有M3,其广义货币称为M4,其中包括M0加上非金融部门存放在国内银行中的英镑存款。

货币流通速度

意即货币一年换手次数,其计算方式为:将名目GDP除以任何一项货币总量的年平均值,比方说M2。

存款创造与货币成长

商业银行创造货币。这些金融机构出借大部分的存款,因为存款客户不太可能同时要求提款。

假设一家银行接收了100美元的新存款,出借其中的80美元。银行一挥笔便创造了一笔贷款(借方余额为80美元)以及一笔新的存款(贷方余额80美元)。即使贷款客户将80美元全数提领出来以支付某些消费商品,零售业者很可能会再将这80美元回存,或许存放到不同银行的账户。第二家银行接收了一笔新的存款,很可能再出借其中的60美元。在新存款创造出数倍于原先金 额的放款(=存款=货币)之后,这项信用创造的过程才会逐渐结束。

准备资产

为求谨慎起见与达到货币控管,中央银行会要求银行持有一定比率的下列资产,以限制其新存款出借比率。

强力准备(high-powered reserves)。用来支应客户每日提款

与银行间清算的现金(备用金)以及存放于中央银行的余额 (营运存款)

次级准备(secondary reserves)。像国库券(Treasury bill)等「安全的」的流动资产,可以用以支应临时增加的提款。

货币控管

货币主管机关可以透过以下几种方式控制货币的成长与规模。

改变准备一资产比。这会影响银行业放款的乘数效应,通常只数年才进行一次。

公开市场操作。在公开市场中买进或卖出政府公债,此举可增加或减少银行准备资产与私人存款中的货币数量。

影响利率。举例来说,透过公开市场操作(进而影响货币供需),改变贴现率(discount rate,请参考第250页的说明)或是对某些存款或贷款设定固定利率。

信用控管。举例来说,限制银行放款与个人信用总额,或是限制借款者为进行信用消费而必须提供的保证金。

道德劝说。举例来说,中央银行可以跟商业银行进行恳谈,说服业者节制放款。

请注意,直接控管准备——资产比与货币基础会影响货币供给,其他作法则会影响货币需求。

其他反映货币成长的指标

我们可以观察存款金额藉以追踪货币的成长。此外也可以追踪下列数据:

金融部门的资产负债表。负债方(存款)的变动必须等同于资产(主要是放款)与不包含在货币总量中的负债之变动。

部门别相对数字。这指的是公部门从流通货币中抽离的金额 (大约是预算结余加上售予非银行企业的政府公债),加上金融部门的净增加数(主要是银行放款)与来自海外的净增加数(挹注民间部门的国际收支净流入数)。

货币目标

货币主管机关采取许多措施以进行货币管控。一九八〇年与一九九〇年代的大部分时间里,许多中央银行(在英国是财政部)对货币总量设定了明确的目标量。

这种作法已经不再流行。许多中央银行目前的作法是对通货膨胀设定目标范围,美国的联准会、英格兰银行、欧洲中央银行以及纽西兰储备银行皆是如此。货币成长是中央银行密切注意的经济指标之一。

虽然欧洲央行设定目标的对象是通货膨胀而非货币成长,却在二〇〇二年十二月时重申,M3年成长率的[参考值]是4.5%。欧洲央行认为,这项成长率符合通货膨胀率目标(消费者物价的年成长率应低于2%)、2%至2.5%的GDP年成长率趋势以及M3货币流通率每年减少0.5%至1%的目标。

解读

古德哈特定律(Goodhart’s law)是造成货币目标的重要性降低的重要因素;古德哈特是英格兰银行货币政策委员会的经济学 家,该委员会负责设定英国的利率。这项定律指的是,一经采用作为货币政策的目标之后,所有货币变量都会在六个月之内失去效用。

问题在于,如果相对利率或其他影响因素也改变,投资人很快就会将存款从一家机构(这些金额可能包含在某项特定的货币定义当中)转移到另一家机构(或许不包含在货币定义当中)。结果可能导致货币总量M在不同利率的情况下增加或减少,造成解读上的问题。其他的影响还包括国际资本流与货币流通速度的改变。

留心在一旁潜伏的现金,本国与国际相对利率与殖利率的改变,以及有可能扭曲部分或所有货币总量的因素。

即使货币目标不再如以往那般受到重视,央行总裁与经济学家依然会密切注意货币总量。各位在解读这些指标时应该牢记前述的困难之处。同时请记住,虽然许多货币评量会经过季节调整,各位还是要注意异常的影响因素。请一并参考几个月的数据,并与前一年同时期的数字两相比较。

一般而言,如果某个货币总量成长过快(高过其目标率或是与央行的通货膨胀率目标不一致),或许会成为央行调升利率的依据。货币成长速度缓慢是经济活动疲软的迹象之一,或许是央行调降利率的理由。不过,其他反映通膨压力的迹象也应该纳入考虑。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1