2014-03-02 20:50 来源:818期货学习网

【分析说明】

♦波动率=MAX(今最高价相对前一交易日结算价的变化幅度,今最低价相对前一交易日结算价的变化幅度)。我们统计了一年内所有品种所有样本的加权平均值。

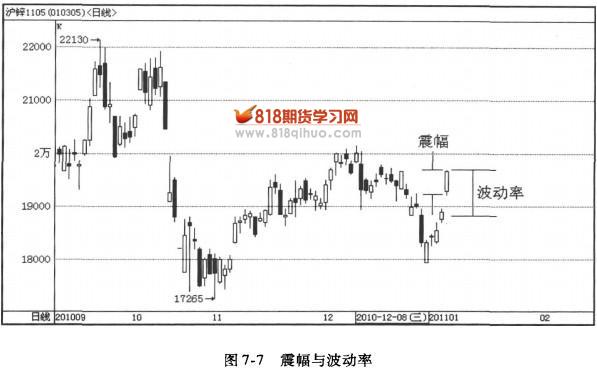

♦震幅=今高低点价差相对前一交易日结算价的变化幅度。我们同样统计了一年内所有品种所有样本的加权平均值(见图7-7)。

♦波动率反映的是品种本身的稳定性。波动率越小的品种投机性越低,同时套保需求就越低。如果波动率足够低(例如趋于0),该品种就没有开立期货交易的必要。所以,波动越大的品种,无论套保还是投机,参与者的积极性就越高。

♦从隔夜波动率来看,波动率最大的品种依次是橡胶、锌、股指、铜;从日内波动率来看,波动率最大的依次是橡胶、股指、锌。橡胶日内波动幅度最大,所以自然而然成为了投机客户日内交易的首选品种。

♦品种间有天然的波动性差异。为了平衡各品种的投资收益,在设计交易规则的时候,设置了与波动率相匹配的保证金比例(设置保证金比例还要遵循“两板不穿原则”)。所以各品种的毛收益率一般均是趋于0.1的,差别不大。

♦收益空间小的品种(如黄金、强麦、玉米等),无论是短线还是长线,操作价值都偏低。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1