2014-05-02 11:10 来源:818期货学习网

许多场内交易员,尤其是年轻的交易员,他们非常喜爱销售未经抵补的选择权。"那些傻瓜"这是指选择权的买家,"他们只是不断地提供资金,我则不断提供一些最后毫无价值的选择权"在一年的11个月里,他们销售选择权的成功比率高达90%,但在最后一个月,市场突然出现10%以上的行情,他们必须吐回先前的利润,或赔老本,甚至于破产。

"华尔街"存在一种共识,买、卖选择权是金融业内风险最高的游戏。"专家们"认为,你绝对没有胜算;因为在选择权的交易中获利,你不仅必须精确地判断价格走势,你还必须掌握完美的时效。反对者经常引用"证券交易委员会"1960年的一项研究。选择权的买家发生亏损的比率超过85%。然而,这项研究涵盖的期间仅有一季,而且当时的行情非常沉闷。

不可否认,在选择权的交易中获利,挑战性确实超过股票、债券与其他的交易工具。虽说如此,但选择权始终是我最偏爱的交易工具。我的交易生涯便是由选择权开始。1968年1月,我在费勒.施米特公司担任选择权交易员,从事所谓的"中间人"工作,中介柜台交易的选择权。1968年3月,我开始管理第一个避险基金:通过一个规模5万美元的选择权投资组合,我逃避价值100万美元股票投资组合的风险。我开始了解选择权交易的获利潜能。

在正确的运用下,选择权具备数项其他交易工具不及的优点:

1 它们使你可以绝对控制(下档的)风险,并享有(上档的)潜能。

2 它们使你能够以小量的资本,控制大量的市场资产;它们可以提供最大的财务杠杆效果。

3 它们使你可以根据最低的风险,设计一套弹性的交易策略。

4 行情的波动转为剧烈时,选择权权利金的波动幅度与速度都经常超过相应的交易工具,所以获取卓越绩效的可能性可以大幅提高。

唯一的问题是;你必须知道在何时买进何种选择权。本章希望就这部分内容加以说明。

限制风险

我开始交易以前,经常玩扑克。我阅读许多这方面的书籍,并发现扑克不是一种赌运气的游戏,输赢的关键在于风险与胜算的管理。撇开唬人不谈,如果你可以根据掌握的胜算下注。并管理资金而使自己得以继续留在赌桌上,则你便居于赢面。这并不是说你可以赢每一手牌,完全不是如此。然而,如果你可以永远掌握胜算,并依此下注,长久下来,你一定可以成为激家。

选择权的交易也是如此。为了获得成功,你不可以只是坐下来,随意下注,而把其余的一切都交给老天爷。你必须知道胜算,你必须发展一套下注的策略。就衡量胜算来说,本书介绍的所有原则都适用于此,包括市场平均寿命的架构在内。

让我以目前的情况为例说明。写本文的时候(1993年6月),我们处于多头市场中,一个起始于1992年10月9日的中期上升走势。"道琼工业指数"在起涨点的收盘价为3136.58,OEX(S&P 100)在当天的收盘价为368.57。我们必须了解,唯有一个次级的中期修正走势才可以终止目前的中期上升趋势。我们称修正走势为"次级",因为它与目前的长期趋势在方向上相反。在多头市场中,次级修正走势的折返幅度通常是前一个主升段(就目前来说,这是起始d"10/9/92年的走势)的三分之一至三分之二。根据表 26.1(第 26章)的资料显示,中位数修正走势的期间为47天,幅度为前一主要波段的48%(就"工业指数"与"运输指数"的平均值而言)。

1993年6月,在基本面与技术面上都有明显的证据显示市场正在做顶。上升趋势已经持续 235天(10/9/92~6/1/93)。在1982年9月30日至1993年6月1日之间,这是未出现次级修正走势而延伸最长的主要上升波段。在这种情况下,这是一个年龄已经很老的走势,它随时有可能一口气喘不过来。就我们目前的讨论而言,其他基本面与技术面的做头征兆并不重要,所以让我们假定价格走势随时都可能拉回,而你决定卖空。于是,目前的问题是:你应该怎么做?

你可以融通一倍的资金来卖空股票。你可以卖空S&P期货,但你必须承担行情暴涨的风险,万一你的判断错误,你必须承担无限的风险。或者,你可以买进股票指数的卖权选择权,这可以绝对控制风险,同时享有无限的获利潜能。由风险一报酬的角度衡量,选择权当然是最理想的赌注。

可是,应该买进哪一种的选择权呢?交易选择权时,你永远必须记住一个关键性的问题:市场会在那一段期间,出现多大的走势(在这个例子中,多大的跌幅?)?你的选择将由这个问题的答案来决定。

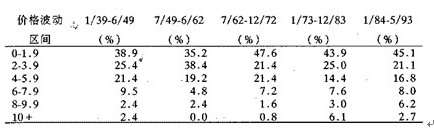

表29.1琼工业指数--月份价格被动的比较(1939年1月--1993年5月)

这份表格显示"道琼工业指数"每月份的价格变动百分率。整体54年被划分为五个相等的期间.每个期间都涵盖大的126个月,然后列示每个期间内价格变动百分系的分布情况。根据表格内的资料.你可以知道每一期间的价格波动情况,并用以推估未来价格波动的可能发展。例如,如果你将过去54年的资料平均,可以发现月份价格波动介于0-1.9%区间的几来有42.1%。自从1984可1月以来,这项几率已经稍有增加而成为45.1%。如果你销售未经抵补的选择权.可以利用这项资料来评估你的胜算。请留意,自从1973年1月以来,价格波动区间8%~9%与10%。的几率明显增加.而4%~5.9%区间的几率则减少。这显示,在某月份内,价格如果已经出现4%~5.9%的波动,价格波动很可能进一作增加。如果详细分析带格内的资料 你还可以有其他的发现。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1