2014-05-09 16:19 来源:818期货学习网

我们在上面两个小节中提出了薄利交易需要注意的三个事项:第一,品种选择那些息差小、基本面差异不大的交叉货币对;第二,最好选择亚洲时段进行交易;第三,进场的具体位置需要根据支撑和阻力确定。我们现在已经知道了薄利交易的三个要素:品种、时间、空间。接下来我们进行一些历史数据的内推检验吧。

我们先根据上面的思想设定一个简单的交易系统。这个系统是这样的:我们使用15分钟的时间框架作为主要时间框架;利用一个参数为14的相对强弱指数 指标作为信号触发工具,具体来说就是当相对强弱指数从超卖区域上穿30线时买进,当相对强弱指数从超买区域下穿70线时卖出;另外,如果指标线上穿宂 线则了结一切多头头寸,当指标线下穿30线则了结一切空头头寸。由于阻力、支撑线加入策略后比较复杂不便于检验和说明,所以我们省略了这类有效的进场 工具。

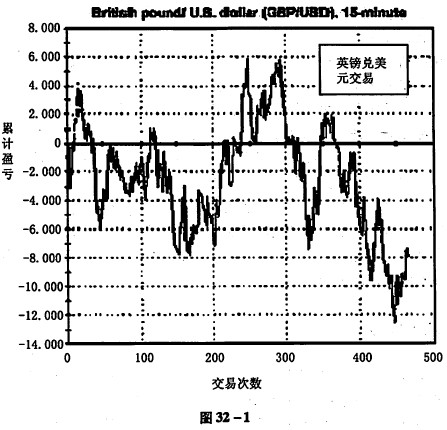

我们这里进行的是控制性试验,也就是分别测试各个要素对交易的影响。首先,我们建立对照组。我们随机选择一个以美元为报价货币的货币对,比如说GBP/USD。图32-1显示了从2004年12月30日到2006年12月29日采用一标准手交易GBP/USD的结果。可以看出交易的最终结果并不蠃利,虽然在交易中曾经出现过短暂贏利但是大部分时间内交易都处于亏损状态,而且账户最大正净值小于最大负净值的绝对值。试验结果表明在468笔交易中总共只有33%贏利,最大的 一次资金下降超过了20000美元。注意表中显示的是累计盈亏值,而不是账户净值。

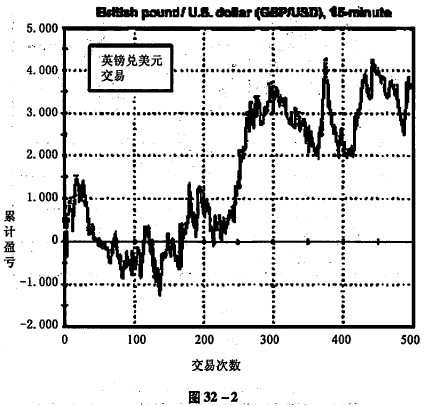

其次我们建立实验组,试验组中我们采用了时间过滤法,也就是北京时间凌晨1:00~2:00,以及北京时间早上4:00~12:00。这些交易时间排除了活跃时段,因此避免了不可控制的风险。那么在增加了交易时间过滤的情况下,我们的交易绩效又怎么样呢?交易的对象保持不变,交易的单位仍旧保持不变,采用的时间跨度也不变。从图32-2中可以看出在采用了恰当的交易时段之后,我们的交易绩效有了明显的提髙。不光最大亏损额变小了,最大的资金下跌也变小了,最大的资金下跌 现在是3000美元而不是此前的20000美元。

从上面的统计数据可以看出,虽然交易的笔数相同,但是贏利水平和胜率提高了不少。这样的交易结果证明了对于区间类交易而言,选择合适的交易时段是非常重要的。交投活跃的市场看来确实会极大地影响我们的区间类交易策略。从中我们还可以推断趋势类交易策略应该在市场活跃时段采用比较容易获得成功。

上面的测试我们主要运用了时间过滤,现在我们再增加一项过滤,那就是品种的选择。我们首先选择品种,建立一个没有时间过滤的对照组,其次再增加时间过滤,建立实验组。

这里我们选择EUR/CHF作为交易品种,因为它在我们的考察期限内拥有较小的息差。我们仍旧运用我们上述那个简单的相对强弱指数规则作为信号发生器。图 32-3是过去两年内的测试结果,注意图中显示的是累计盈亏,而不是单笔亏损。从图中可以看出最终的测试结果表明虽然中期面临了亏损,但是最终的结果显示交易是微利的。

上面的统计表明,在没有时间过滤只有品种过滤的情被下,交易绩效好于没有品种过滤的情况,虽然这个结论依据的样本还不够多。最大的日内亏损远远小于英镑兑美元的交易。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1