2014-07-19 16:34 来源:818期货学习网

影响美联储货币政策实施的因素有很多。让我们来总结一下美联储控制通货膨胀和保持经济增长的主要工具是什么。然后我们将去了解美联储如何——实施这些政策。

美联储的传统货币政策工具是:

· 公开市场操作——或调整联邦基金利率。

· 贴现率。

· 存款准备金比率。

有两个相对较新的工具,一些人认为他们是分离的独立工具,也有一些人认为他们是公开市场操作的扩展。这两种新工具是:

· 储备金的利率支付。

· 定量宽松。

本章内容涵盖三种传统工具及储备金利率支付是如何适应联邦基金利率(具体细节稍后论述)。定量宽松是一种新的工真,我们将在第21章中就与美联储资产负债表相关的关键美联储报告详加讲解。在看具体的政策工具前,我们先来一览两组重要级的玩家:联邦储备委员会理事和联邦储备银行区域银行行长。

联邦储备委员会

联邦储备委员会在华盛顿特区总部操纵联邦储备系统,有7名理事成员。他们由总统提名并须得到参议院批准。委员会的每个职位的完整任期为14年。任期在偶数年的2月1日开始(即每两年可开始一任期)。任职期满的将不能连任。但是能够任职满14年期限的委员会成员是十分罕见的,因为更有利可图的私人部门总是在施以诱惑。所以,许多成员的任命是为了接替完成未满任期,这些成员就可以连任。不论成员宣誓就职的日期是什么时候,所有任期均在该任期的法定期限时结束。

委员会主席和副主席由美国总统从委员会成员中提名并须得到参议院的批准。主席或副主席任期四年,但在这些职位任职不影响委员会成员的任期。

地区联邦储备银行

除了华盛顿特区的联邦储备系统的联邦储备委员会,还有12家联邦储备银行。联邦地区银行依据(1913年联邦储备法)授权,受国会特许独立成立,旨在帮助联邦储备委员会履行包括货币政策在内的职责。为什么会有如此之多的地区银行?联邦储备银行是银行家的银行,换言之,它们是为商业银行提供服务的,比如提供现金和硬币、处理核查等。

这里有一段很有趣的历史。在20世纪90年代早期,把钱存入银行需要乘坐一天火车的路程。地区银行所在的区域不是以州线划分,而是以铁路线。一些美联储区域线把各个州分裂开来,这些正是铁路运行的路线。美联储地区银行同时按银行主办城市和区域号码命名。你可以在美联储票据——即在你钱包里被称为“钞票”的东西——上找到那些区域号码。以下为美联储地区银行的名单。

》1区:波士顿7区:芝加哥

》2区:纽约8区:圣路易斯

》3区:费城9区:明尼阿波利斯

》4区:克利夫兰410区:堪萨斯城

》5区:里士满+11 区:达拉斯

》6区:亚特兰大12区:旧金山

地区银行行长参与货币政策制定。你或许会疑惑他们是如何坐到那个位置的。依据〈联邦储备法〉,各区银行行长由其所在区银行董事会任命,任期5年。但是,当地董事会的提名必须通过联邦储备委员会的批准。尽管华盛顿理事会可以在幕后建议他们认为可能会是一个合格的区银行行长的人选,但地方董事会在挑选自己被提名人上有很大自主权。所有区银行行长的任期须保持一致,在以1或6结束的年份中(比如2001年,2006年,2011年) 2月的最后一天结束。然而,如果一位银行行长在任期结束而没有被重新提名,这种情况是很少见的。银行行长可以在一个完整或不完整的任期结束后再次连任。通常情况下,区银行行长只有在达到65岁强制退休年龄或因决定转入私人部门的情况下才会离职。

公开市场业务

我们已经讨论过美联储的重量级人物——联邦储备委员会理事和区银行行长。现在,我们将讨论在操控货币政策时他们究竟做什么。我们将以美联储的货币政策工具是什么开始。美联储运行货币政策的首要工具是公开市场业务。昕起来相当复杂,但归结起来不外乎利率。公开市场业务是美联储如何调高、降低短期利率或者保持短期利率不变。公开市场业务只不过是利率政策!让我们来看看美联储是如何通过利率来影晌货币政策的。

公开市场业务是联邦储备在公开市场上通过纽约联邦储备银行购买和销售国债及联邦机构证券。当美联储购买美国国债时,它其实是在和准备金作交换,准备金即为银行在其美联储账户中持有的钱。当美联储购买国债时,它其实是在公开市场上增加准备金供给量,这就促使准备金利率下降。在公开市场上关于准备金利率有一个特殊的名称——联邦基金利率(fedfundsrate)(不,fed的首字母不是大写;不是指美联储,而是federal的缩写“fed ”)。

根据美国联邦储备委员会,联邦基金利率是存款机构(银行)把它们在美联储的多余准备金余额借给其他存款机构的隔夜贷款利率。这些贷款以隔夜计算是因为隔夜是传统的贷款期限,当银行结束了一天的经营,缺少需要的准备金,就不得不向其他银行借入准备金。实际上,这些隔夜贷款的期限被延长至更长的时间也并不鲜见。当美联储积极购买国债以和准备金交换,它是在降低联邦基金利率。

关于准备金呢?当美联储出售其在资产负债表上的国债时,它是在从开放市场上清除银行准备金。这样可以减少准备金供应量,从而提高联邦基金利率。在此需要注意的是美联储必须定期向金融系统增加准备金,以达到保持正常经济增长的目的。

保持状态,继续吗?太棒了!以下为公开市场业务的一个总结:

·当美联储购买国债时,它在增加金融系统的准备金,意在降低联邦基金利率。

·当美联储出售国债时,它在从金融系统中撤出准备金,意在提高联邦基金利率。

现在关键点来了:对于货币政策,我们为什么关心公开市场业务?是因为它对利率的影响!低利率刺激经济增长。通过低利率,银行可以找到更多急于借贷的人一消费者或者企业。消费者借贷更多是因为他们可以承担借贷更多所担负的利息。企业借贷更多基于同样原因,还因为在许多商业机遇申低利率比高利率蕴涵着更丰厚的回报率。

信不信由你,利率过低绝不是件好事。利率过低驱动需求,周围所有流通的钱都会促进通货膨胀。美联储必须在健康的经济增长和低通货膨胀间找到一个正确的平衡。在商业周期中(经济活动的长期盛衰),美联储或许可以发现一些意想不到的需要利率微调的事件。如果出现经济衰退的迹象,美联储削减利率。如果出现令人难以接受的高通货膨胀的迹象,美联储提高联邦基金利率。

公开市场业务可以实现两个目标中的其申一个。他们可用于准备金的具体增长路径或具体的联邦基金利率。在20世纪80年代初,人们更多的是关注目标准备金增长,随后逐渐转向为联邦基金利率设定目标。今天公开市场业务的焦点在于——联邦基金利率。接下来,美联储是如何着手确定联邦基金利率的?

联邦公开市场委员会(FOMC)

联邦公开市场委员会是依据〈联邦储备法〉,作为美联储的内部机构成立起来的,负责公开市场业务,所以被称为联邦公开市场委员会(FOMC)。联邦公开市场委员会是美联储的主要政策制定机构。该委员会每年召开8次例行会议,决定合适的联邦基金利率,以达到保持低通货膨胀和健康经济增长的目的。在法律上,联邦公开市场委员会包括联邦储备委员会全部成员,以及12个地区联邦储备银行行长中的5个,5名行长轮流担任(后面将详述)。根据〈联邦储备法〉,联邦公开市场委员会自主决定其内部组织,不受联邦储备委员会限制。但是传统来说,联邦公开市场委员会选举联邦储备委员会主席作为它的主席,选举纽约联邦储备银行行长担任其副主席。

尽管只有5位区储备银行行长在联邦公开市场委员会拥有官方投票,所有区储备银行行长都参加年度例行会议。这使所有的联邦公开市场委员会成员都得以掌握所有州区的经济动态,在货币政策制定上能更加公平公开。例行会议上及期间,由于所有银行行长都参与,联邦公开市场委员会的“成员”和“参与者”之间就不可避免地出现差别。”成员”是指那些拥有官方投票的行长,参与者则同时包括拥有官方投票的行长和没有投票的区银行行长。

联邦公开市场委员会例行会议旨在对经济状况进行评估——通常情况下是对经济增长和通货膨胀的评估,以此确定合理的联邦基金目标利率。会议召开前几周,所有区联邦银行对12份区经济报告进行整理汇编。汇编出来的这份报告被称为“褐皮书”,在会议开始两周前分发给会议参与者以及公众。会议包括委员会成员对国民经济预测、金融市场状况及特殊问题的众多报告。

会议回顾了与会前准备好并分发的两份特殊文件,即联邦公开市场委员会“绿皮书”和“蓝皮书”。绿皮书是联储理事会成员对经济的机密性展望和预测的材料,包括对国内生产总值及其组成、就业、失业、个人消费支出、通货膨胀等方面的评论和数据。而蓝皮书则包括机密性更高的供选择的政策细节,以及联储理事会成员认为的政策可能产生的效果。蓝皮书讨论了较高、较低或者保持不变的联邦基金目标利率可能产生的效果。

会议期间,所有理事和银行行长参与“轮流发言” (参与者围坐在一个巨型的会议桌旁),每个人就国民和区域经济发表自己的观点。每个人可就合理的货币政策发表自己的观点。通常来说,美联储官员的态度是集体讨论是健康民主的,并鼓励不同观点的出现。

会议的最终成果是联邦基金目标利率的确定。正式成员对联邦基金目标利率的合理水平进行投票。大多数情况下,决定是一致通过的,理事和银行行长致力于达成统一共识。偶尔会有异议,但是是非常罕见的( 我们将在第20章就此情形加以论述) 。

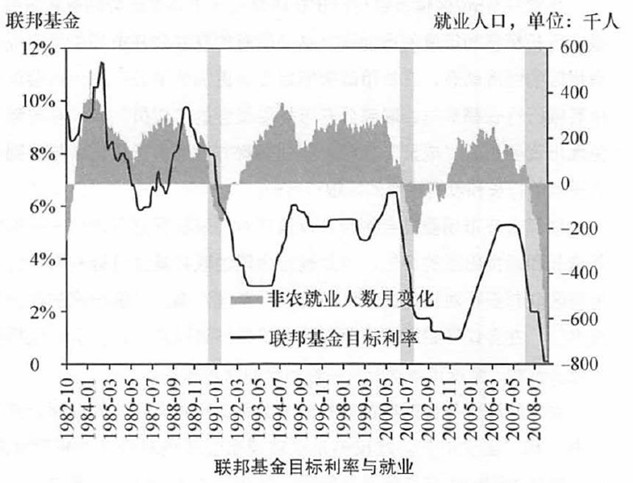

本质内容?在每次联邦公开市场委员会会议结束时,金融市场都会观望美联储是否调整了联邦基金目标利率。从下面联邦基金目标利率图表中可以看到,为防止经济增长势头(通过每月就业增长表现)过强或过弱,美联储对联邦基金利率做了调整。但是在保持经济平稳适度增长上美联储并不总是成功的。以下工资表中的数字是六个月的移动平均数。

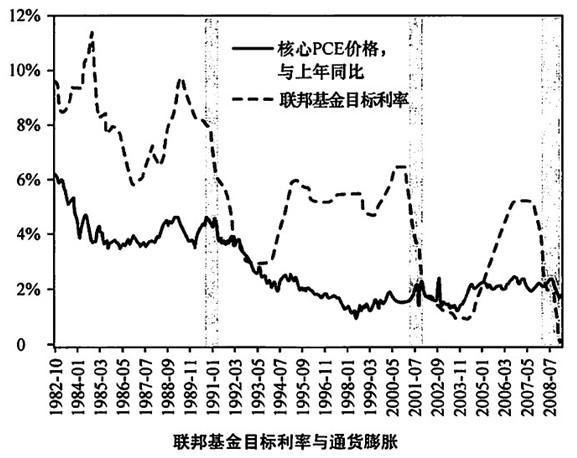

然而,从20世纪70年代到20世纪80年代间的图线变化来看,美联储在将长期通货膨胀由高降低方面做的要更成功一些。因为通货膨胀减低,美联储的目标利率变化所需幅度也会降低。

注意在下面联邦基金和通货膨胀表中,美联储在20世界90年代提高了利率,并非因为通货膨胀已经大幅飘升,而是因为早期警报显示如果美联储不采取遏制措施通货膨胀将会上升。那段时期就业增长一直非常强劲。

分行行长和联邦公开市场委员会

如果联邦储备委员会的所有职位都已满员,那么联邦公开市场委员会会议就有12名投票成员。7名理事在每次会议上都各有一票,剩余的5票由12个联邦储备银行分行轮流分配。其中纽约分行总能占有一票,因为它负责在执行美联储在金融市场上的政策。克里芬兰和芝加哥分行则拥有比其他分行相对更多的表决权,因为在20世纪90年代初美联储成立时,这两个城市曾是金融巨头。它们每年交替享受表决权。下面是对表决权的一个总结:

· 每年投票:纽约。

· 每2年投票:克里芬兰和芝加哥。

· 每3年投票:波士顿,费城,里士满轮流交替;亚特兰大,圣路易斯和达拉斯轮流交替;明尼阿波里斯市,堪萨斯和旧金山轮流交替。

如果投票的分行行长因故无法参加会议,候补成员将是该轮换组中下年即将参加投票的银行行长。对于纽约分行来说,候补成员是纽约联邦储备分行的第一副行长。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1