2014-10-05 17:54 来源:818期货学习网

我们在前面提到过,大部分好的交易策略都是从一种市场倾向开始的。交易者注意到市场倾向于以某种方式行动,于是制定出一个策略,以期利用这个倾向。让我们来看一个旨在利用外汇市场波动率的策略。

波动的周期

外汇的波动通常以周期形式出现。也就是说,波动率高的时段之后紧随而来的往往是波动率低的时段。原因很简单,当一个市场处于趋势市时——外汇市场常常如此,在交易的方向上,市场参与者们就有一个明确的选择。

这种周期性几乎可以在所有的交易市场找到,但它与期权交易的关系最为紧密。期权交易者在波动率高的时候卖出期权合约,以收取“权利金”——合约的成本。当市场波动率较高时,这些合约的权利金通常也会更高。

期权合约卖出者认为市场波动率以后将回复到正常水平,那时他可以以较少的权利金买回合约。在期权交易界,这种做法被称为“出售波动率”(selling volatility)。在外汇市场上也可以发现波动率的这种周期性。

观点推动市场

当一个货币对的趋势开始发动时,交易者会显示出对货币对中某个货币的强烈偏好。在强趋势市时,市场波动率较高,因为价格一直在移动不停。关于价值的观点已经改变,价格必须移动,以反映观点的这种变化。

在趋势持续一段时间后,货币对将到达一个让市场参与者认为汇率合理的点位。这时,多头和空头一致认为——至少暂时——这个货币对被合理地定价。

此时,趋势暂停,货币对进入了盘整时期。对汇率来说暂时没有理由向一个或另一个方向突破,价格在一个狭窄的区间里稳定下来。盘整的时间可能很短暂,也可能很漫长。

盘整最终一定会结束。也许多头和空头已达成暂时的休战,但最终新的信息将会传入市场,一旦信息被消化,对于货币对价值的看法将会改变。

经济指标通常是导致这种观点发生改变的激发因素。意外的新闻事件可以引发汇率突破其窄帽盘整,然后一路上涨或下跌,直到达到多空双方再次暂时休战的新价格区域。

基本面影响波动率

例如,在2005年的春天和夏初这段时间,很多问题导致市场对欧元产生了消极的看法。这些问题包括欧盟宪法没有被通过,欧盟的预算问题也没有达成一致。

此外,欧洲各国都陷入了低经济增长加高失业率的困境。为了剌激经济增长,欧洲利率似乎随时准备下调。

许多有经验的外汇交易者都很清楚,低利率往往会导致货币走软,因为固定收益投资者希望他们的投资能尽可能获得高的收益。这些投资者常常会从一个国家抽离资金,然后到其他国家寻找更具吸引力的收益。

这会造成资金从那些利率正在降低(或者预期未来将会降低)的国家流出,导致货币(在本例中是欧元)走软。投资者预期利率有可能降低,于是卖出欧元。

欧元和美元的基本面

在欧洲各国遭遇上述困境的同时,美国却正在享受着相对较强的经济增长和逐步改善的就业前景。

当时的美联储正处于加息进程中,这使得美元债券和其他固定收益工具对国外的投资者来说更具吸引力,从而产生了提振美元的效应。资本将会流入能提供更高收益率的国家,因此会提振该国的货币(在本例中就是美元)。

因为当时美国的利率比欧洲高,所以做多美元做空欧元的交易者都能从中赚取息差,并获得资本的增值。

与此相对的,那些做多欧元兑美元的交易者就必须支付息差。同时,市场上似乎有大量很好的理由来买入美元,却几乎没有充分的理由来持有欧元。

这些事件导致交易者对于两个货币的相对价值产生了强烈的看法,交易者们毫不留情地抛弃欧元支持美元。欧市美元的汇率急剧下跌,从3月11日的约1.35一路跌到7月5日的1.19以下,跌幅接近1600点。

在7月中旬,交易者似乎觉得欧元已被惩罚够了,在夏季即将结束的时候,该货币对进入了一段相对窄帽的震荡时期。这时就应该开始寻找价格突破的形态。

移动平均线和波动率

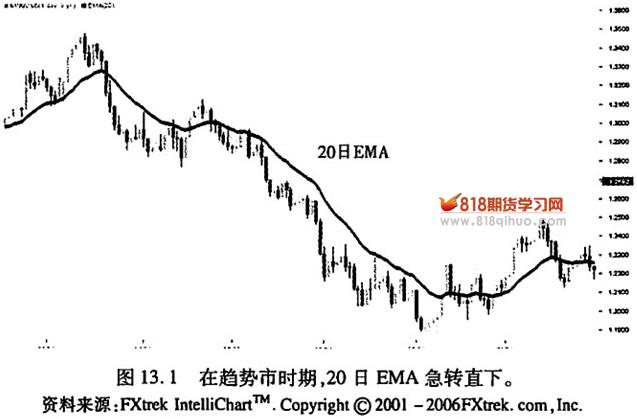

很多交易者利用移动平均线来指示波动率。在图13.1中,我们可以看到20日指数移动平均线在趋势市期间一直急剧下降。

因为该货币对在夏末时进行横盘整理,所以20日指数移动平均线也相对平缓地横向移动。平缓的20日指数移动平均线意味着趋势暂停(至少暂时),价格已进入盘整阶段。

进一步的确认指标

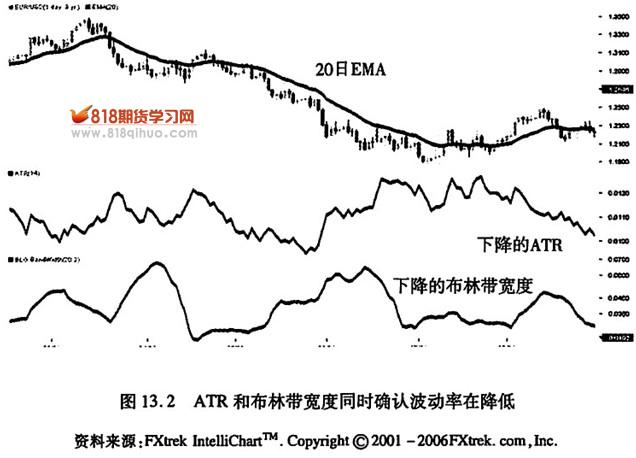

为了确认这个盘整代表了一种交易结构,我们还需要参考两个进一步确认的指标(见图13.2)。简单地说,这两个指标是专门用来测量波动率的。指标下跌,波动率也下降。一旦波动率降低,货币对就进入盘整阶段,盘整过后将出现强有力的突破。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1