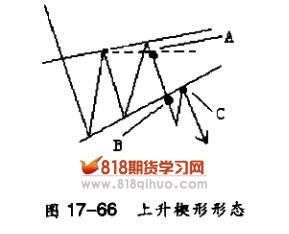

十四、上升楔形实战应用

1.上升禊形描述

上升楔形形态是下降中继形态里经常出现的一种形态,它出现在下降趋势的中途阶段,上升楔形是市场所设置的诱多陷阱,目的是引诱空仓者买入做多。所以上升楔形的骗线作用应引起市场参与者的重视,当在下降趋势中途阶段出现时千万小心,别上当受骗。

上升楔形在下降趋势中途出现,在技术含义上是诱多陷阱,当构筑完上升楔形形态后,价格将重返下降趋势之途运行。上升楔形在下降趋势中起到了承前启后的过渡中继作用。

上升楔形的特征:上升楔形出现在下降趋势的中途阶段,价格在前一波单边下跌走势中创出第一个阶段低点后接着出现反弹,当多头力量在反弹中耗尽力量后价格就重新转入K跌,该次下跌所创出的阶段低点比第一个低点为高,这在技术上构成了不破前低点的走势。当价格探明第二个阶段低点后接着展开第二波反弹,该波反弹的高度高于第一波,但价格在突破前髙点后不但没有继续上涨,反而是朝下击穿第一个高点的支撑价位,至此价格继续下跌之途。上升楔形最小有两个反弹髙点,并且后面的高点都比前面的高。上升楔形也最少有两个阶段低点,并且后面的低点比前面的低点高。以上升楔形的各个高点为端点作一根线段,该根线段称为上升楔形的上边阻力线,以上升楔形的各个低点为端点作一根线段,该根线段称为上升楔形的下边支撑线。上升楔形的上边阻力线与下边支撑线在向右上方延伸后将会相交。

2.上升楔形多空搏杀原理

上升楔形的出现说明了前一波单边下跌走势的暂时停顿,价格己转入形态构筑之中,当价格创出第一个低点后接着展开反弹,当反弹创出第一个高点后多方无力再度推升,此时空头力量乘机反扑,价格再次下跌,但该次下跌后的低点比前一个低点为高。接着多方展开第二波反弹,此时因为上升楔形内部的两个低点构成后一个低点高于前一个低点的形似小双底的走势,它对市场参与者有很大的欺骗作用。第二波的反弹髙点在刚好越过第一波的高点后价格不但没有上涨,反而重新朝下击穿前髙点的支撑价位,至此突破前高点是个骗线动作己露出原形,价格在构筑完上升楔形后重返下降趋势之途。

3.上升楔形的规模大小

上升楔形形态的规模大小在技术分析经典译著中从来都没有明确的定义,上升楔形的规模大小与构筑该形态时所耗费的时间长短及上升楔形内在的振荡幅度有关。投资者只需从时间和空间框架上观察就可看出该上升楔形的形态规模的大小。

构筑上升楔形形态的时间越长则形态规模越大,时间越短则形态规模越小。

构筑上升楔形形态时的振荡幅度越大则上升楔形的规模越大,振荡幅度越小则规模越小。

4.上升楔形与成交量的关系

上升楔形是一个下降中继洗筹形态,它是空头力量在走下降趋势时的暂时休息,构筑上升楔形的目的是补充空头能量。在构筑上升楔形的过程中,成交量呈现出涨时无量跌时放量的状态。在价格朝下击穿上升楔形的下边支撑线时,通常会伴随着放量现象出现。

5.上升楔形实战卖出做空策略

上升楔形在实战交易过程中有三个较佳的技术卖出点位,在股指期货实战交易中,当遇到上升楔形形态时就可以开仓卖出做空。

(1)卖点A。卖点A是价格突破第一个反弹高点后没有继续上涨,反而是下破第一个反弹髙点的技术支撑位,此时在技术上它符合“该涨不涨,后市将会下跌”的实战规则,所以按技术信号卖出做空。

该次的卖出设置的止损点位是以第二个反弹高点的最高价作为止损参照点,如果价格在后市上涨超越该点位则止损离场或反手做多。

(2〉卖点B,卖点B是在价格朝下击穿上升楔形的下边支撑线后,因为技术上已破位,所以按技术信号卖出做空。因为上升楔形的下边支撑线身兼双重身份,它既是上升楔形的下边支撑线又是该波反弹中的短期上升趋势线。价格击穿该价位的技术意义重大,如果在击穿该价位时伴随着成交量放大,则后市价格朝下运行的动能将会更强劲。

该处卖出的止损点位就是以上升楔形的下边支撑线作为止损点位。

(3)卖点C»卖点C出现在价格朝下突破上升楔形的下边支撑线后,价格没有直接朝下运行,而是反抽确认朝下突破上升楔形下边支撑线的有效性,当价格完成反抽确认的动作后,再次朝下攻击时就开仓卖出做空。

该次卖出的止损点位就是以上升楔形的下边支撑线作为止损点位。

至此,上升楔形的三大技术卖点已讲述完毕.投资者在股指期货实战交易中遇见上升楔形时就可以运用这三大技术卖出策略于实战。

6.上升楔形资金管理策略

上升楔形与下降旗形一样都是价格在运行下降趋势时所构筑的多头陷阱。在上升楔形的实战操作中使用资金管理策略的目的就是为了控制股指期货实战交易过程中的风险,因为股指期货中的杠杆放大倍数效应,在放大收益的同时无形中也将风险放大,使用资金管理策略的作用就是为了达到“以最小的风险去获取尽可能大的收益

在上升楔形的三大技术卖点中,卖出做空后收益最大的卖点从大到小的排列是:A卖点、C卖点、B卖点。

卖出风险从大到小的排列是:A卖点、B卖点、C卖点•

既注重收益而又兼顾风险的好卖点从大到小的排列依次是:C卖点、B卖点、A卖点。

因为C卖点是击穿下破上升楔形的下边支撑线后的回抽确认,而且它的卖出价位与B卖点基本相同甚至高一些。

B卖点是价格朝下击穿上升楔形下边支撑线后的卖出,但仍然存在着假朝下突破的风险,所以它比C卖点在风险方面更大。

A卖点的卖出做空在上升楔形的三大技术卖点信号中收益最大,风险也最大。它是一个高风险高收益的卖出点位。

上升楔形资金管理实战方法一:使用“由小到大的倒金字塔建仓策略”在A卖点处使用15%左右的资金卖出做空;在B卖点处使用35%左右的资金开仓卖出做空:在C卖点处使用剩余的资金卖出做空。

上升楔形资金管理实战方法二:舍弃风险最大的A卖点,使用“扩大收益的加码策略”,在B卖点处使用60%左右的资金开仓卖出做空,在C卖点处使用剩余的资金开仓卖出做空。

上升楔形资金管理实战方法三:使用“分散的建仓策略”,在A卖点、B卖点、C卖点处平分用于股指期货实战交易的资金。

上升楔形资金管理实战方法四:舍弃风险最大的A卖点,使用“分散的建仓策略”在B卖点与C卖点处平分用于股指期货实战交易的资金。

以上的资金管理策略只是从纯技术分析角度进行的仓位配置,投资者可根据自身的实际情况量身定做适合自己的资金管理策略。在股指期货实战交易中所使用的资金不应超过账户中总资金的30%。

- 上一篇:十三、下降旗形实战应用

- 下一篇:十五、收敛三角形实战应用