双蜡烛线所构成的形态

在前一节中,我们只讨论某些单根蜡烛线所包含的信号价值,在本章的余下部分,我们将探讨由两根或两根以上的蜡烛线所构成的一些比较重要的相对常见形态。

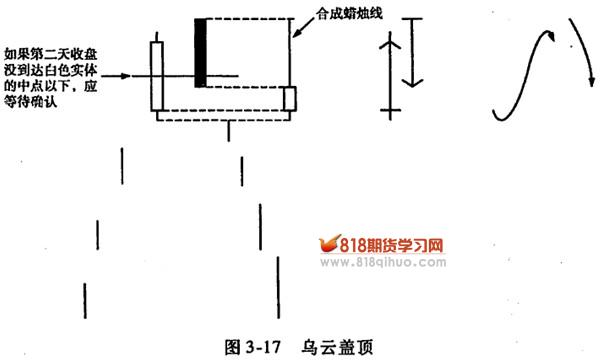

乌云盖顶

乌云盖顶形态,按日本人的说法,表示上涨概率很小,见图3-17。乌云盖顶的第一根蜡烛是强劲的长白实体,而到第二个交易时段,虽因买盘力量尚存而惯性高开,但价格下行,收盘于第一个白色实体的中点以下。乌云盖顶形态表示,长白实体所代表的上升动能被第二根黑色蜡烛线逐渐消耗。观察图3-17中的合成蜡烛线,可以看出它留下很长的上影线;换言之,这个乌云盖顶形态形象地显示此时市场的卖压正在超越买盘的力量。

一个理想的乌云盖顶形态中,第二根黑线的收盘价应该切入第一个白色实体的中点以下。如果切入未到达中点以下,则有些日本交易者会认为属于未完成形态,如此,则应该观察下一个交易时段,如果收盘更弱,才视为走弱确认。一般来说,乌云盖顶形态中第二根黑线收盘价切入第一个白色实体愈深,形态的空头意味愈强烈。

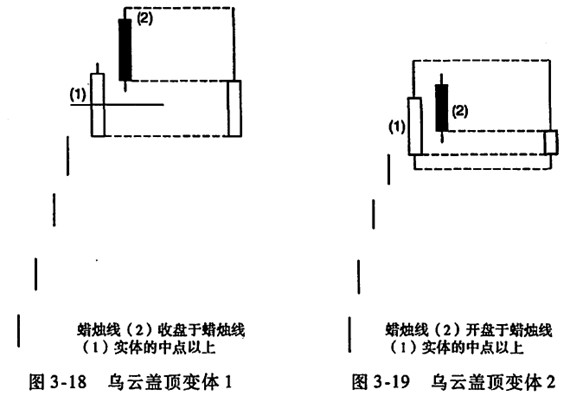

如果第二根黑线的收盘价未到达第一个白线实体的中点以下,那么将它们合成一根蜡烛线后,这根合成蜡烛的上影线相对较短,因此,如图3-18所示的乌云盖顶形态的空头意义也逊于标准的乌云盖顶形态。在这种情况下,我们就要等待下一个交易时段能否走弱再来确认这个乌云盖顶形态是否成立。

在股票与期货市场中,我对于乌云盖顶形态的看法有所不同。理想的乌云盖顶形态中,第二根蜡烛线的开盘价应该高于第一根蜡烛线的高点。但是,因为期货市场的价格波动通常高于股票市场,所以股票市场上的乌云盖顶形态在判定时更为灵活,第二根蜡烛线的开盘价只需要高于第一根蜡烛线的收盘价而不是最高价,即可判定为乌云盖顶形态,如图3-19所示。

但是,如果某股票的第二根蜡烛线的开盘价高于第一根蜡烛图的最高价(而不是收盘价),这种形态的反转信号更为强烈,因为价格由新高下滑,相比从非新高下滑,其空头意味更为明确。

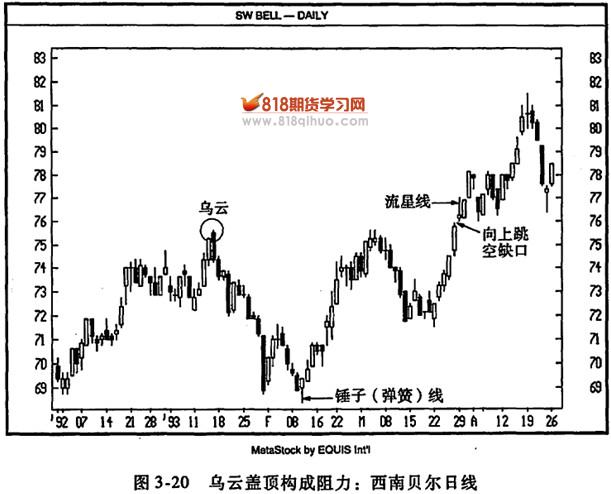

乌云盖顶形态经常成为后来的阻力位。如图3-20所示,乌云盖顶形态在1月下旬形成于75.50美元附近。行情由此下跌,直到2月一根在69美元附近的锤子线(也是弹簧线)出现。由锤子线所带动的上行在3月遇阻回落,阻力位即当初乌云盖顶的位置。但是,任何技术分析中,行情总是会在某个时间点出现出人意料的变化,此时你就必须调整判断。以乌云盖顶来说,如果此后行情的收盘价穿越该形态的高点,行情就可能继续上行。在本例中,行情在3 月下旬不仅收盘价穿越乌云盖顶的高点,而且是以向上跳空的方式实现这次穿越,且缺口未补。这个跳空缺口有一点值得注意:紧接着的一个交易时段形成了流星线。流星线虽然是一种空头形态,但没有获得确认,因为收盘价没有填补缺口(缺口问题将在本章稍后一节中讨论)。所以,如果见乌云盖顶形态就卖出,止损点应该设定在乌云盖顶形态的高点之上;如果考虑买进,应该等待收盘价穿越乌云盖顶形态的高点后进场。

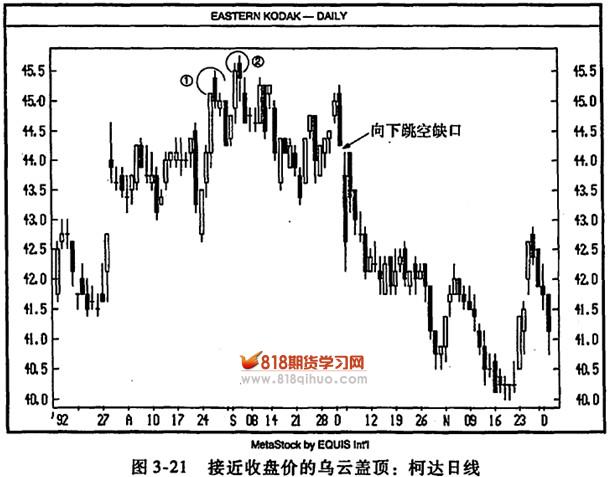

图3-21中所示的两个乌云盖顶都属于非典型形态。乌云盖顶①的第二根黑线没有切入第一根白线的中点以下。乌云盖顶②的第二根黑线开盘价仅仅略高于前一个收盘价,转熊意味减弱。但是,这两个非典型形态出现时间接近,相互呼应、强化。也就是说,它们共同反映一个市场情况:行情在45美元附近创出新高时,空头就有能力将价格打回前一天的收盘价下方。这绝非好兆头。此后在这个乌云盖顶下方出现的向下跳空缺口最终确认了下跌趋势的形成。

- 上一篇:单根蜡烛线所构成的反转形态

- 下一篇:窗口