第22章 20世纪90年代的展望:总体基本分析的经济预测

"宏观基本面"实际上便是代表政府干预市场的结果。货币与财政政策,各种的法案(税法、规定、补助、关税、价格控制......)与军家行动,都会显著影响未来的生产与交易,并影响各个金融市场的价格趋势。

预测政府政策的影响。主要是默握政府政策的根本性质,拟定一些假设,并根据前几变讨论的原则预测最可能的发展。这是一个"宏观"的预测,一种由长期角度判断的景象。由短期的角度填补细节的部分,你需要预测政府政策在近期可能发生的变化。以及在基本经济原理的范围内,评估重大的政治、人口与文化的趋势变动。

本章中,我希望说明,如何运用历史的统计资料分析未来。我并不试图告诉你,我认为正确的方法;我仅说明我采用的方法,让时间证明我的判断。

由宏观的角度评估货币与财政政策

由宏观的角度预测时,不可以仅个别考虑货币政策与财政政策,而应该由货币与财政政策的整体性组合考虑。例如,如果仅以目前货币政策反映的低利率水准与充裕的自由准备金判断,我对于未来几年的金融行情将非常乐观,但还需要根据我对于格林斯潘的了解来调整,我稍后会讨论这方面问题。然而,如果仅以目前的财政政策判断--偏高的税金与相对偏低的支出--则我将看空未来几年的金融行情。可是,当你由整体角度综合考虑时,结果虽然未必是个别成分的总和,但与这个总和还是有点关系。

目前的货币政策下得不倾向刺激经济。1992年初《华尔街日报》报导,企业界针对低利率的走势,开始大量发行债券以筹措营运资金。在整个1992年内,房屋抵押贷款利率承受相当的压力,3O年期的房屋贷款固定利率甚至低到6.5%,这在某种模度内可以刺激房屋市场,但要鼓励贷款者在较低的利率水准下重流融通,这可增加可支配所得。

银行界由1989年以来便受到坏帐梦魔的影响,放款意愿非常低落,但就1992年12月的情况判断,它们已经在低利率政策的引导下开始增加放款;在经济复苏的初期阶段,银行仅愿意承做最保守的抵押放款。

我认为,银行界目前对于放款的保守态度具有正面意义:显示放款机构的管理当局已经得到教训(至少在某种程度内),他们了解信用扩张〔货币供给的通货膨胀) 造成的经济成长有什么长期后果。联储不断调降名义利率,并以超额准备金注入银行体系,而试图刺激经济活动。然而,银行界却不接受诱导。调整后货币基础(这最可反映信用扩张的潜在能力)在1991年大约成长8.7%(调整后的联储信用成长9.5%)。但M2的成长率却仅2.6%。因为银行准备金增加 1美元,可供运用的信用便可以增加10美元以上(后者必然会反映在M2的成长中),所以M2的成长经迟缓可以告诉我们,利率中的企业家成分居高不下,虽然名义利率明显降低。我个人往来的银行家,他所做的评论最足以说明当时(1992年1月)的情况:"如果贴现率降至零,我们也不会承做信用放款;上级明白地告诉我,如果我批准的贷款发生问题,我会失去工作。"

在经济衰退的谷底,这是放款机构的典型态度。然而,就目前来讲,这种态度已经持续一年,而且还在发展中。我认为,银行家对于通货膨胀与信用扩张的后果有最深的感受。他们担心通货膨胀,而不愿意根据任何水准的名义利率承做固定利率的长期放款,除非抵押的资产可以重新包装而转卖给政府,例如:房屋抵押贷款。在这种谨慎的态度下,随着时间的推移,放款持续获得清偿而累积充分的准备金之后,利率中的企业家成分会开始滑落,而经济扩张便可以加速进行。

1992年,一项重要发展影响了银行放款的意愿与能力。"巴赛尔协定"要求银行在1992年底之前必须符合8%的资本对资产比率。某些度过这道难关的银行,通过谨慎的放款,逐渐累积符合规定的资本数量。如果所有银行都采取类似的谨慎态度,这可以为经济成长奠定健全的基础。然而,"巴赛尔协定" 的目的仅是让"联邦存款保险公司"免于破产而已。由于银行持有的政府债券可以被视为是资本,并扩张信用,将造成银行囤积公债。

由于上述与其他种种原因(当利率翻升的时候),相对宽松的货币政策与银行放款态度谨慎,所产生正面效果将在目前与未来被财政政策抵消大部分。 最重要的单一刺激因素,将是民主党当局支持的庞大政府支出,尤其是政府的赤字支出。

赤字支出:如果没有任何改变,则没有任何改变

为了让本书保持完整的概念,此处将以一个实际的例子说明,如何运用历史资料预测来来的结果,并从这项预测中获利。在此简单介绍我对于1990年"削减赤字" 妥协案例的分析。

当我发现199O年的"削减赤字" 法案演变为赤字的加速因素时,我开始自问。这种庞大的支出与赤字究竟还能够持续多久?在投资人开始严厉质疑政府债券的价值以前,政府到底还能够如何质借我们的未来?

身为一位交易者,我观察的是趋势。交易者对于趋势的看法很简单:"如果没有任何变化,则没有任何变化!" 以赤字来说,除非国会与总统根本改变财政政策,否则你必须假定赤字支出的趋势将持续发展。更明确地说,它将持续发展至赤车支出的财务现实压倒政治利益为止--直至赤字支出实在无法再进行为止。

可是,这是否会发生?我的看法并不乐观。政府或许可以减少支出,尤其是全球的军事竞争已经趋于缓和,但支出的减少将非常有限;赤字的成长率或许可以下降,但赤字的绝对水准恐怕不会减少。根据过去的经验判断,税收增加与支出减少的效果,会被其他方面的支出抵消。让我们观察历史的事实,并由此推论未来的发展。

首先提出一些背景资料。根据"家庭研究委员会"的数据显示,联邦政府在 1950年仅课征家庭平均所得的2%为税金,它同时不仅可以维持预算的平衡,还可以有172亿美元的盈余(根据"预算管理局"的《国民所得会计帐》报告)。目前,家庭所得平均至少有24%缴给国库,而国会不仅不能平衡预算,甚至于不能有效降低赤字的成长率。1991年的预算赤字为2695亿美元.超过IBM、General MOtors、Mobil Oil、COca C0La、Johnson&JoHnsOn、Du PoNt以及SearS。等在外流通普通股的总市值(以1992年1月的价格计算)。

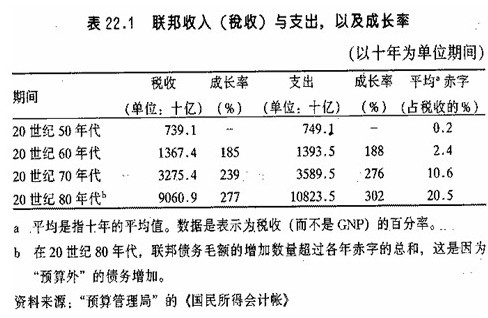

我们究竟是如何陷入目前的困境,答案很简单;政府持续质借我们未来的生产,而使支出始终大于收入。最严重的情况是,不论政府如何增加税收,支出的成长率永远超过收入的成长率。表22.1可以显示这种令人悲哀的警兆。

情况的恶化不能归咎于物价与生活水准的上升。因为自从1946年以来,消费者物价指数由20.4增加至135.9(1982一1984=1OO),成长5.6倍。在此44年间内,政府收入由433亿美元增加为1.06兆美元,成长23.6倍;而支出则由331亿美元增加为1.32兆美元,成长38.8倍。

观察联邦赤字支出的趋势时,历史资料反映出不祥的征兆。你可有由不同角度估计20世纪90年代的政府预算。你可以采用显然有问题的政府估计数据,例如:挽救储贷机构危机的费用,政府估计的成本为1250亿美元左右,而我们知道这绝不可能少于5000亿美元。或者,你可以仅采用客观的参考数据--历史的统计趋势。我便是以后者评估。除非明显证据显示政府的政策有根本的变化,否则我便假定历史趋势将持续发展。所以,情考虑下列的历史事实。

- 上一篇:第21章 政治对于经济循环的影响

- 下一篇:第23章 美元的历史走势与未来发展