套利基础知识

一、对套利的理解

1、 基本概念

指在买入或卖出某种期货合约的同时,卖出或买入相关的另一种合约,并在某个时间同时将两种合约平仓的交易方式。

2、 基本原则

在套利交易中,交易者要同时在相关合约上进行交易方向相反的交易,也就是说要同时建立一个多头部位和一个空头部位。

3、 专家解读

“套利者利用同一商品在两个或更多合约月份之间的差价,而不是任何一个合约的价格进行交易。因此,他们的潜在利润不是基于商品价格的上涨或下跌,而是基于不同合约月份之间差价的扩大或缩小,从此构成其套利的头寸。”——利奥·梅拉梅德

4、 小结

发现不同市场、不同时间、不同品种之间的不合理价格差异,通过买入相对低估的品种、卖出相对高估的品种的多次连环套作,最后锁定不合理价格波动中偏离正常价差部分的利润。

二、 套利相关概念

1、价差与基差的区别

基差:某一特定地点某种商品的现货价格与同种商品的某一特定期货合约价格间的差异。即基差=现货价格—期货价格。

价差:不同市场、不同时间、不同品种之间有关联的期货合约价格间的差异。具体分为日期价差、市场间价差、商品间价差。对于其中日期价差的计算,我们统一定义为:日期价差=近期月份价格—远期月份价格。

2、套利的“腿”

套利交易中建立的多头和空头部位被称为套利的“腿”。我们统一将建仓时价格高的期货合约称为“高腿”,价格低的期货合约称为“低腿”。

三、 套利两大核心——买进套利与卖出套利

对于套利者来说,究竟是买入高腿同时卖出低腿,还是相反,这主要取决于套利者对相关期货合约价差的变动趋势的预期。我们统一用高腿减去低腿来计算价差。

1、买进套利

如果套利者预期相关期货合约的价差将扩大时,则套利者将买入高腿同时卖出低腿,我们称这种套利为买进套利。

案例分析:

2003年12月,大连豆粕合约自修改以后,持仓和成交量与老合约相比都有较大的增加,市场出现了更多的套利机会。从豆粕的季节性因素看,豆粕在经过2、3月份的消费淡季后,到4、5月份需求才会逐步恢复,但这一时期正是南美大豆集中上市的时间,现货压力比较大,因此5月份的豆粕需求也不看好。进入8月份以后,无论是从现货面还是从豆粕需求方面,都比5月份有较大的改善,豆粕价格应该呈现逐步上扬的趋势,所以从这个角度来看,8月豆粕合约应比5月豆粕合约更强才比较合理。而在当时之所以形成5月豆粕合约比8月豆粕合约更强的原因是,8月豆粕合约持仓量小、投机盘力量比较小。后期随着持仓量的逐步增加,8月豆粕应该比5月豆粕要强得多,也正是这种情况的存在,给投资者提供了很好的套利机会。

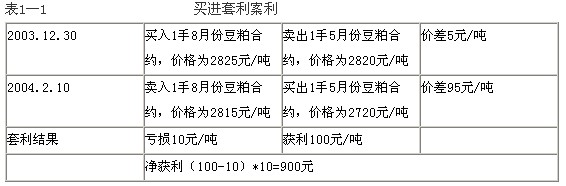

于是,套利者决定在2003年12月30日买入1手8月份豆粕合约,价格为2825元/吨;同时卖出1手5月份豆粕合约,价格为2820元/吨,以期望未来某个有利时机同时平仓获取利润。2004年2月10日盘中,套利者决定以2815元/吨卖出1手8月份豆粕合约,同时以2720元/吨买入1手5月份豆粕合约。具体交易情况如表1—1所示。

2、卖出套利

如果套利者预期相关期货合约的价差将缩小时,套利者可通过卖出高腿同时买入低腿来进行套利,我们称这种套利为卖出套利。

案例分析:

2004年1月以来,随着沪胶价格的回升,沪胶6、7月份之间的价差也迅速扩大至400点以上。从历史资料来看,在交易较为活跃的情况下,沪胶7月合约价格较6月合约高出400点以上的情况很少出现,从1996年至2004年只在1996年6月4日、6月11日出现了相差500点的情况,同时在2003年7月31日两者均为不活跃合约的情况下出现了625点的价差。随着时间的推移,两者之间的价差在2004年2月18日收盘达到1070点。因此,在当时两者价差超过1000点的情况下,进行套利操作时机已然成熟。

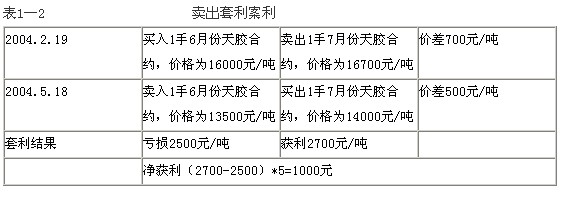

于是,套利者在2004年2月19日决定买入1手6月份天胶合约,价格为16000元/吨;同时卖出1手7月份天胶合约,价格为16700元/吨,以期望未来某个有利时机同时平仓获取利润。在2004年5月17日收盘,两份合约价差缩小为650点,套利者便考虑将浮动盈余变现。在2004年5月18日,套利者决定以13500元/吨卖出1手6月份天胶合约,同时以14000元/吨买入1手7月份天胶合约。具体交易情况如表1—2所示。

注意:

(1)如果套利者买卖的是同种商品不同交割月份的合约(即跨期套利),可能出现正向市场或反向市场的情况,这对买进套利和卖出套利的判断标准没有影响,相应地也不影响价差变化与套利盈亏的判断规律。

(2)尽管套利的种类有很多(具体种类和操作方法将在下面详细介绍),但其基本的操作原理是相似的,都可以归结为买进套利和卖出套利两大类,按照前面归纳的价差变化与买进或卖出套利之间的规律,可以根据对未来价差变动方向的预期,正确选择进行买进套利操作或卖出套利操作。

四、套利类型介绍及案例分析

1、跨期套利

指在同一市场(即同一交易所)同时买入、卖出同种商品不同交割月份的期货合约,以期在有利时机同时将这两个交割月份不同的合约对冲平仓获利。在进行跨期套利的价差计算时,我们统一用近期月份合约的价格减去远期月份合约的价格。

(1) 牛市套利

当市场是牛市时,一般说来,较近月份的合约价格上升幅度往往要大于较远期合约价格的上升幅度,或者近期月份合约价格的下降幅度小于远期月份合约。在这种情况下,无论是正向市场还是反向市场,买入近期月份合约的同时卖出远期月份合约进行套利盈利的可能性比较大,我们称这种套利为牛市套利。

案例分析:

2005年世界经济的强劲增长决定了铜价中长期维持上涨趋势。自2003年美国经济进入稳步复苏时期,美国经济走势强劲,运行平稳,制造业强劲增长,美国经济进入低通胀和高速发展阶段。虽然中国政府在2004年采取了宏观紧缩政策,但是高速发展的中国经济依然是世界经济的亮点。2005年中国仍处于快速上涨的经济周期当中,中国对铜的需求依然旺盛。强劲增长的世界经济、旺盛的需求、持续下降的库存和紧张的供应决定了铜价格中长期处于上升趋势。

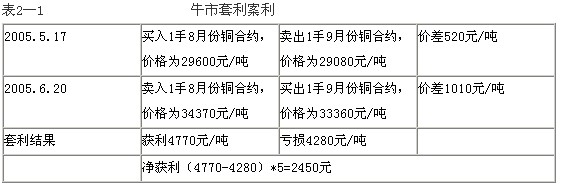

于是,套利者在2005年5月17日决定买入1手8月份铜合约,价格为29600元/吨;同时卖出1手9月份铜合约,价格为29080元/吨,以期望未来某个有利时机同时平仓获取利润。在2005年6月20日盘中,套利者决定以34370元/吨卖出1手8月份铜合约,同时以33360元/吨买入1手9月份铜合约。具体交易情况如表2—1所示。

总结:牛市套利操作方法为交易者买入近期合约的同时卖出远期合约。套利的成败取决于价差的变化,与价格的变动方向与程度无关。对于价差的计算,我们统一用近期月份减去远期月份。价差扩大,获利;价差缩小,亏损。

(2)熊市套利

当市场是熊市时,一般说来,较近月份的合约价格下跌幅度往往要大于较远期合约价格的下跌幅度,或者近期月份合约价格的上涨幅度小于远期月份合约。在这种情况下,无论是正向市场还是反向市场,卖出较近月份的合约同时买入较远月份的合约进行套利盈利的可能性比较大,我们称这种套利为熊市套利。

案例分析:

2004年1月末,我国爆发高致病性禽流感疫情。豆粕是禽类饲料的主要原料,禽流感的爆发使连粕春节后开盘即报跌停,两天后再次下跌80多个点。据中国饲料行业协会估计,2003年中国豆粕产量为2100万吨,其中的40%~50%用于家禽饲料,可见在我国每月家禽饲料平均要消耗豆粕70万~87.5万吨。如果禽流感不能在1个月内得到控制,将会使国内豆粕用量下降3%~4%,超过两个月会使豆粕用量减少150万吨左右。据统计,我国1月大豆到港210万吨左右,装船量123.5万吨,这批装船大豆2月份到港后要么存在港口每天支付库存费,要么压榨商被迫开工腾出仓库让给新进口的大豆。无论那种方式压榨商都要赔钱。在这种情况下,即使禽流感得到控制,豆粕价格也不会很快就涨起来。因为前期的陈粕还没有被消化,豆粕的储藏期较短,这有可能使豆粕价格刚有复苏的迹象就会出现大量的现货抛售,所以近月合约总是要受到现货的压制。在远月合约上,原料价格高会迫使压榨商尽力维持其产品售价以保护利润,另外全球大豆的减产、供给严重不足使压榨商有理由给出更高报价。因此,在禽流感被有效控制前后的一段时间内豆粕远月合约和近月合约的价差会拉大,而在当时两者价差比较稳定的时候,投资者可进行抛5月买9月的熊市套利交易。

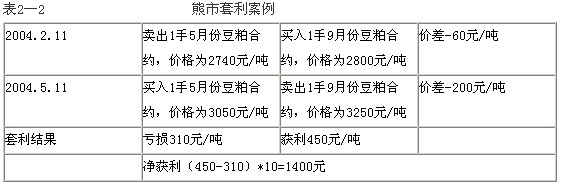

于是,套利者2004年2月11日决定卖出1手5月份豆粕合约,价格为2740元/吨;同时买入1手9月份豆粕合约,价格为2800元/吨,以期望未来某个有利时机同时平仓获取利润。在2004年5月11日,盘中价差出现异动,套利果断决定兑现浮动赢利。买入1手5月份豆粕合约,价格为3050元/吨;同时卖出1手9月份豆粕合约,价格为3250元/吨。具体交易情况如表2—2所示。

总结:操作方法为交易者卖出近期合约的同时买入远期合约。套利的成败取决于价差的变化,与价格的变动方向与程度无关。对于价差的计算,我们统一用近期月份减去远期月份。价差缩小,获利;价差扩大,亏损。

(3)蝶式套利

蝶式套利是跨期套利另一种常见的形式,它是利用不同交割月份的价差进行套利交易而获利,有两个方向相反,共享居中交割月份合约的跨期套利组成。蝶式套利交易的基本原理是:交易者认为居中间的交割月份期货合约价格与两旁交割月份合约价格之间的相关关系会出现差异。蝶式套利是两个跨期套利的互补平衡组合,实际上可以说是“套利的套利”。

案例分析:

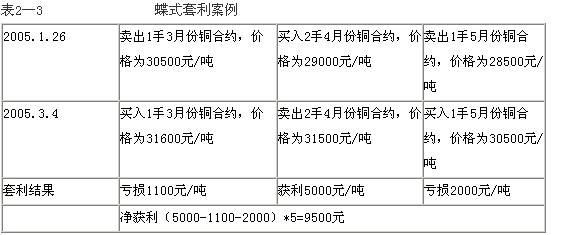

2005年1月25日收盘,CU0504-CU0503合约差价-1000点,CU0505-CU0504合约差价-800点,两跨期套利差价为200点。1月26日开盘后,上海现货市场铜升水820元/吨,两跨期套利差价也开始扩大。套利者决定在当天卖出1手3月份铜合约,价格为30500元/吨;同时买入2手4月份铜合约,价格为29000元/吨;以及卖出1手5月份铜合约,价格为28500元/吨,以期望未来某个有利时机同时平仓获取利润。在2005年3月4日盘中,套利者决定平仓。买入1手3月份铜合约,价格为31600元/吨;同时卖出2手4月份铜合约,价格为31500元/吨;以及买入1手5月份铜合约,价格为30500元/吨。具体交易情况如表2—3所示。

总结:操作方法为由两个方向相反,共享居中交割月份的跨期套利组成。风险、利润都较普通的跨期套利小。

对跨期套利的总结:由上面三个案例,我们可以知道,当观察到价格上升时,就会预料到近期月份的价格上升将超过延期月份的价格上升;当预计价格下跌时,就会预期近期月份的价格下跌将超过延期月份的价格下跌。因此,可以得出一个结论:无论在正向市场还是反向市场,对商品市场一般的预期是近期月份比延期月份具有更大的价格波动性。

2、跨商品套利

指利用两种不同的、但相互关联的商品之间的期货合约价格差异进行套利。

(1)相关商品套利

案例分析:

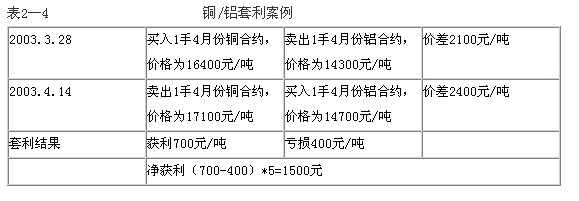

2003年3月20日前后,受伊拉克战争影响,铜价波动急剧扩大,铜在国防工业中用以制造子弹、炮弹、枪炮零件等,每生产100万发子弹,需用铜13--14吨。铜和铝作为两种最为主要的有色金属,自1998年来两者之间价格的相关系数高达84%,但在价格运行上二者并不完全同步,差价始终处于变化之中。套利者决定在2003年3月28日买入1手4月份铜合约,价格为16400元/吨;同时卖出1手4月份铝合约,价格为14300元/吨,以期望未来某个有利时机同时平仓获取利润。2003年4月14日,临近最后交易日,套利者决定平仓。卖出1手4月份铜合约,价格为17100元/吨;同时买入1手4月份铝合约,价格为14700元/吨。具体交易情况如表2—4所示。

(2)原料与成品间套利

指利用原材料商品和它的制成品之间的价格关系进行套利。

案例分析:

大豆与豆油、豆粕之间存在着“100%大豆=17%(19%)豆油+78.5%豆粕+3%(1%)损耗”的关系,同时也存在“100%大豆*购进价格+加工费用+利润=17%(19%)豆油*销售价格+80%豆粕*销售价格”的平衡关系。2002年2月左右,豆油的平均价格为3900元/吨(以大连地区价格为准),则上述价格关系公式可以简化为:大豆价格+压榨利润=豆粕价格*0.8+700。统计大商所2000年到2002年的大豆压榨利润值,发现其波动区间为[-100,100]。也就是说在2002年大豆压榨套利的指标临界值为-100和+100(经验数值),超过这个数值便可以进行套利操作。

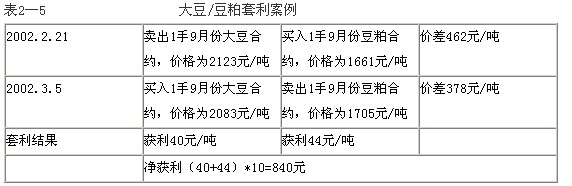

2002年2月19日大连大豆、豆粕的收盘价分别为2092、1658元/吨,压榨利润指标值=1658*0.785+700-2092=-90.47元/吨,接近临界值。到次日收盘时,大连大豆、豆粕的收盘价分别2119、1659元/吨,已经超过临界值。于是套利者在2002年2月21日开盘进场套利,卖出1手9月份大豆合约,价格为2123元/吨;同时买入1手9月份豆粕合约,价格为1661元/吨,以期望未来某个有利时机同时平仓获取利润。到3月5日盘中,套利者决定买入1手9月份大豆合约,价格为2083元/吨;同时卖出1手9月份豆粕合约,价格为1705元/吨。具体交易情况如表2—5所示。

链接:连豆与豆粕期货合约价差走势的季节性特征为大豆与豆粕的价差在第一季度处于全年的较低位置;而两者价差3至6月份期间不断扩大;6月初到8月中旬价差开始由高位回落,并在8月中旬再度接近全年低点;8月底至9月中旬价差再度扩大;9月中旬以后则再度回落至低位,全年价差低点一般也出现在10月至12月这段时间内。

对跨商品套利的总结:进行跨商品套利交易时,应注意相关商品间价格变动的相关关系。其价格变动方向是一致的,但波动幅度不同。

3、 跨市套利

指在某个交易所买入(或卖出)某一交割月份的某种商品合约同时,在另一个交易所卖出(或买入)同一交割月份的同种商品合约。

案例分析:

2001年我国正式加入WTO,随着关税的整体下调与进出口经营权的放开,国内市场加速与国际市场接轨。上海期货交易所(SHFE)已成为与伦敦金属交易所(LME)、纽约商品交易所(COMEX)并驾齐驱的世界三大有色金属交易中心,指导着东西半球的有色金属的价格方向及资源流向。铜作为一种高度国际化和高度市场化的商品,其价格波动与世界经济的兴衰息息相关,上海铜跨市套利作为期货市场中一种较为成熟的投资方式,更充分地显示了其存在的价值,吸引了投资者的眼球。

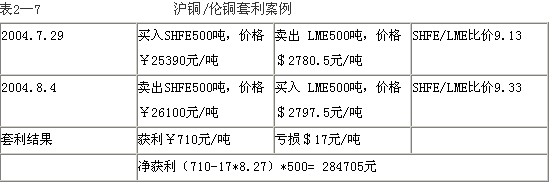

通过对1995-2003年SHFE和LME收盘价作定量回归模型,应用最小二乘法,得到两者正相关性达到96.2%,属于高度正相关。多年的实践也证实两个市场的运行方向与周期非常吻合。从上海期铜与伦敦期铜的比价关系上看, 两地价差绝大多数时间在9.6-10.6区间运行,当然也曾出现过10.8与9.2甚至11与8.6的个别情形。以下是2004年7、8月份的SHFE与LME三月期合约价格表(截至当日15:00)。

套利者决定在2004年7月29日比价9.13时,买入SHFE500吨(100手)卖出LME500吨(20手),以期望未来某个有利时机同时平仓获取利润。在2004年8月4日盘中比价9.33,套利者决定获利平仓。具体交易情况如表2—7所示。

对跨市套利的总结:跨市套利的基本原理与跨期套利基本相同,其主要依据是市场间的价差。在操作中应特别注意以下几方面因素:运输费、交割等级差异、交易单位、保证金与佣金成本、以及汇率变动趋势。

五、套利交易风险提示

1、噪音交易者风险

在噪音交易模型中,投资者被划分为理性套利者和噪音交易者两类,前者掌握较完全的基础信息,后者则根据与基础价值无关的噪音信息进行交易。任何在短期进行套利的套利者都必须承受这种风险。噪音交易者风险会使得理性套利者的行为发生变异。他们可能会“理性地”忽视对基础信息的分析,而转向预测噪音交易者的行为,使得操作方向与噪音交易者相同,从而使价格的涨跌加速。

2、 逼空风险

套利交易必然涉及同时做多做空。在期货市场中,有时可能发生逼空现象。不管是什么类型的套利,如果做空的合约发生逼空现象,套利头寸往往是亏损的,当逼空行为得不到终止时,价格偏差将扭曲到难以想象的地步。

3、 套利的时间跨度

套利的时间跨度是套利者需要考虑的重要因素,即套利者考虑问题的时间跨度小于或等于噪音交易者错误估价的持续时间。短期内,或者说在套利交易预期周内,价格偏差有进一步扭曲的风险。对于进行短期套利的套利者来说,这种风险是显著的。在价格偏差恢复到正常水平前,这种偏差程度可能进一步加剧,这将直接导致交易者的资金压力增加和清算风险。而对于那些并非管理自有资金的交易者而言,例如套利基金的基金经理,价格偏差持续的时间过长会影响在一段时间内的基金业绩表现。

一般而言,套利者考虑问题的时间跨度越长,他们的交易越主动,市场也就越有效率。

4、交易成本

交易成本是套利者需要考虑的另一个重要因素。在期市套利中,交易成本包括买卖期货合约的手续费,如果涉及实物交割,还需要支付交割手续费。此外,如果买卖缺乏流动性的合约,因较大的买卖价差而支付的相关成本可能会非常大,对套利者的限制也非常明显。

六、失败案例分析及启示

1、案例介绍

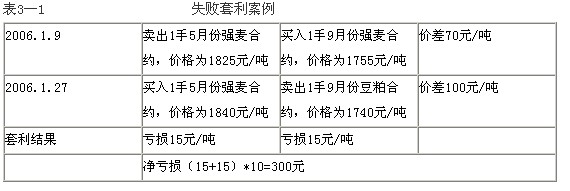

2005年10月末开始,郑商所上市的强麦5月份合约和9月份合约之间价差持续扩大,到2006年1月6日达到71个点。根据以往历史统计数据和经验,这个价差已属于高位水平,向正常价差回归的概率很大,对当时的强麦进行卖5买9的套利机会已然出现。于是套利者便在2006年1月9日进场套利,卖出1手5月份强麦合约,价格为1825元/吨;同时买入1手9月份强麦合约,价格为1755元/吨,以期望未来某个有利时机同时平仓获取利润。

但是接下来强麦5月份和9月份的价差走势却令套利者大失所望,其价差非但没有像预期的那样缩小,反而不断扩大,并很快突破100整数关口。套利者见价差还有扩大趋势,只好在春节前最后一个交易日平仓离场。具体交易情况如表3—1所示。

2、失败原因解析

这次套利操作之所以失败是因为强麦5月合约和9月合约的走势不一致造成的,5月合约受到主力资金的拉抬,而9月合约却遭到打压,使得卖5买9的套利者的两个头寸均出现亏损。同样的情况还出现在了2005年11月10日到12月初的行情中,因此这种反常的走势值得套利者高度警惕。

3、启示

(1)客观对待历史统计数据和经验。统计方法并非万能,评判一个对象,往往需要多种角度的观察。

(2)对当前市场环境的分析尤为重要。结合统计数据和当前市场环境分析套利机会是套利成功的关键。当要对其进行套利的合约出现走势不同步时,即合约的相关性不强时,应该引起套利者的高度警惕。

(3)仔细分析投机主力资金运作情况。现货价格波动是由现货市场供需不平衡引发的,不断运动的期货价格是由期货市场买卖盘力量对比决定的。投机主力有能力使期价跌破现货成本价后继续下跌,在涨过现货市场价格一定水平时继续大幅上扬。

七、有帮助的建议

(1)套利主要是研究两份或多份合约之间的价值比,当合约表现出的价格偏离正常价值比时,套利机会出现。因此,应多依赖基本面的分析。

(2)下单报价时明确指出价格差,增加成交概率。

(3)交易前制定盈利点位和止损点位,并在交易中严守纪律。

(4)知己知彼,不要在陌生的时常上做套利交易。

(5)不要做超额套利,不要用套利来保护已亏损的单盘交易。

(6)可以利用相关分析软件做计量经济学上的精确分析。