如果市场有错,那就学会利用错误!

一、市场的对与错

学术上的用语比较讲究,金融学者们讨论起来,会说市场到底是“有效”还是“无效”的;做投资的人比较实操,不搞那么多虚的,会直接问市场是“对”还是“错”的。

市场究竟是对还是错?各种金融学教材、投资书籍、投资名家都在这个问题上阐述观点、据理力争,反对甚至抨击另一方。

然而,在我看来,这个问题既重要也不重要。

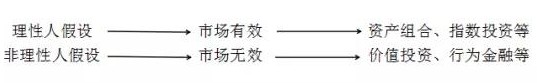

说它重要,是因为两方观点截然相反、互为阴阳,不驳斥对方的错误就无法证明自己的正确:如果市场是对的或者有效的,那价值投资、技术分析和行为金融等投资方式就毫无用处;相反,如果市场是错的或者无效的,那组合投资理论和被动的指数投资等就失去意义。所以双方势如水火,只有驳倒对方才能捍卫自身的正确合理性。

说它不重要,是因为这些理论或观点都是一系列“假设条件”下推导出的结论,远谈不上反应了市场的真相、本质,更非绝对真理。如下图所示,市场有效理论以理性人假设为核心前提,而价值投资、行为金融等均认为人是非理性或有限理性的。

在我看来,投资理论很大程度上与哲学、宗教一样,不过是观察世界的一种视角或思维框架,抑或说是一种“假说”,一种工具,无所谓对错,只要自己觉得合适就好。

既然是用于指导我们投资实践的,那就索性“实用主义”些,直接跳过谁对谁错,选择一种自己认同的理论作为投资指导即可。

如同和尚、道士与牧师,与其为了佛教、道教、基督教哪个是宇宙真理而争论不休,还不如相逢一笑,各干各的。

和尚吃斋念佛,道士修仙炼丹,牧师诵经祷告,谁对谁错,谁掌握宇宙真理有什么关系?自己相信就好!

投资也是如此。

二、我认为市场是错的

曾经在市场是对是错中纠缠很久。随着生活阅历和投资经验的增长,我越来越倾向于认为市场是错的。

人是种很奇怪的动物。一个人可能在生活中斤斤计较、精打细算,在买衣服时货比三家、讨价还价,在买车、买房、考学、就业等方面反复斟酌,十分谨慎和理性,而一旦到了股票和期货市场就大相径庭、判若两人。

市场价格的跳动,每分每秒地刷新投资者的账户盈亏,牵动着投资人的每一根神经,让人不由自主沉沦其中,为之痴狂。

如果说日常生活是情绪的真空世界,那么市场完全可以称为情绪的高压熔炉。

在市场中,如同打开了潘多拉魔盒,那些平日里被理性力量所压制、只能潜伏在人性深处的情绪,贪婪、恐惧、冲动、怀疑、侥幸、不甘、懊恼、狂热、焦虑……一股脑地释放了出来。

叠加各种真真假假的消息、忽上忽下的价格,原本生活中可以耐心思考、理性决策的人,在情绪的高压熔炉中竟可以如同傻子一般惊恐不定、举止失措。

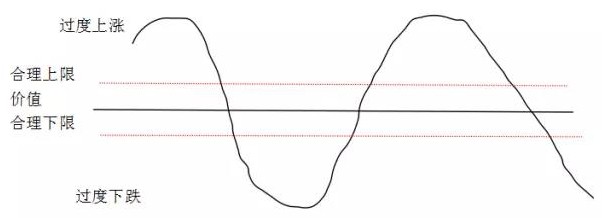

在情绪力量的推动下,市场价格难以稳定在一个相对合理的范围,总是出现过度上涨或过度下跌。

如果说价格是围绕价值在波动,那么我认为价格与价值一致或相近是暂时的、偶然的,而价格与价值的较大幅度偏离是长期的、必然的。

如图一所示,在价格暴跌、大幅低于价值后,市场悲观情绪逐步修复,基本面因素发挥作用,价格逐步抬升向价值区域挺进;

当价格回升至价值区域后,却不会仅仅停留在此处,基本面或其它方面的利多逐步被验证,前期做空力量的止损和犹豫不定的多头加入,导致价格进一步上涨;

价格的上涨反过来强化多头的信心,上涨的逻辑开始成为市场的主流观点,各种荒诞不经的看涨理由纷至沓来,越来越明显的牛市迹象推动大量后知后觉的投资者加入,空头恐慌性地止损逃命甚至翻多,加速了上涨趋势的赶顶;

当利多因素被透支,上涨逻辑被过分展开,所有买盘力量都进场后,基本面的利空因素开始上场,乐观情绪开始降温,价格出现回调;

当价格回落到合理范围后,因为下跌导致的止损压力、利空因素的显化,趋势性空头的加入,都会推动价格的进一步下跌;

脱离合理下限后,价格的下跌会强化趋势的演进,下跌逻辑彻底主导市场,各种莫名其妙的利空因素和悲观言论接踵而至,利好因素却被市场视而不见,大量趋势追随者的进场做空和多头的恐慌性止损,导致价格出现急速暴跌,最终市场进入过度下跌区域。

之后,又一轮市场循环再次上演。

图1. 价格波动与价值模拟图

三、如何利用市场的错误

在情绪力量的作用下,价格走势与投资者的行为相互作用、相互强化,共同推动形成了一轮又一轮的市场行情,并使得价格与价值经常处于偏离状态。

那么,如何利用市场的错误进行操作呢?我的体会是,要理解和顺应市场正在展开的主逻辑,并在上涨或下跌逻辑被过分展开后逆向交易,等待必然的价格纠正。

1. 铜市场的近期行情剖析

春节前市场过度炒作特朗普基建效应、矿山罢工扰动、铜矿供应长期紧缺、废铜进口大幅下降、全球经济持续增长等利多因素,将很多长期因素当作短期因素炒作,上涨逻辑被过分展开,铜价出现脱离当前基本面的过度上涨;

而金融去杠杆、规范地方政府债务、房地产调控等可能引发经济放缓、需求下降的因素,以及废铜替代、淡季累库存等利空却被市场忽视。节后,这些利空因素不断发酵并得到验证,引发了一波下跌行情,并在中美“贸易战”的利空刺激下一举跌破49000关口。

之后与同行朋友的多次交流中,我都明确表示看涨,理由是:

这次下跌中演绎的绝大部分利空逻辑是市场前期所忽视的,是预料之中的;而贸易战这一重大利空是突发性的,是额外的,导致了铜价的过度下跌,此后很难再有新的利空因素,因此背靠49000关口做多是最佳选择。

随着市场的上涨,不少朋友在交流中仍纠结于房地产调控政策、流动性趋紧、废铜进口品味上升导致实际进口金属量缺口较小、空调等家电难以继续增长等利空因素。

对此,我的看法是:那是市场前期下跌的逻辑,而非当前行情的主导逻辑。

2. 锌-铝跨品种套利逻辑分析

铜、铝价格在春节前即展开调整,显示出市场对上半年经济增长放缓、消费下降的担忧。

国内锌价受到保税区库存大幅上升和国内淡季累库存的压力,已经明显出现疲态,但伦锌在海外大幅注销仓单的刺激下连续上涨,国内锌价只能勉强跟涨。这种国内外背离行情注定难以持久,一旦伦锌强势结束,国内锌价必然跟随铜、铝下行。

而与此同时,国内铝价在暴跌到14000-14500区域后,已经在很大程度上充分释放了库存高达220万吨的大利空,后续面临的更多是冶炼企业开始亏损、采暖季停产产能不敢轻易复产、自备电改革带来的成本上升、伦铝大涨带来的“曲线”出口增量等利多因素,价格易涨难跌将是大概率事件。

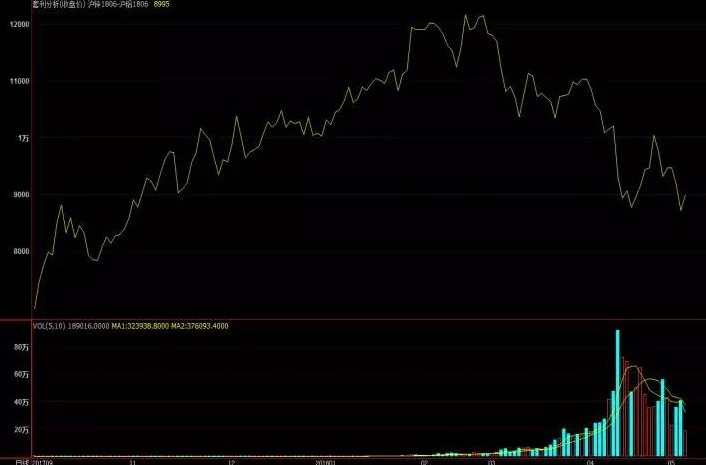

图2. 锌1806-铝1806合约价差走势

因此,深入分析国内锌、铝市场后可以发现,后期市场的逻辑将大概率展现为锌价易跌难涨、铝价易涨难跌,那么买铝空锌就成为顺理成章的选择。

之后的市场走势也正如所料:

3月份先是海外锌库存大增导致伦锌大跌,后是贸易战利空消息突袭,沪锌大幅下跌,而铝价因为前期利空逻辑过分演绎,此阶段抗跌明显;

进入4月后,美国制裁俄铝导致伦铝暴涨,沪铝跟涨明显,拉升近2000点,而沪锌却在抛储传闻刺激下快速下跌。各种多空因素交织,使得锌1806合约与铝1806合约价差从2月底的12000附近逐步下跌,并在4月中旬跌到8700附近,充分纠正了市场前期的错误定价。

四、能力范围与投资理念的选择

上文提到我选择了“市场是错误的”这一结论,并以此作为我投资操作的指导理念,力图发现市场的失误并加以利用,但这并不意味着我在所有的市场或品种上坚持这一理念。

事实上,在刚入市场的那几年,我是“市场永远是对的”理念的坚定拥护者。

作为多品种交易者,我没有能力、精力和经验去判断每个品种的市场逻辑,更谈不上去发现并利用市场的错误了。

当时经常发生的是:面对同样的库存和消费数据,两份报告得出截然相反的结论,而我却几乎分不出谁对谁错。因此,我只能选择“市场永远是对的”,并采取机械式的趋势跟随策略,不敢逆势交易,更不敢做跨品种对冲。

在从事金属现货贸易几年后,随着对产业基本面熟悉度的提高,加上对行情波动天长日久的关注,经验的积累,我逐渐发现自己对金属行情有了别样的感觉:对于任一份金属行业的研究报告都能品评一二,说出自己的判断;对大多数行情波动能感受到它的脉动和节奏,能把握正在展开的市场逻辑和被忽视的反面因素。

正是在这样的背景下,我才逐渐在金属领域选择“市场是错误的”这一理念,才敢于去逆市场走势交易,才敢于去通过跨期套利、跨品种对冲去纠正市场的“错误”。

而脱离了金属领域,面对化工、黑色、农产品等市场,我还是只能选择“市场永远是对的”。

两种选择看似矛盾,其实并不矛盾。

比如股神巴菲特,历史上巴菲特曾多次批评并嘲笑市场有效理论,并以“格雷厄姆--多德价值投资部落”长期击败市场指数的事实来证明市场的无效。

但与此同时,巴菲特又十分推崇指数基金投资,其与对冲基金公司Protege Partners十年赌约也顺利胜出,证明主动管理投资基金无法击败市场,收益将低于被动的指数投资。

在我看来,巴菲特之所以认为自己及“格雷厄姆--多德价值投资部落”能战胜市场,而认为绝大多数对冲基金无法战胜市场,其根本点不在于市场的有效与无效,而在于巴菲特能持续地专注于自己的能力范围内,从而建立起相对市场的优势、进而击败市场;而对冲基金往往在众多市场或行业进行投资,远远超出基金经理们的能力范围,无法建立起相对市场的优势,所以还不如相信市场的有效性、买入指数基金进行投资。

- 上一篇:不是每个人都配得上50%以上的准确率

- 下一篇:怎样修炼成一名合格的期货交易员?