您愿意做期权的买方还是卖方

期权的价值源于买卖双方权利的不对等性:买入期权者付出权利金,获得选择执行或不执行买入或卖出的权利,而卖出方接受权利金只有被动接受的义务,期权价值就是对这种权利的定价。

期权的价值由内在价值和时间价值两部分构成,对期权的买卖,实际上就是对这两种价值的买卖。标的资产价格对内在价值的影响较为线性,由执行价和标的价格之差决定,体现了若按此标的价格到期执行所能获得的收益;时间价值则体现的是获利的可能性,其影响因素是波动率、剩余时间、利率等。

排除掉剩余时间和利率等可较准确估计的变量,我们可以简化地认为买卖双方的分歧就是对标的价格的涨跌、波动率变化判断的分歧。

对标的价格投机:

对标的资产价格投机可以购买标的本身、期货和期权,那么期权相较于其他两者有哪些独到之处?对于期权买方,购买一个看涨或看跌期权,亏损有限,同时也享受标的大幅上涨/下跌时带来的收益;吸引期权买方的另一个特征是高杠杆,购买期权只需要付出小部分的期权费即可博取极大的收益,其杠杆特性是期货和现货无法比拟的。

对于期权的卖方,在对标的物价格投机这一领域中并不占优势,因为卖出期权收益有限,随着标的物向自己有利一方移动无法获得额外的利润,反而损失可不断放大,不过若是标的资产价格并未超出卖方判断的范围,卖方可以稳定地获得权利金收益。因此,期权卖方收益有限损失较大,单纯的对标的物价格投机并不是期权卖方的强项,卖出期权另一部分重要的作用是赚取时间价值。

对波动率的投机:

波动率是期权定价的核心,体现了标的资产价格向自己有利的方向运动的可能性。看涨和看跌期权的时间价值都与波动率呈正相关关系。对看涨和看跌期权的买卖可以将标的的价格多空和波动率多空形成四个组合,下表是这四种组合对应的策略,相较直接对标的的买卖,期权有更丰富的操作方法。对于卖出期权方,不论卖出的是看涨还是看跌期权,都关联了卖出波动率的策略,看空后市波动率,买入方则相反。例如,我们预期下个月的PMI数据将大大提振股指,利用股指期货期权策略做多股指有买入看涨和卖出看跌两种选择,同时我们预计PMI数据将加大股指的波动率,所以最好的策略是买入看涨期权,若卖出看跌,波动率上行带来的风险将极大的侵蚀利润。因此我们在选择成为期权买卖方时,必须综合考虑波动率的涨跌的风险。

期限结构的影响

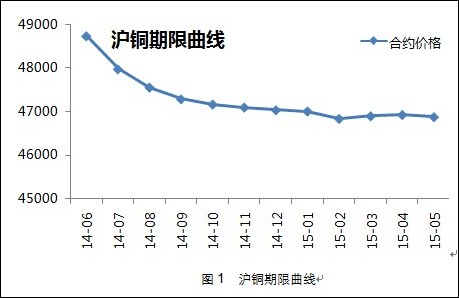

期限结构往往是是期货投资多空方都需要考虑的因素,因为随到期日的临近,期货将回归现货,会产生额外的亏损或收益。当期货期限曲线呈远期升水的结构(contango),多头随着到期日临近亏损,空头则获取额外的收益;呈远期贴水的结构(back)时则相反。期货期权是以期货为标的,这种由期限结构造成的额外损益也会映射到期权价值中。我们考虑远期贴水的期货市场,例如沪铜期货,当前连三合约对连续合约贴水1200元左右,若现货价格不变随着时间流逝,三个月后连三期货将上涨1200元,这对三月的空头是极为不利的。看涨期权的价值由于远期贴水的结构可获取额外的收益,看跌期权则亏损额外的价值。因此对于期权买方,买入看涨期权获得额外收益,买入看跌期权有额外亏损;对于期权卖方,卖出看跌期权更安全,卖出看涨期权更危险。

空头保证金

买入期权需要付出权利金,卖出期权则立即收到权利金。实际操作中为规避违约风险,交易所会对卖方收取超过权利金的保证金。国际上通用的保证金制度有三种:由虚值额确定保证金、由Delta确定保证金、计算组合风险的SPAN模式。目前中金所推行的模拟交易是采用类似第一种传统的制度,具体的计算方式是:

每手看涨期权交易保证金=股指期权权利金+max(标的指数当日收盘价×15%股指期权合约保证金调整系数-虚值额,0.667最低保障系数×标的指数当日收盘价×15%股指期权合约保证金调整系数)

假设IF1406为2126点,IO1406-C-2200权利金为58.5

保证金 = 权利金58.5+MAX[2126*15%-(2200-2126),0.667*2126*15%] = 308.4点

由此可见相对于收到的权利金,卖方缴纳的保证金要高的多,因此对于卖期权方,较大的资金占用也是值得考虑的因素。

综上所述,选择做期权的买方卖方须考虑的因素较多,并非简单的看多看空就下决定。买方卖方各有利弊,期权最终的价格也并非理论定价,而是由市场多空博弈的结果,因此买卖双方并无优劣可分,根据自己对各影响因素的判断,选择最适合自己的头寸才是正确的做法。

- 上一篇:期权交易策略

- 下一篇:看涨期权:两天五倍 赚钱就这么简单