优势比率

当某种特定的市场行为发生时,系统会发出入市信号。当你检验入市信号时,你需要关注的是伴随这种市场行为而来的价格变动。我们可以把这种价格变动分为两个部分:好的变动和坏的变动。

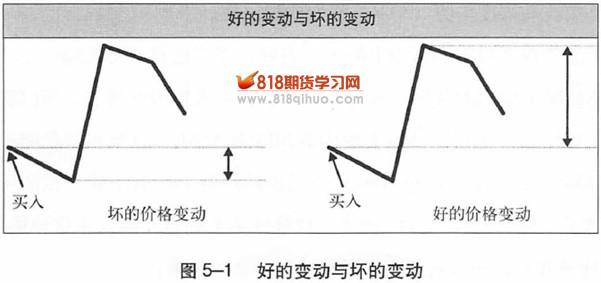

好的变动就是对你有利的变动。换句话说,如果你买入,那么市场上涨就是好的变动,市场下跌就是坏的变动;而如果你卖空,市场下跌就是好的变动,上涨就是坏的变动。举一个例子:买入之后,市场首先向坏的方向变动,也就是下跌了:然后,市场反弹,一直上扬到了一个新的高度,比最初的买入价还要高;接下来,市场再度转折,开始下跌,如图5-1所示。

交易者们把往坏方向的最大变动幅度称为MAE(maximum adverse excursion,最大不利变动幅度),把往好方向的最大变动幅度称为MFE(maximum favorable excursion,最大有利变动幅度)。因此,图中的双箭头线标明了这次价格变动的MAE和MFE。在这个例子中,MFE(好的价格变动)远大于MAE(坏的价格变动)。

你可以用这些概念来直接衡量一个入市信号的优势。观察一个入市信号之后的价格变动,如果好方向的平均最大变动幅度大于坏方向的平均最大变动幅度(也就是说平均MFE高于平均MAE),这说明存在正的优势。如果平均MAE(不利变动)高于平均MFE(有利变动),这说明存在负的优势。可以说,一个真正随机性的入市策略会带来大致上相等的好变动和坏变动。比如,如果你用掷硬币的方式来作出买卖决策,正面朝上就买入,背面朝上就卖出,那么在你入市之后的价格变动中,MFE与MAE应该相等。

这只是思考入市优势的一种方式,为了把它转化为一种实实在在的衡量入市信号优势的方式,我们还得加上几个步骤。首先,你要想办怯让各个不同市场上的价格变动具有可比性。其次,你要想办住决定衡量哪一段时期的平均MFE和MAE。只有把不同市场的MFE和MAE标准化,比较这些平均值才是有意义的。为此,你可以借用海龟们用来将不同市场的交易规模标准化的方法:用真实波动幅度均值(ATR)将它们统一化。

为了清楚地区分不同市场上的入市表现,我们也有必要比较一下一个入市信号在不同时间段内的效果。我通常会检验特定天数内的情况,所以我会衡量每一个入市信号产生后的特定天数内的MFE和MAE。目前我正在拥有一流系统测试环境的交易(Trading Blox)公司担任研发部门的主管,在那里,我们已经发明了一种我们称之为E-比率(优势比率的简称)的入市优势衡量指标。这个E-比率通过以下公式将上述所有要素结合了起来:

1.为每一个入市信号计算指定时间段内的MFE和MAE。

2.将上述各MFE和MAE值分别除以入市时的ATR,这是为了根据波动性作出调整,将不同市场标准化。

3.将上述调整后的MFE和MAE值分别求和,然后除以入市信号的总次数,得出调整后的平均MFE和MAE。

4.调整后的平均MFE除以调整后的平均MAE就是E-比率。

为了说明时间问题,我们会在E-比率的表达式中注明天数,也就是计算MFE和MAE的时间段。比如,E10-比率用的是10天内的MFE和MAE,包括入市的那一天;E50-比率用的是50天内的MFE和MAE,依此类推。

E-比率可以用来衡量一个入市信号是否具有优势。比如,你可以用它来检验一下一个完全随机性的入市策略是否有优势。举例如下:我用一个随机性的入市策略对过去10年内的E-比率进行了检验,这个入市策略根据电脑的随机处理结果(相当于掷硬币)决定在开盘时做多还是做空。30次检验的平均结果显示,E5-比率是1.01,E1-比率是1.005,E50-比率是0.997。如我们所料,这些数字非常接近于1.0,而且如果我们增加实验次数,这些数字会越来越接近于1.0。原因很简单:对一个头寸来说,在任何一个合理的时间范围内,价格既有可能向好的方向变化,也有可能向坏的方向变化,两者的概率是五五分。

你也可以用E-比率来检验一下唐奇安趋势系统的主要要素。这个系统的入市策略有两大要素,一个是唐奇安通道突破陆则,另一个是趋势组合过德器。根据唐奇安通道突破怯则,你应该在价格突破过去20天内的最高点时买入,在价格跌破过去20天内的最低点时卖空。而趋势组合过滤器规定,你只能在50日均线高于300日均线的市场中做多,在50日均线低于300日均线的市场中做空。如果一个市场的状态对系统不利,这个趋势组合过滤器就会把这个市场剔除。

让我告诉你如何用E-比率来检验唐奇安趋势系统的入市法则。下面所说的所有检验结果都是以28个高容量的美国期货市场为样本,采用的是1996年1月1日至2006年6月30日的数据。

我们这个样本的E5-比率是0.99,E10-比率是1.0。“等等,”你可能会说,“如果一个入市策略有正的优势,那么E-比率应该大于1才对啊。”确实如此。但是,请不要忘了唐奇安通道突破系统是一个中期的趋势跟踪系统,所以它的入市策略在中期内才能体现出优势,而不是短期。更一般地说,一个入市策略的优势只有在这个策略所对应的时间跨度内才能体现出来。

我们这个入市策略的E70-比率是1.20。这意味着,对20日突破能交易来说,入市信号之后70天内的平均有利变动幅度比平均不利变动幅度大20%。

图5-2反映了20日突破系统在不同时间跨度内的优势比率。一开始,优势比率小于1.0,这表明短时间内的不利变动幅度一般来说要大于有利变动幅度。这就是突破怯交易者很难克服心理障碍的原因之一。也正是由于这个原因,你可以利用反趋势交易策略来赚钱,寄希望于突破趋势不会维持下去,转而出现支撑或阻力机制下的反弹。

接下来,优势比率开始稳步攀升,但仍然在1.0以上的区域不规则地上下波动。这表明优势为正,但也很难精确地将它量化。