5.2 交易绩效衡量标准

对于交易绩效的不同衡量方式,意味着完全不同的价值判断,错误的衡量方式会导致错误的交易方式产生。但是,现在几乎没有什么内地的书提到交易绩效衡量标准的问题,而国外的书籍中也很少有专门提及。作为长期从事外汇、黄金、股票的交易者,我们觉得交易者持有何种交易绩效衡量标准会决定其交易方式往什么方向演化,而这最终将决定交易的长期绩效。一个人的价值观会决定其态度,而态度会决定其行为,行为会影响其结果。在交易事业和生活中,同样也是如此。

我曾经看到一个自称期货交易髙手的人可笑地将胜率作为交易绩效的最髙衡量标准,其实如果你注重胜率的话,你会很快兑现盈利,而让亏损的单子留着,所以你的风险报酬率将非常糟糕,九笔单子赚小钱,一笔单子亏大钱是这类交易价值观带来的结果。追求胜率是我们的养育环境和教育背景决定了的。特别是在儒家文化圈覆盖的地区,我们从小受到的教育要求我们追求完美,强调少错多对,追求的是当下这件事情的得失,而不是整体的得失。所以,中国自然哲学的整体观一碰到中国道德文化的完美观就立马失去了影响力。如果在乎当下的得失,交易员就会让盈利的单子尽兑现,让亏损的单子留着,这样就可以得到一个胜率很髙的结果,也就是少错多对的结果,在乎件件事情做好,而不是做好关键的事。下面我们具体谈谈对交易技能提髙真正有效的绩效衡量标准。

1.进攻能力的衡量(风险报酬率)

评判一个交易员的成功与否不能根据其胜率,也就是不能根据盈利笔数占总交易笔数的比率来考察。我们在失败的交易者中看到太多这种类型的交易者,曾经有一个交易员在外汇交易中连续99笔单子没有亏损,而当我们惊奇于其胜率的同时,他告诉我们他从来不停损,而当时的行情也恰好是大籐荡市场,大约是2006年4月份的事情,后来市场开始走出单边,而他还是坚守提高胜率的手法,截短利润(尽快兑现利润),让亏损奔腾(等待它自动扯平),结果他连续逆势加仓,最后几笔单子就把以前的盈利连同本金赔光。从他的交易记录中,我们可以计算出平均盈利和平均亏损,当时我们算了一下他99笔单子的平均盈利不到300美元,但是平均亏损却接近1万美元,所以他的风险报酬率大致为100:3。他的胜率很髙,但是毫无意义。

从这个例子我们知道风险率和报酬率都需要交易员来控制,短时间内很髙的报 酬率可能表明交易者的进攻能力很强,但是这种情况伴随着的可能是较弱的防守能力。

在这一小节,我们给出进攻能力的衡量标准,那就是:

从上面我们知道,光是看累计报酬率极有可能是错误的,所以我们需考察累计报酬率中的浮动亏损程度,这个比较复杂,需要随时关注,具体的方法是用加总每笔盈利交易的单笔最大浮动亏损,然后再加上亏损交易的亏损总额,这样得到一个真实的风险总水平,然后加兑现的总盈利,用风险总水平除以总盈利,这就得到一个风险报酬率,这个数字越小越好,至少不能大于1。通过这个风险报酬率和前面的累计报酬率我们可以看出一个交易者的进攻能力。在不容易计算风险报酬率的情况下,可以使用累计报酬率。

下面我们需要衡量交易者的防守能力。

2.防守能力的衡量(最头单笔亏损额)

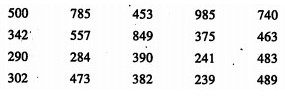

防守能力是更为重要的交易能力,却也是大家最为忽视的交易能力。这个能力通过最大单比亏损额来衡量,下面是20个交易日的单笔亏损(兑现亏损):

这段时间的最大单笔亏损是985,发生在第四个交易日。假设前一段时间的最大单笔亏损为977,那么这段时期的防守能力是提高了的。这种比较一定要在同样单位的交易中进行,比如一标准手对一标准手,而不能是一标准手和三标准手的亏损进行比较。

通过风险报酬率和最大单笔亏损额的综合考察,我们就可以考察自己在交易中需要改进的地方。

比如上期交易缋效衡量表明:风险报酬率为0.7,最大单笔亏损为900;而本期交易绩效衡量表明:风险报酬率为0.8,最大单笔亏损为800,这表明虽然我的兑现亏损额下降了,但是浮动亏损却提髙了,这表明我的防守能力很好,进攻能力却有待提髙,很可能是我选择进场时机的能力在下降,导致进场后就遭受巨大的调整。

通常,我们只需要将同样时期长度的累计报酬率相互比较,并且比较最大单笔亏损额就行了,前者表明了我们的进攻能力,后者表明了我们的防守能力。

比如,上期交易绩效衡量表明:累计报酬率为30%,最大单笔亏损为840;而本期交易绩效衡量表明:累计报酬率为59%,最大单笔亏损为1900。这表明进攻能力在上升,但是却是以牺牲防守能力为基础的,如果连续遭遇亏损则很危险。需要让最大单笔亏损下降。

一个成熟的交易者最好是预设一个最大单笔亏损,然后在这个范围内设定停损。

3.关于胜率的评判作用

在交易中有三个比率关键,风险报酬率、胜率和周转率。一般交易者最为重视的是胜率和周转率,最后才是风险报酬率,所以他们的交易次数很髙,同时过早兑现盈利,将停损拖得过久。而成熟的交易者最为重视的是风险报酬率和胜率,最后才是周转率。无论是短线还是长线的成熟交易者,即使是刮头皮的交易者也很看重风险报酬率。他们主要是通过技术面的支撑阻力线和基本面的价值中枢来得到一个良好的风险报酬率,像价值投资就是依靠价值中枢跟价格之间的安全空间来缩减风险,扩大报酬,而技术交易人士在价格贴近支撑时做多,在价格贴近阻力时做空,这样来控制风险报酬率。所以,风险报酬率的控制方法就是支撑阻力和安全空间。

胜率的提髙有两种方法,一种是过早兑现盈利,将停损拖得过久,另外一种是通过顺势而为。第一种方法会提高胜率到一个很髙的水平,但是却让风险报酬率很难看;第二种方法不光可以提髙胜率,而且可以协助风险报酬率提高。所以,胜率的正确控制方法就是顺势而为。关于顺势而为主要是根据我们前面章节提到的方法。技术上判断趋势最为关键的方法只有一点“N字”法则。

所谓的“N字”法则,也就是髙点越来越髙,低点越来越低,表明趋势向上;如果相反,则趋势向下。

周转率的非理性提髙是致命的,对于那些不由自主的过度交易,周转率总是与交易绩效背道而驰。为了正确地提髙周转率,从而促进累计报酬率,需要做到下面几点:第一,建立定量的交易准则,这套准则可以处理一切进场、出场和减仓、加仓决策;第二,严格按照这个交易准则行事;第三,采用一个可以产生更多有效交易信号的时间框架,通常意味着使用更小的时间框架;第四,采用多套迥异的交易系统产生更多交易信号;第五,交易不同品种,特别是那些相关性很小的品种;第六,计算好总体的风险水平,做好控制;第七,很低的交易手续费。所以,提髙周转率的办法主要是采用更小的时间框架。

做生意赚钱主要是靠利润率和周转率,交易也是如此。但是,胜率却最容易被人误用。

- 上一篇:5.1 交易心理和控制

- 下一篇:5.3 实际交易