亚洲金融危机(1997-1998)

在1997年7月2日,被称为“亚洲虎”的新兴市场经济好像多米诺骨牌一样地相继倒下。这是一个极好的例子,反映了全球的资本市场相五依存。它们随后产生的连锁效应影响到整个国际外汇市场。根据几个基本面因素的分析,金融危机蔓延的主要原因在于隐蔽的贷款方式、激增的贸易赤字和不成熟的资本市场。各个因素加在一起,导致了一个“完美的风暴”,令亚洲的主要市场无力应付,曾经受到珍视的货币被贬值到极低的水平。在这段时期,危机导致的消极影响在股票市场随处可见。同样地,外汇市场的波动也受到了负面的影响。

经济泡沫

在1997年前,越来越多的投资者被亚洲的投资前景所吸引,焦点集中在房地产的发展和国内的股票市场。如马来西亚、菲律宾、印尼和韩国等亚洲国家生产能力得到改进经济增长率攀升。外国的投资资本不断地涌入亚洲国家。泰国是货币泰妹所属的国家,1988年的经济增长率是13%(1996年曾下降到6.5%)。实施了与美元挂钩的汇率制度后,这些国家得到额外的贷款援助,以发展更强大的经济。随着货币与美元挂钩,货币有一个固定的价值,一些国家如泰国,确保了金融市场的稳定。一个稳定的汇率也有助于国家的出口贸易。最后,由于有根本的经济因素支持,因预期价格会进一步攀升而建立的投机性头寸也增加了,亚洲国家的货币开始升值。

激增的经常顶目赤字和不良贷款

然而,在1997年初,市场的情绪开始有所变化。各国政府一方面越来越难以应付不断扩大的国际收支赤字,另一方面,贷款的方式也危害着经济的根基。尤其是经济学家提出警告,泰国在1996年的经常项目赤字激增到147亿美元(赤字从1992年开始上升)。尽管和美国的赤字相比,泰国的赤字相对较少,但是它占了泰国国内生产总值的8%。隐蔽的贷款方式也是造成经济崩溃的主要因素。有密切关系的借款人和银行的高级官员从中获益匪浅,但是,令人惊讶的是这种现象在地区内相当普遍。这方面也影响了韩国众多高度负债的集团公司,银行的不良贷款激增到国内生产总值的7.5%。

在日本的金融机构同样出现了这种情况。日本官方公布了,1994年银行有总值高达1360亿美元的不良贷款,并承认一年后这个数字可能高达令人忧虑的4000亿美元。加上低迷的股票市场、降温的房地产价格以及经济出现减速,投资者认为日元有机会贬值。相应的,日元的贬值也给邻国的货币增加了下跌的压力。当日本的资产泡沫破裂后,资产的价格下跌了10万亿美元,其中房地产价格的下跌占了总跌幅的近65%,相当于国家两年的产值。资产价格的下跌引发了日本的银行危机。从20世纪90年代初,银行危机开始出现,随着许多知名金融机构的倒闭,到1997年,它发展成一个完全破裂的系统危机。日本货币官员警告,可能会提高基准利率,以保卫本国货币的价值。不幸的是,这些承诺并没有具体地实现。随着泰国宣布对泰妹施行管理浮动汇率,中央银行的储备被大量蒸发,在巨大的抛售压力下,货币的价格无法支撑下去,引发了汇价像滚雪球般快速地下滑。

货币危机

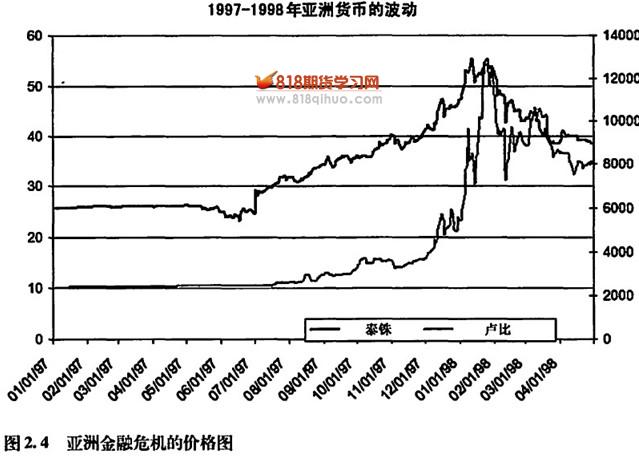

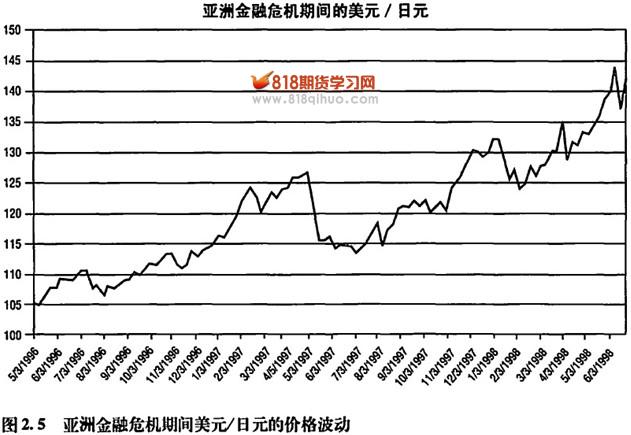

随后出现了大规模的卖空投机,尽管中央银行试图干预,但是上述亚洲国家的经济最终崩溃了,很快失去了应对危机的能力。泰妹,曾经是受人珍视的货币,被贬值多达48%,在新年后甚至暴跌了近100%。最遭受负面影响的是印尼的卢比,在实行与泰妹爬行钉住(crawling peg)的前期,它的汇率曾相对地稳定。而在危机中,卢比兑美元从前期的高点12950暴跌了惊人的228%。图2.4显示了泰妹和卢比价格的大幅波动。在1997年至1998年间,在主要货币中,日元兑美元从最高点到最低点下跌了将近23%(图2.5)。

在1997年到1998年间爆发的金融危机反映了经济的相互联系,以及它们对全球外汇市场的影响。此外,危机也显示出,当面临着势不可挡的市场力量,而且缺少稳固的经济基础作为支持时,中央银行是无法成功地干预货币的价值。近来,在国际货币基金组织提供重整方案的协助下,加上实施了更加严格的要求,亚洲四小龙开始再度活跃起来。随着通胀基准的建立,以及出口市场的复苏,东南亚国家重新恢复了它在世界工业经济地区中的突出地位。在经历过外汇储备被大量蒸发后,“亚洲虎”现在开始采取主动,确保它们持有大量的储备在手,以防范技机者再次试图组击它们的货币。

- 上一篇:乔治·索罗斯——击败英格兰银行的人

- 下一篇:欧元的诞生(1999)