十一节 提高外汇短线交易思维的工具

故不尽知用兵之害者,则不能尽知用兵之利也。 一一孙武子

工欲善其事,必先利其器。 一一《论语》

为什么一些外汇短线交易者的绩效要比其他交易者更好,两者的绩效差别源自不同的思维方式,如果将思维方式看做工具,则一些交易者绩效更好的原因在于他们使用的思维工具更有效。交易者的思维工具很少成为交易类书籍的主题,绝大部分交易书籍都着眼于行情走势本身,而不是交易者本身,这些书籍透出的一个假设就是:决定交易绩效的是交易者对市场的把握,而不是对自己的把握,交易的起点是市场,而不是交易者本身。其实,交易者既要对市场了解,更要对自己了解,了解自己是交易的起点,如果看不透自己,则看不透市场,把握不住自己,则把握不住市场,交易的主体是人,对象是市场,这是大家首先要明白的一个道理。

人的思维倾向于假定单一结果,倾向于注重取胜的次数,倾向于注重目前的盈亏,往往忽略了可能的各种结果,忽略了取胜的质量,忽略了整体的盈亏。当你假定单一结果时,你往往忽略了真实市场走势的多样性,你倾向于不为自己的交易留下退路,自然你会对头寸的盈亏不知所措。当你倾向于注重取胜的次数,你就对胜率非常在乎,自然你在操作上就会让盈利尽快兑现,留着亏损的头寸以便让它有机会回补,你以非常低的风险报酬率为代价换取了"值得骄傲"的高胜率,常胜将军的美誉对你而言很是受用。当你倾向于注重目前的盈亏,则会放弃那些长期能够盈利的策略,你不停地优化和变更自己的方法,不停地学习所谓的新策略,你忙了很久但是始终没有形成一套自己的交易策略,你总是在不停地变化策略,只要当下这笔交易亏损,你就开始怀疑现有策略是否有效,你就开始谋求对现有策略进行修补和改变。

每个人都有这三种倾向,在日常生活中这些习惯或许可以帮助你提高效率,但是在交易中它们绝对是祸害无穷。我自己刚踏人交易界的时候也带着这些不好的习惯,随着交易经验的丰富,我开始发现了改善这些习惯的绝妙方法,这些方法不是我发明的,但是我本身确实受益无穷。请看表1-11-1 ,针对人的三种倾向,我用了三种思维工具来克服,交易决策树类似于博弈树,用于克服假定单一结果的倾向,让交易者对情景进行规划,制定出各种预案;交易绩效统计表用于克服单纯追求高胜率忽视盈亏比的倾向,帮助交易者尽量做到"止损足盈"。通过观察账户的净值,你可以很清楚地看到自己操作方法所具有的增长特征,如果你将其与市场的走势性质对照起来,就可以发现你的方法是倾向于捕捉单边行情,还是震荡行情,如果你是纯技术交易者,则应该以单边行情作为追求对象。

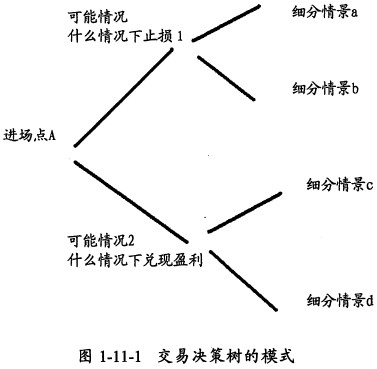

交易决策树就是情景划分法,你将可能出现的情景逐一划分并细化下去,如图1-11-1 所示。假定进场点在A 点,之后交易者面临两个决策,什么样的情况下止损,什么样的情况下兑现盈利,还可以进一步划分下去,直到每一种情况都被完全包含,直到你能够清楚地知道在任何情况下如何应对,这就是交易决策树的作用。每个人对于交易决策树的运用都有自己的理解和风格,大家着重利用交易决策树去找出所有的可能性情景,然后加以应对。

交易绩效表是许多交易软件提供的功能,比如tradestation和metatrader等,我主要使用MT4来获得交易绩效表,如表1-11-2 所示。Maximal drowdown反映了你交易系统的最大风险程度,本表中的49.49%有些高,也就是说最大连续亏损比率是49.49%。won%代表胜算率,Largest一栏中的loss trade代表最大单笔亏损,这个也是交易系统的风险衡量,这个数据的大小代表了交易者的风险控制能力。特别注意Average这一栏的profit trade和loss trade,分别代表平均单笔盈利和平均单笔亏损,这可以代表你交易策略的风险报酬率,如果平均单笔盈利比平均单边亏损小,则你的系统肯定是不能持续盈利的,即使你理论上可以用高胜算率来弥补。交易绩效统计表还有其他一些可深入分析的地方,不过对于一般交易者而言看看上述几个关键数据也就差不多了,初学者一定要先从最大单笔亏损的缩小和平均单笔盈利相对平均单笔亏损的提高开始。

- 上一篇:第十节 外汇短线交易的总体要素

- 下一篇:第十二节 最高交易秘诀的三个部分