第二节 汉密尔顿和市场三阶段/三重结构模型

威廉·彼得·汉密尔顿是一位伟大的道氏理论掌门继任者。汉密尔顿早年是查尔斯·道的得力助手,他开始将股票指数用来进行股票市场本身走势的推断,在查尔斯·道去世后的30多年中,汉密尔顿在《华尔街日报》上的文章成了股市大势的风向标。1902-1929年,汉密尔顿对查尔斯·道的指数理论进行了丰富的实践,并且坚持进行记录。1922年,汉密尔顿将自己对指数的运用心得总结成了《股市晴雨表》。

汉密尔顿在长年累月的工作中逐渐发现了一些市场结构,这就是市场三阶段结构和市场三重结构。市场三阶段结构不仅汉密尔顿发现了,拉尔夫·艾略特以及本间宗久也发现了基本一致的结构。在汉密尔顿之前采纳指数来进行市场分析的历史很短,基本上除了查尔斯·道之外就没有史料可考。这种采纳指数进行预测的方法要发挥效果就需要市场走势具有重复性。汉密尔顿发现了这种重复性的结构,那就是市场三阶段模型和市场三重结构。

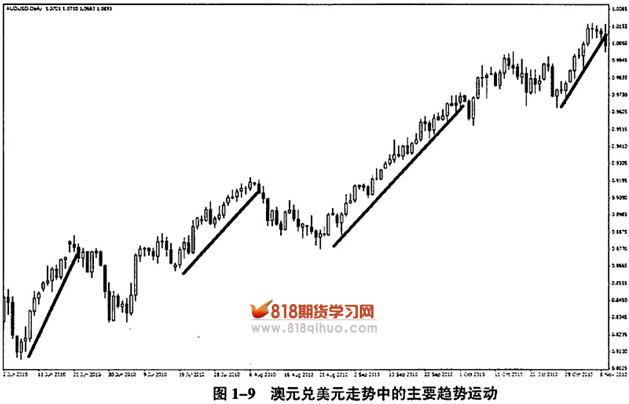

三阶段模型在现在的道氏理论研究者们手里运用得较少,我们将在本书的最后部分专门介绍这一模型。现在简单介绍三重结构模型。汉密尔顿在长期运用股价指数的过程中发现了三种明确的价格运动形式,他们分别是趋势波动(主要运动,见图1-9)、次级折返(图1-10)和日内波动(又称日内杂波,见图1-11),分别对应着作用力、反作用力和相互作用力。趋势波动(主要运动)是在经年累月中代表市场中长期走势的波动,所谓的趋势分析主要是要确认这类波动,而所谓的趋势跟踪交易则是为了抓住这类波动。次级折返是趋势波动中显著修正的部分,所谓趋势的法阵绝不可能是直线的,中间的调整是正常的,是为进一步发展积蓄力量和减少阻力,次级折返的波段往往短于主要趋势波段。