2014-08-23 21:03 来源:818期货学习网

宏观经济概况

美国是世界上主要的经济动力,2004年的国内生产总值(GDP)超过了11万亿美元。这是世界上最大的GDP值,根据购买力平价模型,它是日本的3倍,德国的5倍和英国的7倍。美国是一个主要以服务业为导向的国家,80%的国内生产总值来自于房地产、交通运输、金融、健康服务和商业服务行业。然而,美国工业的绝对规模使美元对工业行业的发展状况尤其敏感。美国有着世界上最具流动性的股票市场和固定收益市场,外国的投资者始终如一地增加购买美元资产。根据国际货币基金组织(IMF)的统计,外国对美国的直接投资几乎相当于美国的全球净流入总和的40%。以净额计算,美国吸收了外国储蓄总额的71%。这意味着,如果外国投资者不满意美国资产市场的回报,决定回流他们的资金,那么将会对美国资产的价值和美元产生重大的影响。更明确地说,如果外国投资者卖出他们的美元资产,到其他地方寻找更高收益的的资产,那么这通常会导致美国资产和美元的贬值。

美国的迸出口量也超过了所有其他的国家。这是由于国家的绝对规模大,实际的进出口量相当于12%的国内生产总值(GDP)。尽管有这么庞大的数量,但是以净额来计算,美国却有巨大的经常项目赤字,截止2004年赤字超过了6000亿美元。这是一个重大的问题。在超过10年的时期内,美国一直力阁解决这个问题。然而,在过去的2年至3年间,问题变得更为严重。由于外国的中央银行考虑将储备多元化,它们开始把美元的储备转为欧元,因此,得以弥补赤字的外国资金逐渐地减少。巨大的经常项目赤字使美元对资本流动的变化极为敏感。事实上,为了防止美元由于贸易赤字而进一步贬值,美国必须每天吸引巨额的资本流入(在2004年,这个数字曾高达每天19亿美元)。

美国也是其他大多数国家最大的贸易伙伴,占了全世界贸易额的20%。由于美元价值的变动和它的波动会影响到美国和相关国家的贸易,所以贸易伙伴的排名表就显得非常重要。更明确地说,疲软的美元会促进美国出口到它的贸易伙伴,然而,坚挺的美元会限制外国对美国出口商品的需求。以下是美国最重要的贸易伙伴的排名表(按照重要性)。

出口市场的排名是相当重要的,原因是它根据这些国家的经济增长和政治稳定对美国的重要性来作出排名。例如,如果加拿大的经济增长放缓,那么它对美国出口商品的需求就会下降。这对美国的经济增长有一个连锁反应。

主要的出口市场

1.加拿大

2.墨西哥

3.日本

4.英国

5.欧盟

主要的进口来源

1.加拿大

2.中国

3.墨西哥

4.日本

5.欧盟

资料来源:经济分析局,2003年《美国国际贸易》报告

货币政策和财政政策的制定者——美国联邦储备局

美国联邦储备局(FED)是美国制定货币政策的权力机构。美国联邦储备局的联邦公开市场委员会(FOMC)负责制定和实施货币政策。在联邦公开市场委员会中,有投票权的12名成员包括了联邦储备委员会的7名成员,其他5个名额由12个地区的联邦储备银行行长轮流担任。联邦公开市场委员会每年举行8次会议,它发表的利率声明或者预期经济增长的变化,受到市场广泛的关注。

美国联邦储备局在制定货币政策上有高度的独立性。这是由于大部分的成员被授予较长的任期。他们的任期跨越了总统和国会的选举,无论任何一党执政,他们都仍然保持他们的职务,因此较少受到政治的影响。

在每年2月和7月,联邦储备局发表一年二次的货币政策报告。在随后的汉弗莱-霍金斯(Humphrey-Hawkins)听证会上,联储局主席要回答来自国会和银行委员会有关这份报告的问题。这份报告必须重点关注,它包含了联邦公开市场委员会对同内生产总值(GDP)增长、通货膨胀和失业状况的预测。

与其他的中央银行不同,美国联邦储备局有一个长期的目标,要保持价格的稳定和促进经济的持续增长。为了达到这些目标,联储局不得不运用货币政策,去限制通货膨胀和失业状况,同时达到平衡的经济增长。联储局最常用于控制货币政策的工具是,公开市场操作和联邦基金利率。

公开市场操作 公开市场操作涉及联储局购买政府债券,包括短期票据、国库券和债券。这是联储局最常用的方式之一,向市场发出信号和执行货币政策的调整。总的来说,联储局增加购买政府债券会降低利率。相反,联储局卖出政府债券会提高利率。

联储基金目标 联储基金目标利率是联储局关键的政策目标。联邦基金利率是联储局向它的成员银行提供资金的贷款利率。联储局倾向于通过提高这个利率以压抑通货膨胀,或者通过降低这个利率以促进经济增长和消费开支。市场密切地关注着这个利率的变化。它的变化通常暗示了货币政策将发生重大的调整,结果会对全球的固定收益市场和股票市场产生巨大的影响。市场也特别地注意联储局发表的声明,它对未来货币政策的动向提供了启示。

关于财政政策,它是由美国财政部一手制定的。财政政策包括决定适合的税收水平和政府开支。尽管市场更加注意联储局,但是实际上,美国财政部才是真正的决定美元政策的政府机构。这就是说,如果美国财政部觉得,外汇市场上美元的汇率过高或过低,它作为政府机构,可以授权和指示纽约联邦储备委员会干预外汇市场,卖出或者买入美元。因此,财政部对美元政策的观点和它的观点的变化,通常对外汇市场也是非常重要的。

在过去的几十年,财政部和联储局的官员一直偏向维持强美元的政策。特别是在前财政部部长保罗·奥尼尔在任的时期,他经常在口头上鼓吹强美元。在布什执政期间,财政部部长约翰·斯诺重申了这一观点,表示他也支持强美元。然而,从2003年到2005年,布什政府没有采取什么措施去阻止美元的下滑。这令市场相信,实际上政府在幕后是支持弱美元的政策,以此来促进经济的增长。但是,出于政治的目的,政府不大可能在口头上改变它的立场,转向支持弱美元的政策。

美元的重要特性

·超过90%的外汇交易涉及到美元。

在外汇市场上,最具流动性的货币是欧元/美元、美元/日元、英镑/美元和美元/瑞士法郎。这些货币是世界上交易最频繁的货币,所有这些货币对都涉及到美元。事实上,90%的外汇交易都与美元有关。这就可以解释美元对所有外汇交易者的重要性。因此,通常能震动市场的、最重要的经济数据都是与美元基本面有关的。

·在9月11日前,美元被认为是世界上首要的避险货币之一。

在2001年9月11日前,美国发生严重不稳定性的风险是非常之低的,所以美元被视为世界上首要的安全避险货币之一。美国是世界上最安全和最发达的国家之一。即使投资回报率打了折扣,美元作为安全避难所的地位,仍然为美国吸引了不少的投资。在全球的外汇储备中,有76%是美元。美元成为外汇储备首要选择的另一个原因是,美元也是世界上货款保收业务(Factoring)中主要的结算货币。外国的中央银行在选择储备货币时,美元作为安全避难所的地位也扮演了一个重要的角色。然而在发生“9·11”恐怖袭击后,由于美国的不确定性增加和降低的利率,美元资产的外国持有者,包括外国的中央银行,减少了他们的美元持有量。欧元的出现也危及着美元作为世界首要储备货币的地位。很多中央银行已经开始进行储备多元化,减持美元和增持欧元。这将继续是一个主要的趋势,所有投资者应该密切注意。

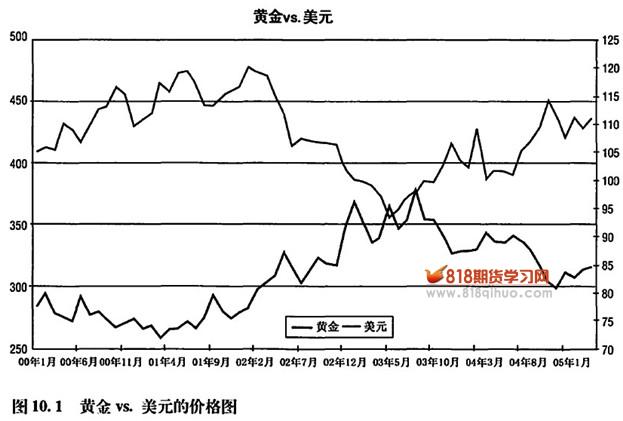

·美元的走向与黄金价格相反。

如图10.1所示,黄金价格和美元在历史上有近乎完美的反向关系,就像互相在照镜子一样;这意味着,当黄金价格上涨时,美元就下跌,反之亦然。这种反向的关系起源于黄金以美元计价这一事实。导致美元贬值的全球不稳定因素,是黄金升值的主要原因。黄金普遍被视为是金钱的最终表现形式,也是首要的安全避险商品;因此,在地缘政治局势不稳定的时期,投资者通常会转向黄

金,这实质上对美元产生了负面的影响。

© Copyright 2014 818期货学习网 All Rights Reserved. 浙ICP备14000419号-1