第1节 白银走势分析的大前提——日内周期性

白银的日内周期性是非常重要的一个规律,这是T+0短线交易者甚至中线交易者都必须注意、必须利用起来的规律。白银走势的日内周期性从根本上讲是由于亚洲、欧洲、美洲三大市场势力交替主导,以及驱动因素、参与交易资金规模的不均匀分布所造成的,心理因素和驱动因素是造成白银价格波动的日内周期性的根本原因。

一方面,作为世界性的市场,白银市场在不同时段因参与资金量规模不同而波动幅度截然不同;另一方面,欧美的经济数据公布往往是造成美元波动的直接原因,所以也会间接影响银价的走势。因此,白银价格的日内波动情况分布不均匀,但服从一定的周期规律。

绝大多数的投资者往往把注意力放在价格走势的空间维度上,而对走势的时间维度、日内时段模式往往忽略。因而往往会把握不好真假突破,把握不好盈利与止损空间的控制,从而导致利润流失、进场出场失误等难以避免的后果。

一、全球经济数据公布时间及影晌情况

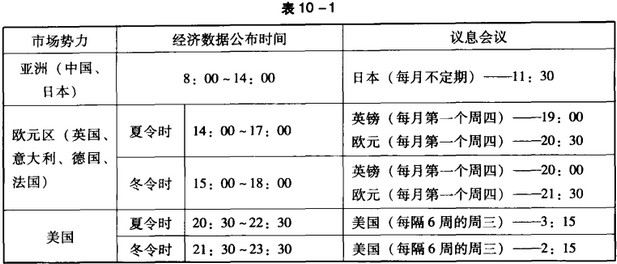

白银市场之所以存在日内周期性,第一个原因就是三大主要势力市场的经济数据公布具有稳定的时间性,从下表10-1中可以看到,能间接影响银价走势的重要经济数据公布都具有明显的时间规律。

经济数据包括就业数据、GDP数据、财政数据、对外贸易数据、通胀指数、工业生产数据、零售数据,等等,这些数据从不同的程度、不同的角度反映该国的经济状况。根据笔者长期的观察,总结出对自银价格走势影响最明显的是美国和欧元区的经济数据;日本和中国的经济数据也会对白银价格走势造成间接影响,但影响程度一般比不上欧元区和美国的经济数据。而在各种经济数据中,笔者总结出以下这些经济数据对白银价格波动的影响最为明显:

1.非农就业报告、失业率

美国每月的第一个周五都会公布这两个数据,公布前后往往引起美元指数剧烈波动,从而也经常影响银价剧烈波动,特别是该数据与市场预期发生明显偏差的时候。

另外,从2009年下半年开始,美国新增了一个ADP就业数据,在每个月的第一个周三公布。该数据由于把民间私企的就业数据也统计在内,所以有时甚至比非农就业数据更具代表意义。另外,因为ADP就业数据早于非农数据公布,所以往往给市场提示和提早消化就业情况因素的影响。可以说,ADP就业数据公布当晚往往分担了以往周五非农之夜的大部分震荡幅度。

2.央行议息会议

欧元区及美联储若出现突然加息或减息都往往会引起欧元和美元大幅单边运行,对银价影响也非常大。另外,在大多数利率不变的情况下,需注意议息会议后的新闻发布会上央行领导人的发话。

就拿这几年来说,欧美都处于量化宽松政策过程中,会后声明往往涉及量化宽松继续或结束的问题。这都会影响市场对革化宽松持续时间的预期,或者下一个月的议息会议是否会加减息的预期,从而同样间接影响银价走势。其影响的程度深浅不一,要视发话内容而定。

一般情况下,美国若表态货币宽松持续或放大,这都促使美元下行,从而推高银价;若表态要紧缩货币,则会推升美元,从而对银价造成压力。

但欧元区往往情况相反,因为欧洲央行若紧缩货币(例如加息),就会对美元构成压力,从而间接推高银价。

很多人会关心另一个问题:中国加息。中国加息对银价又存在怎样的影响呢?从根本上来说,因为中国市场在世界市场所占的分量还是很小,所以本国的货币政策不会对自银市场造成明显影响。但是当下的情况有所不同,在全球流动性泛滥的大环境下,西方国家都对中国市场虎视眈眈。中国一旦加息,就会剌激其他国家兑换人民币以获取息差,从而引发大量热钱流入并推高中国投资市场,其中当然包括白银市场在内。那么,中国减息的情况呢?减息意味着刺激投资,中国减息就是刺激国民投资,作为备受市场热捧的白银市场将毫无疑问地被推高。

3.通胀率(CPI)

在全球性流动泛滥的大环境下,美国及欧元区的通胀率对金银价格的影响变得非常明显。通胀程度加深意味着保值需求升温,金银市场将被持续推升。但通胀放缓也不一定对金银造成打压,好比美国通胀放缓的同时也意味着美国将有借口继续保持甚至增大量化宽松规模,从而令白银作为商品资源的属性受益而上涨。

4.零售数据、房屋销售数据、生产者物价指数(PPI)、耐用品订单

对欧元区和美国来说,这些数据直接反映经济复苏的步伐。欧元区经济复苏一般对美元是利空,对白银是利好。相反美国经济复苏对白银一般是利空,但也有利好的时候,这要视具体情形而定。

另外,这几个数据性质相同,而且影响力量相当,不能以单一一个数据直接作出判断。我们一般会把几个数据结合在一起分析,有时候还需要分析这些数据的历史走势,甚至要把欧元区和美国的这些数据作对比,才能最终下定论。

- 上一篇:第十章 白银独有的波动规律

- 下一篇:第2节 掌握国际机构的动向