2.5 基本分析之地缘分析

地缘分析主要是从黄金、原油和政治三个方面对汇率进行分析。在外汇市场中,避险货币和黄金受到政治因素影响比较大。

如果能够预测到汇率的最近走势必会为外汇交易者带来丰厚的回报,但是谈到研判走势真的是做比说难啊。对于我们这些多年从事外汇交易的职业人士而言,外汇交易的功夫很多时候在外汇市场之外,而事实也告诉我们汇率的走势取决于很多因素,供求关系、政治、利率以及经济增长都会发挥相当大的影响力。更加具体而言,经济增长和出口直接关系着国内产业的发展,而对那些以原材料出口为主的国家而言,大宗商品的价格走势更具影响力。受到原油和黄金走势影响最大的三种货币依序为澳大利亚元、加拿大元和新西兰元。像日元和瑞士法郎也受到了大宗商品走势的微弱影响。作为一个外汇交易者,只有深深明白商品价格走势和货币走势之间的关系才能做好交易。在本部分我们主要介绍石油和黄金与货币的影响,在《外汇交易进阶》一书中,我们也有相关的介绍,但是没有这里这么深入。下面我们就来具体展开。

1.黄金

(1)黄金与货币的关系。

黄金本来就是货币的一种,后来信用本位建立后黄金逐渐被“冷藏”,黄金渐渐成为纯商品,不过由于黄金依然是政治和经济动荡的避险工具,所以黄金的分析必然涉及货币和商品的二元性,金价的变化与货币市场的走势关系。观察金价的变化,可以洞察货币市场的走势。在经济波动和政治动荡时期,黄金被视为典型的首要货币形态和最后的安全投资。黄金同货币的关系如下:

金价上涨,则美元下跌。黄金和美元走势相反。如果金价坚挺,则意味着市场对美元缺乏信心。过去10年,黄金和有利于美元的交易存在80%的逆相关。一旦出现地缘政治上的动荡,黄金就会显著地升值。

金价上涨,则澳元上涨。强势黄金对澳国内制造业有利。黄金交易者们或许还不知道交易澳大利亚元等同于交易黄金本身。作为世界第三大黄金生产国,澳大利亚元的走势与贵金属有85%的正相关性。这意味着如果黄金价格出现上涨,则澳大利亚元也会一起升值。另外,由于地理位置的关系,澳大利亚是新西兰最主要的出口市场,因此澳大利亚经济的繁荣程度直接关系到新西兰的经济繁荣程度。所以,新西兰元兑美元的走势与澳大利亚元兑美元的走势在96%的时候都是正相关的。有趣的是,新西兰元兑美元的走势与黄金的正相关性为90%,甚至超过了澳大利亚元与黄金的正相关程度。图2-63是新西兰元兑美元走势与黄金价格走势的关系图,显示了2002年12月到2005年9月这段时间中两者的关系。

虽然瑞郎与金价的走势没有那么强,但是两者的关系仍旧是非常重要的,是不可忽视的。瑞士在政治上的中立以及其货币受到黄金支持的历史,都使瑞郎在其他地方政治动荡的时候容易成为投资者避险的首选。从2002年12月到2005年9月,美元兑瑞郎的走势与黄金走势存在85%的正相关性。

金价上涨,则加元上涨。虽然加拿大是世界第五大黄金生产国,但是加元同黄金的关系并没有理论上那么可靠,有待进一步的统计。

(2)黄金和美元指数的关系。

黄金和美元的关系常常是黄金分析和美元分析的关键点之一。从需求方面来看,由于黄金是用美元计价,当美元贬值,即美元指数下跌时,使用其他货币例如欧元的投资者就会发现他们使用欧元购买黄金时,等量资金可以买到更多的黄金,从而刺激需求,导致黄金的需求量增加,进而推动金价走髙。相反的,如果美元指数上涨,对于使用其他货币的投资者来说,金价变贵了,这样就抑制了他们的消费,需求减少导致金价下跌。

从黄金生产来看,多数黄金矿山都在美国以外,使美元指数对于黄金生产商的利益产生了一定影响。因为金矿的生产成本以本国货币计算,而金价以美元计算,所以当美元指数下跌时,相当于美国以外的生产商的生产成本提髙了,而出口换回的本国货币减少使利润减少,打击了生产商的积极性,例如南非的金矿在2003年就是由于本币兑美元升值幅度大于黄金价格的上涨幅度,导致黄金矿山非但没有盈利反而陷入亏损的艰难局面,这样最终导致黄金产量下降,供给减少必然抬升金价。

20世纪80年代到90年代以来,美国经济迅猛发展,大量海外资金流入美国,这段时期由于其他市场的投资回报率远远大于投资黄金,投资者大规模地撤出黄金市场导致黄金价格经历了连续20年的下挫。而进入2001年后,全球经济陷入衰退,美国连续11次调低联邦基金利率导致美元兑其他主要国家货币汇率迅速下跌,投资者为了规避通货膨胀和货币贬值,开始重新回到黄金市场,使黄金的走势出现了关键性的转折点。2002年以来,美国经济虽然逐步走出衰退的阴影,但受到伊拉克战争等负面影响仍使得经济复苏面临诸多挑战。2003年海外投资者开始密切关注美国的双赤字问题,尽管美联储试图采用货币贬值的方法来削减贸易赤字,但这种方法似乎并不奏效,美元对海外投资者的吸引力越来越小,大量资金外流到欧洲和其他市场,黄金投资的规模也出现创纪录的高点。从2004年开始美联储为抑制通胀并吸引海外资金冲销赤字缺口,调整了其宽松的货币政策,试图逐步将利率调高至中性水平,即3.5%~4%,但在2004年,贸易赤字仍再创新高,消费者信心进一步被摧毁,同时油价的高企加深了市场对通胀的忧虑,而黄金借此机会在2004年底这段时间上冲456美元/盎司的高位。这段时期内,通过对美元指数和黄金收盘价格进行相关分析,相关系数为94.70%,属于高度负相关关系。2007年,美国次贷危机的爆发使得金价突破了800美元大关,并且有进一步上涨的可能性。

长期以来,欧元区的经济都处于低迷状态,这显然与强劲的欧元格格不人。特别是美国为了削减其贸易上的庞大赤字采取的对美元贬值的政策,抬髙了欧元汇率,使欧元区经济发展显得十分被动。欧元这个唯一可与美元在世界贸易、投资和外汇储备等领域中抗衡的货币一时间危机四伏,而市场投资者出于对其稳定性的担 忧,也及时调整手中的投资组合,这样一来便使很大一部分资金流人具有保值避险功能的黄金市场,尤其体现在对黄金的需求上。而美元在此段时期经济发展平稳,金价与美元的负相关关系明显松动,一直以来相反的关联模式被打破了。经过2005年5月到2005年6月对美元指数与黄金收盘价格的相关分析,我们得出的相关系数为44.8%,呈现正相关关系。

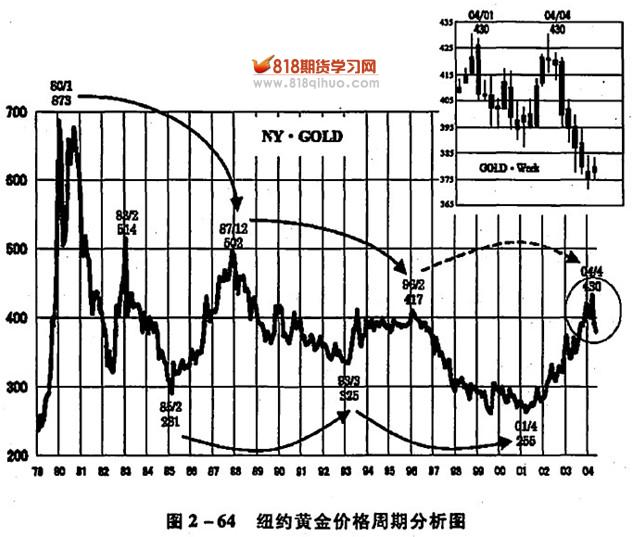

虽然从表现来看,美元指数和黄金价格走势的负相关关系不是自始至终的,但基于商品与货币的根本属性,二者负相关关系才是基础。同升同跌的局面最终将被反向关联所取代,而黄金基于其强劲需求对价格的支撑,出现大幅度的下跌可能性很小,因此,反向关系的恢复更可能依靠美元的回调来实现。我们从图2-64中还可以推断黄金价格波动周期,进而推断美元的波动周期,注意其中黄金的髙点之间和低点之间的8年间隔。

- 上一篇:2.4 基本分析之经济分析

- 下一篇:2.6 基本分析高级技巧