亏损状态下的期权避险分析

随着国内上证50ETF期权的上市与流行,越来越多的投资者尝试利用期权规避风险,但是鉴于期权交易经验不足,对避险方式知之甚少。本文以上证50ETF期权为例,说明如何利用期权对标的资产的亏损头寸进行风险管理。

持有标的头寸的心理挣扎

投资者长期看好后市,购入标的资产,以待价格单边上涨获取暴利。然而,对大多数投资者来说,持有过程是痛苦的,尤其是面临浮亏时。例如,投资者以2.5元/份的价格购入10000份上证50ETF期权,一个月后,如果期权价格下跌至2.35元/份,产生亏损1.5元/份。那么,投资者是否应该以2.35元/份的价格将其平仓承认亏损呢?

此时,如果坚持持有,可能会因期权价格继续下跌而加重亏损;如果选择平仓,则可能失去因期权价格后期上涨带来的收益,尤其是在长期看涨后市的情况下,更不愿轻易平仓。这是一把双刃剑,如果及时平仓,那么亏损是确定的;如果等待下去,上证50ETF期权却没有反转上涨的话,不仅占用了资金成本,更承担了期权价格继续下跌的潜在风险。最糟糕的情况是,投资者无法忍受期权价格下跌带来的心理压力而决定平仓,承受小额亏损,平仓后不久,期权价格开始上涨,投资者痛失利润,这样的情景在投资领域无时无刻不在发生着。然而,通过合理利用期权,可在一定程度上起到限制亏损、减轻投资压力的作用。

可利用买入期权锁定亏损

接上例,假设投资者以2.5元/份的价格购入10000份上证50ETF期权,一个月后,期权价格下跌至2.35元/份,浮亏0.15元/份。

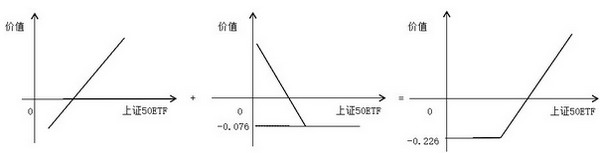

此时,如果以0.076元/份的价格买入1手一个月后到期、执行价格为2.35元/份的上证50ETF认沽期权,会对期权组合头寸盈亏产生什么样的效果呢?

持仓过程中,如果上证50ETF期权价格上涨,只要涨幅超过认沽期权权利金与前期浮亏之和,组合头寸便会扭亏为盈。随着期权价格的上涨,组合头寸盈利还将不断增加。

相反,如果上证50ETF期权价格继续下跌,认沽期权多头的效力得到最大发挥,除损失0.076元/份的权利金外,随着标的价格的下跌,认沽期权的盈利可同步抵销上证50ETF期权的亏损,最终将亏损限制在0.076+0.15=0.226(元/份)。

图为买入认沽期权避险效果损益

由图可知,加入认沽期权避险后,期权价格下行风险被大大降低,但价格上行收益并不受限制。需要指出的是,认沽期权虽然降低了风险,但其买入成本并不低,通常的解决方法是在买入认沽期权的基础上卖出看涨期权,利用赚取的认购期权权利金降低成本,这涉及到领子期权的构建。

低成本避险——领子期权

依然假设投资者以2.5元/份的价格购入10000份上证50ETF期权,一个月后,期权价格下跌至2.35元/份,浮亏0.15元/份。

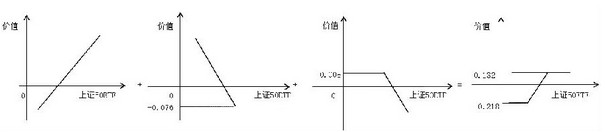

此时,以0.076元/份的价格买入1手一个月后到期、执行价格为2.35元/份的上证50ETF认沽期权,同时卖出1手相同到期日、执行价格为2.7元/份的上证50ETF认购期权,获得权利金0.008元/份,搭配最初的1手上证50ETF期权头寸,三者构成领子期权组合。

持仓过程中,如果上证50ETF期权价格上涨,认沽期权权利金被慢慢耗损,上证50ETF期权亏损逐渐减小,并开始产生利润,但认购期权空头限制了其进一步盈利。在到期日,如果期权价格涨至2.7元/份之上,认购期权空头与10000份标的上证50ETF期权形成对冲,产生最大收益(高执行价格-低执行价格+净权利金),本例中,期权最大收益为0.132元/份。

相反,如果上证50ETF期权继续下跌,则认沽期权锁定了标的资产亏损,并且随着到期日的临近,认购期权空头的时间价值权利金0.08元/份被收入囊中,能够部分抵销认沽期权的亏损,相当于降低上证50ETF认沽期权的持有成本,在不影响避险效果的前提下,达到降低成本的效果,本例中,最大亏损为0.218元/份。

图为领子期权避险效果损益

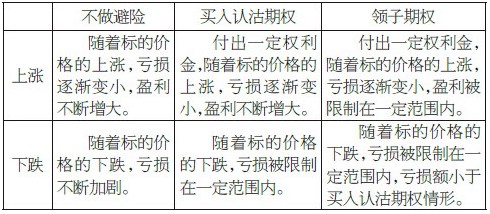

表为不同策略的避险效果比较

由前面分析可知,在标的头寸产生亏损时,无论是单独买入认沽期权,还是构造领子期权,都将亏损限制在一定范围内,同时为后期潜在盈利赋予了时间与空间,大大提高胜率。

- 上一篇:期权套保 两种情况特别适合

- 下一篇:亚式期权更贴近实体企业需求