2017年E-迷你标普500指数期权投资策略

芝商所投资教育专栏

2016年的美国股市,尽管经历了原油价格大幅下跌带来的能源公司破产重组危机,受到欧洲银行业的冲击和就业市场不稳定的影响,但是最终还是实现了正收益。尤其11月,美国股市并没有因为特朗普意外在总统大选中获胜而遭遇持续的负面冲击,反而因其提出的基建投资等财政积极措施使市场风险偏好迅速升温,美国三大股指再创新高。截至12月23日,美国道琼斯工业指数、标普500指数和纳斯达克指数年度涨幅分别达到14.4%、9.09%和10.8%。

自总统大选结束以来,美国股市成为全球资金的汇集地。据Fact Set数据,11月美股共吸引470亿美元资金净流入,占全球资金流动的一半以上。截至12月5日,美国股市市值达到24.74万亿美元,近一个月增长6.16%,2016年以来累计增长5.1%,美股市值占全球的比重高达37.5%,稳居首位。特朗普新政引发的“再通胀”预期给金融、工业、能源等周期性板块带来提振作用,而对利率敏感的公用事业、房地产等板块受到冲击。

2008年金融危机之后,美国实施量化宽松,并在杠杆转移中实现了企业去杠杆、家庭去负债的结构调整。对比1980年后日本、韩国、挪威、丹麦、瑞典、芬兰、意大利等国在受到经济危机冲击后杠杆率的变化,可以发现美国和英国由于灵活的破产制度,去杠杆的速度相对较快, 这两国在发达经济体之中也保持了相对较高的经济增速。而欧元区和日本的杠杆率仍然保持在较高水平,通缩与低增长的压力也更加严重。因此,对美股牛市构成贡献的因素包括经济复苏、企业业绩改善、估值提振、回购、分红等,但从重要性看,我们认为美国金融市场从持续宽松的货币环境中获益,对美国经济贡献很大。

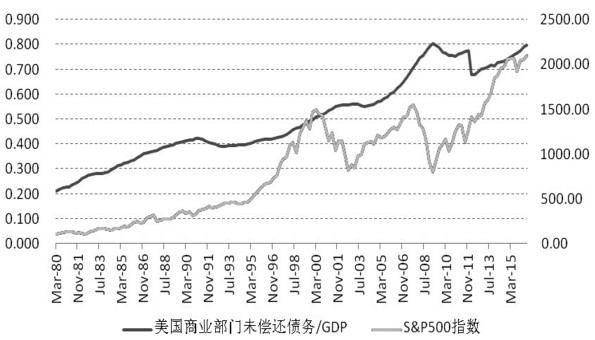

展望2017年,我们认为美股喜忧参半。从企业和家庭部门杠杆来看,美国企业去杠杆和居民去杠杆完成相对较好,从而使得美国金融系统不稳定性有所缓解。截至2016年二季度,美国家庭负债率已经从2008年金融危机前的13%以上降至9.98%。而商业部门在短暂去杠杆之后负债率再度回升,使得美国金融资产价格继续膨胀,中周期是利好,长期却面临资产价格泡沫再次破灭的风险。

图为美国商业部门未偿还债务占GDP的比重和标普指数

尽管美国实体制造业增长依旧温和,但是美国拥有世界上最大、最发达的资本市场,上市公司众多,交易规模和品种均首屈一指。通过发达的直接融资市场,QE提供的刺激资金可以快速传导到不同风险构成的资产上,企业也可以及时和风险偏好相符的投资者对接。金融市场创造的价值对经济复苏贡献很大,这就是所谓的量化宽松下的财富效应。

当然,我们也担心三个问题使得美国经济可能遭遇逆转的风险,美股也存在潜在的泡沫破灭风险。一是金融市场占经济的比重过高,金融资产存在比较严重的泡沫。随着美联储开始实施货币正常化,加息和资产负债比缩减可能导致原本受益于低利率环节的金融资产价格面临重估。二是美国的劳动生产率增速不断放缓,原因主要是多个因素共同影响的结果,如人口老龄化、投资不足、基础设施老化等。三是贫富差距不断扩大,中产阶级萎缩。而根据IMF的测算,当前美国中产阶级的规模已经萎缩至30年来的最低点,收入和财富分布均出现两极化的趋势。

针对2017年美股走势中短期乐观背后存在的隐患,我们可以运用股指期货、期权来对投资者财富管理和风险管理的需要制订相关的投资策略或风险管理策略。值得关注的是芝商所旗下的E-迷你标普500指数期货及期权(交易代码:ES),其在亚洲交易时段流动性较好,且期权在获取价差收益的同时,可以捕捉波动率收益。针对美股中短期维持上涨动力,长期面临泡沫破灭风险的特点,推荐日历价差策略以及泡沫破灭做空波动率策略和泡沫破灭爆发做多波动率策略。

芝商所数据显示,11月,E-迷你标普500指数期货在亚洲交易时段的成交量为223946手,在全球交易占比达到12.3%。

- 上一篇:浅析期权到期日交易策略

- 下一篇:期权跨式策略的实战应用