场外欧式期权定价在风险管理中的运用

目前对期权定价主要采用的方法有Black-Scholes公式,Black76公式,树方法,蒙特卡洛模拟法等。

场外期权本质上与交易所内交易的期权没有差异。两者不同之处主要在于场外期权合约的条款没有任何限制或规范,例如行使价及到期日均可由交易双方自由厘定,而交易所内的期权合约则是以标准化的条款来交易。场外期权是一种满足特定客户的特定风险管理需求的个性化合约。往往通过期货公司的中介寻找交易对手,或者直接同期货公司作为交易对手进行交易。与交易所内的期权活动不同,场外期权主要是两个实体间的一对一交易,没有中央交易平台。场外期权业务的透明度较低,流动性较差,信息传递具有不对称性。

如果期货公司作为交易对手方卖出场外期权,则其需要通过基础标的市场复制一个场外期权。其中涉及交易成本、资金占用成本、复制误差、头寸舍入误差等多个因素的综合考察。

期货公司作为交易对手方,可以选择在核算“复制”成本后将成本和安全边际加入期权价格,确保在每一笔交易中都有利可图;也可以只增加部分固定成本,通过进行大量同样类型的交易使得随机部分的成本接近均值。不管采用何种方法,只有将这些因素统筹考虑,才能得出场外期权的合理定价。

由于场内期权和场外期权的上述区别,目前常用的定价方法在对场外期权进行定价时往往存在问题。

在对集中交易的场内期权定价时,由于场内期权极低的交易成本和较好的流动性,总体来看基本能够满足Black-Scholes公式、Black76公式及树方法定价的假设前提,故以上方法有较好的效果。

但场外欧式期权在定价时需要考虑更多因素。特别是当期货公司作为期权卖方的情况下,为了保证风险净敞口为零,需要付出大量的对冲交易成本和资金占用成本。而这些成本都应当被考虑到期权的定价当中。

基于以上因素,在场外期权定价中更倾向于采用蒙特卡洛模拟的方法来确定期权存续期间内完整的期权复制成本。

从另一个角度看,期货公司作为期权卖方的情况下,实际上相当于利用基础标的市场(期货或者现货)根据理论定价公式计算得出的希腊值(Greek Letters)进行期权复制以“生产”一个场外期权交付给期权买方。

不同的价格波动情况下,“生产”成本的是不同的,需要通过不同价格运行路径下的大量模拟来进行考察。根据计算的结果对期权价格进行调整。但直接对期货价格变化进行建模生成不同价格路径的方法也存在问题。

采用蒙特卡洛方法时有三个主要问题:一是随机过程的构造;二是从已知概率分布进行抽样;三是对各个参数进行估计。在场外期权定价的应用中,往往难以构造适当的随机过程,并对相应参数进行估计。

常见的几何布朗运动(GBM)

或Ornstein-Uhlenbeck 过程

随机过程都存在模型同实际价格波动特性不符、参数估计困难或参数有时变特性等问题。这直接导致采用蒙特卡洛方法获得的期权定价同其内在价值有较大偏差,对每次场外期权业务肯能存在的风险分布也难以给出合理的估计。

规避常用定价方式中问题的方法及实例

在以上分析的基础上,我们提出一种实用的方法以规避这些问题。

采用此方法的前提:一是需要定价的期权有交易活跃,流动性好的基础标的市场;二是基础标的市场有较长时间的准确价格数据;三是期权的存续期间较短。

具体模拟方法为:设基础标的价格序列有N个观测期,场外期权期限为T个观测期,则可在基础标的价格序列上以均匀分布随机取不超过N/2T个时点,并将每个时点后T个观测期的价格数据作为样本,计算期权存续期间的期权复制成本。

以大连商品交易所的玉米期货为例,运用Wind数据提供的2004年9月22日至2013年11月9日的结算价,随机选取1000个时点作为初始日开始的5天期限100吨(10手)玉米的的看跌期权,利用上述实用方法对期权的复制成本进行考察。

1.定价及风险对冲重要参数的说明

(1)价格与执行价格

策略模拟计算中采用的价格为Wind数据提供的玉米期货结算价及分时价格。当采用结算价时,某日的所有成交以结算价成交。当采用分时价格时,某时点的成交以这一时点所处的分时K线的收盘价为成交价。

(2)无风险利率

虽然目前银行活期存款利率较低,但有大量的流动性非常好的类活期理财产品提供5%附近的收益率,作为固定期限的欧式期权,也可以有期限匹配的保本理财产品选择,故我们没有选用活期存款利率作为无风险利率,而是选择了目前高流动性保本型理财产品提供的5%的年利率作为定价时使用的无风险利率。

(3)到期时间

在定价中我们采用1/365年为一天,1/(365×24)年为一个小时。

(4)波动率

对波动率的估计我们采用GARCH(1,1)模型,对价格序列进行波动率估计,在期权成交日我们利用当日的波动率进行定价,并在期权存续期间直到到期结算一直采用成交日的波动率进行定价。

(5)希腊值

关于期权风险的希腊值在此不再赘述,考虑到期权存续期间较短,国内利率水平比较稳定且我们为期权卖方,故对Theta和Rho不做考虑。

(6)最小交易单位、保证金比率及交易成本

最小交易单位为1手期货合约,合约乘数为10吨每手;保证金比率为10%;交易成本为3元每手。

2.传统的每日调整Delta中性对冲策略检验

假设每次交易都以结算价成交,初始日以结算价卖出平值期权,按照0.5Delta值进行对冲,其后每日计算期权Delta值并在后一日按照此delta值调整对冲仓位,至期权结算日全部平仓。

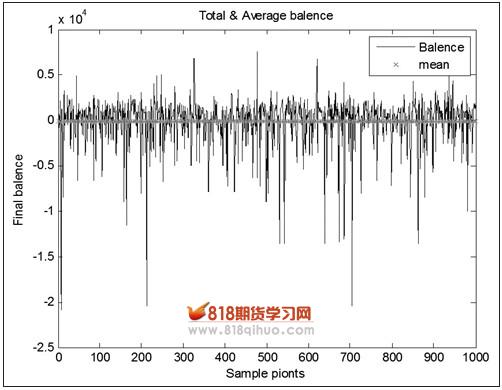

按照上述策略进行对冲。结果如下:

利用Ljung-Box Q-test对每一次期权到期后的净损益进行检验有:h =0、pValue =0.1391、stat =26.8658、cValue =31.4104,此简单策略虽然每次平均亏损64.8元,但却是一个能够进行有效对冲的策略。

关键问题在于最终损益的方差高达2.6554e+03且在负收益端厚尾。

3.风险对冲策略的改进—指数增长主动过量对冲策略

从上述分析可以看出,虽然利用传统的Delta中性对冲策略能够完全对冲系统性风险,但效果不佳,故需要对风险对冲策略进行改进。

(1)对希腊值的分析

由于传统的Delta中性风险对冲策略通常考虑的是到期时间比较长的期权,但对期权存续期较短的情况下,Gamma,Vega等参数的变化需要纳入考量。

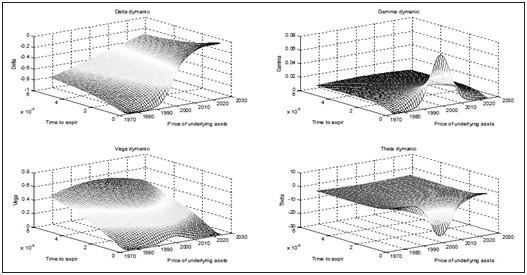

我们从时间(从第2天至到期)和基础资产价格两个维度上考察期权在临近到期时各个风险参数的变化情况。如下图:

可以看到,假设基础标的在25%的年化波动率情况下,如果我们卖出平值期权,则在行权日,该基础资产价格有95%的可能性处于(1862,2138)价格区间内。基本处于执行价格2000的看跌期权各个关键风险控制因素剧烈波动的区间。但Vega参数接近到期时影响不大。

- 上一篇:利用ETF期权实物交割提高投资收益

- 下一篇:期权程序化交易先驱彼得菲的期权之路