使用场外期权可实现良好套保效果

上期我们初步探讨了场外普通期权与期货不同的套保效果。由于场外期权标的资产、行权价格、合约时间灵活多变,提供服务更贴合生产企业的实际需求,因此相较于传统的期货套保方案,更加受到产业客户的青睐。

场外普通期权一般分为欧式期权、美式期权以及亚式期权,很多投资者会疑惑上证所50ETF期权也是期权,但是相较于场外期权报价是否会有差别?这其实涉及场外期权定价的问题。

场外期权的流动性较差,且由于标的资产波动率与市场投资者波动率的看法不同,理论上的期权价格也与实际市场价格相悖。场外期权较为个性化且变化多。因此,在实际操作中,场外期权定价多使用二叉树或者三叉树定价法,特别是蒙特卡洛模拟方法。这些定价方法投资者不易理解,更会加大场外期权价格的不确定性。

在真实的交易过程中,海通资源管理有限公司可以作为场外普通期权的提供方。海通资源除了场外期权定价交易外,还会时刻关注希腊风险值以对冲头寸,保持风险中性,以防市场价格突变带来的方向性亏损。为了防止现货价格下跌,我们利用场外期权保底服务实现双盈模式。

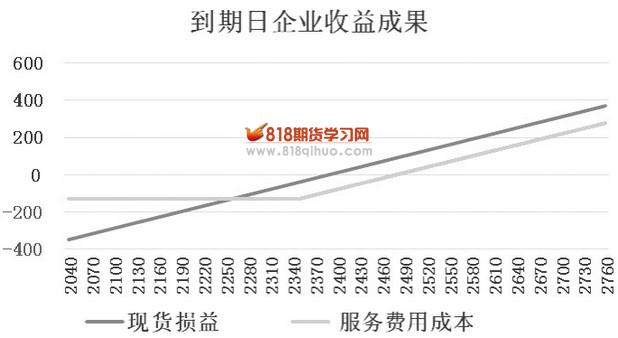

举例说明,某热轧卷板生产企业库存量大,近期现货价格波动走低,希望被提供保底服务以锁定现货价格,服务时间为两个月,标的资产确定为热轧卷板1605合约。两个月后,若热轧卷板1605合约的收盘价低于保底价格2350元/吨(行权价格),海通资源支付差额给该企业。企业依旧可凭2350元/吨的价格卖出现货,保证企业的现金流稳定,不因现货价格波动而带来亏损。两个月后,若热轧卷板1605合约的收盘价高于保底价格2350元/吨,企业不用支付差额给海通资源,唯一的损失是服务费(权利金),企业依旧可凭借热轧卷板价格上涨将现货销售在较高的价格。(收益见下图)

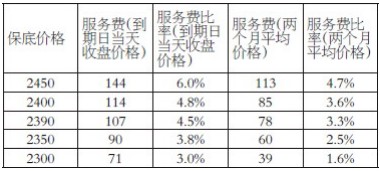

海通资源在卖出看跌场外期权给客户时,为了规避风险,会做空Delta的热轧卷板期货使得自己持仓保持风险中性。根据上述定价方案,依此制定出不同保底价格下可行的服务费,具体如下表(单位:每吨)。

因此,海通资源在接受客户头寸后,需要在期货市场进行风险转移,必须承担对冲盈亏,所以须向客户收取服务费。通过上图可以发现,保底价格越高,服务费就越高。企业若购买略虚值的场外亚式期权(保底价格为2300点),仅以占保底价格1.6%的保险费就可以为企业提供稳定的现金流。因此,场外期权确实是风险管理公司以及产业客户套期保值的良好工具。(海通期货场外市场部)

- 上一篇:善用场外衍生品工具规避风险

- 下一篇:实战中不宜构建低比率正向期权组合