虚值期权在价值投资与风险管理中的应用

从国外各主要期权合约以及国内上证50ETF期权成交状况来看,虚值期权的成交量往往高于平值和实值期权,这是由虚值期权的相关特征决定。本文在简要介绍虚值期权特征的基础上,对其在价值投资与风险管理中的应用做深入分析。

虚值期权的特征

虚值期权的Delta值小于0.5,表明这是一种对标的资产价格变动不太敏感的期权。此外它还呈现以下特征:

权利金低

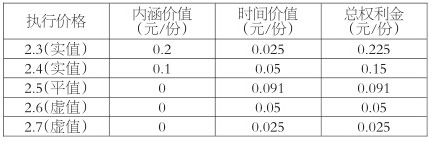

以上证50ETF期权为例,当上证50ETF期权价格为2.5元/份时,利用B—S模型计算一个月后到期的、不同状态下的认购期权权利金。

表为不同状态下认购期权权利金

很显然,就权利金构成而言,实值期权权利金中除了时间价值,它的内涵价值也大于零,而虚值和平值期权的权利金仅为时间价值,其内涵价值为零,并且虚值程度越高,其权利金越低。

实值和虚值具有等价性

虚值期权的成交量高于实值和平值期权,除了虚值期权权利金低投资者乐于交易外,还涉及到虚值与实值期权的等价转换。

由相等头寸概念可知虚值期权与实值期权的合成关系可以分为以下四种:

看涨期权多头+标的资产空头=看跌期权多头;

看跌期权多头+标的资产多头=看涨期权多头;

看涨期权空头+标的资产多头=看跌期权空头;

看跌期权空头+标的资产空头=看涨期权空头。

假设,当上证50ETF期权价格为2.5元/份时,对于打算买入一个月后到期、执行价格为2.4元/份的实值期权的投资者来说,完全可以通过买入上证50ETF期权,同时买入1手执行价格为2.4元/份的虚值认沽期权来进行合成构造。由此可见,通过相等头寸概念,实值和虚值期权具有等价性。

最重要的是,第二种合成方式的权利金成本更加低廉,这使打算利用实值期权的投资者也可以通过“标的资产+虚值期权”的方式间接合成实值期权,从而令虚值期权交投活跃。

虚值期权的应用

合成关系说明虚值期权的功能可以由实值期权来实现。然而,在实际应用中,直接利用虚值期权也许效果更好。

长线交易

如果投资者打算买入长期期权,可以考虑Delta值较低的虚值期权。虽然从获利概率角度讲,并不提倡买入虚值期权,但对于长期期权来说,选择虚值期权是有其道理的。

一方面,长期虚值期权在把握时机方面一般很模糊,如根据一个品种的基本面概况而选择买入看涨或看跌期权,最终可能采取“买进并持有”的策略;另一方面,长期期权权利金昂贵,买入虚值期权在一定程度上起到削减交易成本的作用。

总之,长期虚值期权在构造成本与获利概率之间寻找平衡,是长线交易的合理选择。

赚取时间价值

依靠时间价值衰减获利是期权特有的盈利模式,涉及的典型策略便是卖空期权交易,就实值、平值、虚值三种期权类型而言,虚值期权更适合作为卖出对象。

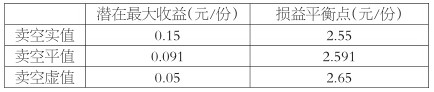

假设当上证50ETF期权价格为2.5元/份时,投资者分别卖出一个月后到期的、执行价格为2.4元/份、2.5元/份、2.6元/份的实值、平值和虚值期权,得到权利金分别为0.15元/份、0.091元/份和0.05元/份。

表为卖空不同类型期权的对比

由表可知,卖空虚值期权的潜在收益最小,但就损益平衡点而言,卖空虚值提供了最强的安全保障。换句话说,卖空虚值期权的获利概率最高。因此,从安全性角度来看,卖空虚值期权最合适。

此外,从敏感性参数角度讲,虚值期权的各项敏感性参数较平值期权迟钝,这表明在相同的市场状况下,虚值期权价格变化幅度较平值期权更小,只要标的资产价格不超过执行价格,便可安心持有头寸,赚取时间价值。

总之,虚值期权作为期权的一种类型,有其鲜明的特点与特殊应用,理解并善用它,会为你带来更多投资机会。

- 上一篇:许哲:期权是一个非常好的投机工具

- 下一篇:用认沽期权来实现低成本买进现货